המימוש בארץ לא יצר הזדמנות כניסה; האג"ח הדולריות מציעות חבילה אטרקטיבית יותר

המרווחים בשוק הקונצרני המקומי לא נפתחו באופן המשקף את עליית הסיכון, ורק חזרת האופוריה תעניק למשקיעים פיצוי הולם

האפיק הקונצרני צבר פופולריות בשנים האחרונות. עודף התשואה של האג"ח הקונצרניות התחדד במיוחד כשזרימת הכסף מהציבור וירידת התשואות באפיק הממשלתי הובילו לרווחי הון משמעותיים, ומתחילת 2013 גויסו כ־100 מיליארד שקל בהנפקות חוב סחירות. אלא שבשנה האחרונה מתחילה ההילה לדעוך, ומדדי התל בונד העיקריים הניבו ביצועי חסר על פני האג"ח הממשלתיות המקבילות. חלק גדול מנחיתות המדדים קשור לחברות שנקלעו לקשיים, תופעה דומה למה שרואים בעולם. חלק אחר מהחולשה מיוחס לעודף הנפקות לעומת צמצום הביקוש לסחורה.

שוק של מוכרים בלבד

מינואר גויסו בבורסה כ־35 מיליארד שקל בחוב סחיר, בזמן שהציבור פדה כ־970 מיליון שקל מקרנות הנאמנות המתמחות באג"ח קונצרניות. מאז ינואר 2014 הביקוש לאפיק הקונצרני נמצא במגמה שלילית וקרנות הנאמנות מוכרות יותר אג"ח מאשר קונות. מכאן ניתן גם להסיק שהביקוש העיקרי לאפיק הקונצרני מגיע בעיקר מהגופים הפנסיוניים ושחקני הנוסטרו.

השוק הקונצרני המקומי מתחלק לשני סוגים עיקריים. הסוג הראשון שייך לחברות הגדולות שהנפיקו סדרות אג"ח גדולות ומדורגות שפיזור המחזיקים בהן רחב יחסית וכולל משקיעים מהציבור, שחקני נוסטרו המחפשים הזדמנויות לטווח קצר וגופים מוסדיים גדולים המחזיקים באג"ח לטווחים ארוכים יחסית. הסוג שני של האג"ח מתאפיין לרוב בסדרות בינוניות וקטנות של כ־300 מיליון שקל ומטה שהמחזיק העיקרי בהן הוא הציבור, בעיקר דרך קרנות נאמנות ותעודות סל.

חזרת הפחד לזירת ההשקעות באוגוסט לוותה בפדיונות ענק של כ־4.8 מיליארד שקל בקרנות הנאמנות, אולם חששות המשקיעים עדיין לא חלחלו לכדי פגיעה משמעותית בסדרות מהסוג השני היות שלמנהלי ההשקעות בקרנות היו מספיק שכבות נזילות כדי לספק את הכסף למשקיעים. בנוסף, בימי הפאניקה הגדולים ראינו ביקוש לאג"ח מצד משקיעים מתוחכמים "שבנו" על מכירות הציבור כדי לנסות ולהשיג אג"ח מהסוג הראשון במחירים אטרקטיביים יותר.

פתיחת מרווחים קטנה

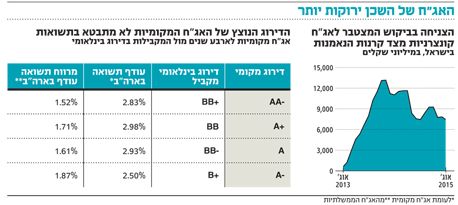

כיום, כשהשוק הפך לתנודתי יותר, כדאי לבחון אם נוצרו הזדמנויות באפיק הקונצרני. מבדיקה שביצענו על האג"ח במח"מ של 5–3 שנים עולה כי בחודש האחרון נפתחו מרווחי התשואה בקבוצת ה־A בכ־20 נקודות בסיס, ואילו מרווחי התשואה באג"ח מקבוצת ה־AA נפתחו בכ־5 נקודות בסיס. כלומר, בשלב זה פתיחת המרווחים בישראל אינה דרמטית ואינה מתמחרת עלייה משמעותית בסיכון.

נקודה נוספת שמאפיינת את האפיק הקונצרני בתקופה האחרונה היא הדלילות במחזורי המסחר. הסיבה העיקרית לכך אינה קשורה לאווירת הקיץ, שגם במהלכו, בימים שהיו אמורים להיות השקטים ביותר, התנהל מסחר ער כשהפחד ריחף באוויר. הירידה הנוכחית במחזורי המסחר קשורה להיעדר ביקוש ולרגיעה בפדיונות בקרנות הנאמנות.

מבחינת החברות, נראה שהמשבר האחרון יצר צוואר בקבוק משמעותי שכן עד לתחילתו היתה רגיעה מסוימת בשל הסמיכות לפרסום דו"חות הרבעון השני. עכשיו החברות קצת נלחצות ורוצות לנצל את הרגיעה כדי להשלים את גיוס החוב המיוחל. בצנרת נמצאות הנפקות ענק בהיקף של כ־5 מיליארד שקל, חלקן כבר בביצוע, ובתנאי השוק הנוכחיים נראה כי קיים סיכוי שנראה לחץ נוסף על האפיק הקונצרני ועל מדדי התל בונד.

בהינתן הביקוש החלש לאפיק מצד הציבור, מחזורי המסחר הדועכים ועודף ההנפקות, היינו מצפים לראות מרווחי תשואה גבוהים בישראל ביחס למה שניתן לקבל בארה"ב, זאת במיוחד נוכח האפשרות להמשך התחזקות הדולר בשל החולשה המסתמנת בנתוני הצמיחה בארץ, הורדת המיסים השנויה במחלוקת, העלאת הריבית המתקרבת בארה"ב ורצון המשקיעים להיצמד לנכסים בטוחים יותר. אלא שאם נעביר את דירוגי החוב בישראל למונחים הבינלאומיים המשוערים שלהם, נראה כי תמונת המצב שונה לחלוטין.

חשש מדירוג בינלאומי

בעוד שאת עודף התשואה שניתן לקבל בהשקעה באג"ח הגלובליות ניתן לייחס לציפיות להעלאת ריבית מוקדמת ומהירה יותר בארה"ב, את מרווחי התשואה העודפים בארה"ב כבר מורכב יותר להסביר. נראה כי אף על פי שהמשקיעים בישראל מכירים בהבדל שבין הדירוג המקומי לבינלאומי, קיים קושי לתמחר את האג"ח המקומיות באותה פרמיית סיכון הנדרשת מהאג"ח המקבילות בעולם. זוהי גם אחת הסיבות לחשש של פעילים רבים מכך שחברות הדירוג בישראל יחויבו לפרסם דירוג בינלאומי.

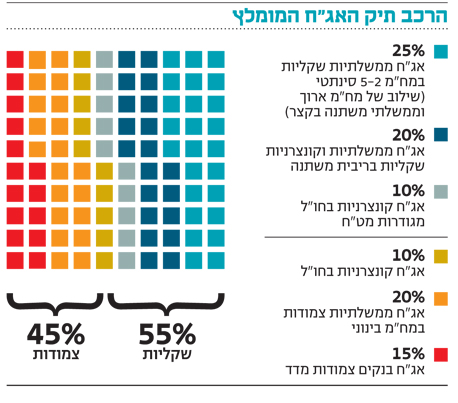

בשורה התחתונה, הירידות שחווה השוק הקונצרני במהלך אוגוסט לא יצרו הזדמנות כניסה מיוחדת, אם כי סגירת מרווחים תיתכן במידה שהאופוריה תחזור. אם הפחד יתגבר, לעומת זאת, למרווחי התשואה בארץ יש עוד לאן לעלות. יצירת חשיפה לאג"ח קונצרניות גלובליות מהווה השקעה אטרקטיבית ביחס לישראל בשל עודף התשואה והאפשרות ליהנות מהמשך התחזקות הדולר. אלו המעוניינים לוותר על החשיפה המטבעית יכולים, להערכתנו, להשתמש במוצרים המנטרלים את החשיפה הדולרית וליהנות מעודף התשואה הגלום באג"ח של חברות גלובליות.

השורה התחתונה

חשיפה לאג"ח קונצרניות בחו"ל מהווה השקעה אטרקטיבית ביחס לישראל בשל עודף התשואה והאפשרות ליהנות מהמשך התחזקות הדולר

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים.

דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות