שלוש חברות ביומד ישראליות גייסו 209 מיליון דולר ביום אחד

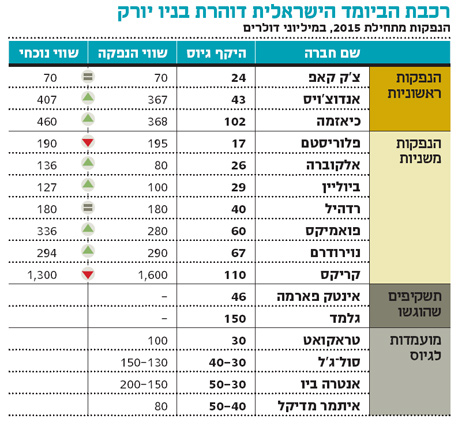

בסוף השבוע השלימו חברות התרופות כיאזמה, נוירודרם ורדהיל גיוס בנאסד"ק. היקף הנפקות חברות הביומד הישראליות בבורסה האמריקאית מתחילת 2015 מסתכם ביותר מחצי מיליארד דולר. שש חברות ביומד נוספות מועמדות לגייס עוד השנה

סוף השבוע האחרון היה אחד העמוסים שידעה תעשיית הנפקות הביומד הישראלית והיד עוד נטויה. בסוף השבוע השלימה כיאזמה הנפקה ראשונית, ונוירודרם ורדהיל השלימו הנפקות משניות. בסך הכל גייסו החברות הישראליות בסוף השבוע האחרון יותר מ־200 מיליון דולר, מה שהביא את היקף ההנפקות הישראליות של חברות ביומד בנאסד"ק ליותר מחצי מיליארד דולר מתחילת 2015.

- חברת הביומד נוירודרם גייסה 67 מיליון דולר בהנפקה המשנית

- חברת הביומד סלגי'ן רוכשת את המתחרה רספטוס ב-7.2 מיליארד דולר

- כיאזמה השלימה הנפקה ראשונית לפי שווי של 368 מיליון דולר

בנוסף לחברות שכבר השלימו הנפקה, אינטק פארמה עדכנה את התשקיף שלה, וכעת היא מבקשת לגייס עד 46 מיליון דולר, וגלמד הגישה תשקיף מדף להנפקה משנית של עד 150 מיליון דולר מוקדם יותר השנה. אנטרה ביו, טראקואט, סול־ג'ל ואיתמר מדיקל מועמדות גם הן להנפקה השנה.

ההנפקה הלוהטת ביותר היתה של כיאזמה. כיאזמה התכוונה לגייס 70–80 מיליון דולר בלבד תמורת 5.4 מיליון מניות במחיר של 13–15 דולר למניה, אלא שהעניין הרב שגילו המשקיעים האמריקאים בחברה הוביל להגדלת היקף ההנפקה ל־6.4 מיליון מניות, ומחיר המניה בהנפקה עלה ל־16 דולר. בסופו של דבר, גייסה כיאזמה 102 מיליון דולר לפי שווי של 368 מיליון דולר אחרי הכסף. מיד אחרי ההנפקה זינקה מניית כיאזמה במסחר בנאסד"ק בימים חמישי ושישי עד למחיר של 20 דולר למניה, עלייה של 25%, ושווי השוק הנוכחי שלה נושק לחצי מיליארד דולר.

ברשימת בעלי המניות שנהנו מההנפקה ניתן למנות את MPM קפיטל (29% בשווי 142 מיליון דולר), פידליטי (12% בשווי 55 מיליון דולר), אבינגוורת' (11% בשווי 52 מיליון דולר), 7 med (10% בשווי 45 מיליון דולר), F2 (8% בשווי 38 מיליון דולר) וארץ' ונצ'רס (6% בשווי 26 מיליון דולר). מניותיה של ד"ר רוני ממלוק, מייסדת החברה והמנהלת הרפואית שלה כיום, המחזיקה בכ־1% מהמניות, שוות 6 מיליון דולר. עד כה גייסה החברה 200 מיליון דולר מאז הקמתה בשנת 2003. החברה סיימה את שנת 2014 עם הפסד של 2.9 מיליון דולר לעומת הפסד של 5.4 מיליון דולר ב־2013 והכנסות של 13.2 מיליון דולר לעומת 73.1 מיליון דולר ב־2013. בקופתה 71 מיליון דולר והיא מעסיקה 13 עובדים בלבד.

פחות משנה אחרי הנפקתה השלימה נוירודרם, המפתחת טיפולים לפרקינסון, הנפקה משנית בהיקף של 67 מיליון דולר. בדומה להנפקה של כיאזמה, גם במקרה שלה התלהבות המשקיעים הובילה להעלאת היקף ההנפקה. כוונתה הראשונית של נוירודרם היתה למכור 3.3 מיליון מניות ולגייס 50 מיליון דולר, אולם בסופו של דבר היא מכרה 3.9 מיליון מניות במחיר של 17 דולר למניה. נוירודרם נסחרת כיום לפי שווי של 320 מיליון דולר, שווי כמעט כפול משווייה בהנפקה בנובמבר 2014, אז היא גייסה 45 מיליון דולר לפי שווי של 164 מיליון דולר. המוצרים המובילים של נוירודרם (שנמצאים עדיין בניסויים קליניים) מיועדים להפחית את הסיבוכים המוטוריים המאפיינים את מחלת הפרקינסון.

גם רדהיל הישראלית העלתה את היקף ההנפקה שלה וגייסה 40 מיליון דולר תוך כדי מכירת 2.5 מיליון תעודות למסחר (ADS) במחיר של 16.25 דולר לתעודה המייצגת 10 מניות של החברה. הכוונה הראשונית של החברה היתה למכור 1.8 מיליון תעודות בשווי 30 מיליון דולר בלבד. לפני כחודש רשמה החברה הצלחה בניסוי קליני בשלב 3 בתרופה rhb-105 (המיוע, לטיפול בהליקובקטור).

לבסוף, ביום חמישי עדכנה אינטק פארמה, שפיתחה את גלולת האקורדיון, את התשקיף שלה לקראת ההנפקה בוול סטריט וכתבה כי היקף ההנפקה המקסימלי יעמוד על 46 מיליון דולר. תוך כדי כך חשפה החברה כי הסכם הפיתוח עליו חתמה לפני מספר חודשים היה עם ביוג'ן, חברת הענק האמריקאית. בינואר קיבלה אינטק פארמה אישור מה־FDA להתחיל ניסוי בשלב 3 בגלולת האקורדיון לטיפול במחלת הפרקינסון. החברה מעריכה כי התחלת הניסוי תהיה במחצית השנייה של 2015.