אופקו מורידה את החלום לקרקע

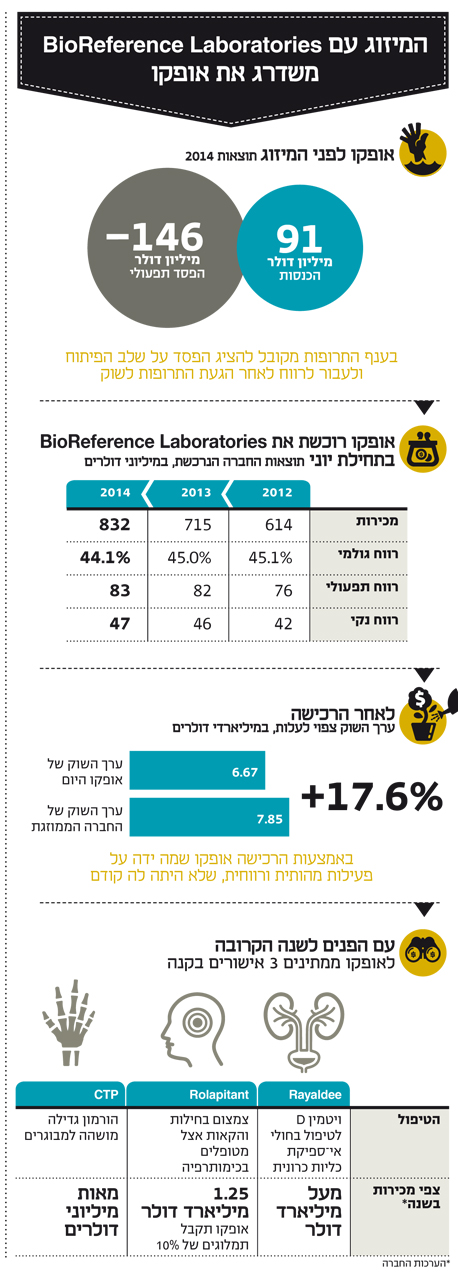

המיזוג עם BioReference Laboratories יצק לתוך אופקו, נטולת ההכנסות של ממש, פעילות מהותית ורווחית. עם שלושה אישורים חשובים למוצריה הצפויים בתוך שנה, אופקו קרובה מתמיד לקצור את הפירות, אלא שערך השוק של המניה כבר מגלם את הציפיות הללו

ביום ההכרזה על המיזוג צנח מחיר מניית אופקו במסחר בארה"ב ב־15%. ההסבר ההגיוני לנפילה הוא אכזבת המשקיעים מהמהירות שבה אופקו פנתה לעסקת מיזוג נוספת עוד לפני שהפוטנציאל של מוצריה העיקריים מומש.

דרך הפעולה של אופקו מתבססת על רכישות, רובן מתבצעות באמצעות החלפת מניות. מחיר המניה של החברה נשען על שתי רגליים: פוטנציאל צבר המוצרים בפיתוחה והרכישות הקבועות של המניה שמבצע בעל השליטה פיליפ פרוסט. בדרך זו יכולה החברה לרכוש נכסים מהותיים ולהרחיב את תיק המוצרים בדרך לחלום שלה. העסקה המהותית הקודמת שבוצעה כך היתה רכישת פרולור הישראלית ב־2013. הרכישה הנוכחית שונה מאוד. כעת הנרכשת, BioReference, היא חברה עם פעילות מסחרית מהותית, הכנסות מהותיות ורווח יציב, וצפויה לה סינרגיה עם מוצרי האבחון של אופקו.

רווחית בהינף רכישה

BioReference היא המעבדה הקלינית השלישית בגודלה בארה"ב. היא מתמחה בריצוף הגנום האנושי ובדיקותיה מתמקדות במחלות נדירות, סרטן ובריאות האשה.

החברה הציגה צמיחה יפה במכירות לאורך פעילותה, כולל ב־2014, אך הרווח הנקי באותה שנה היה דומה לזה של 2013 בגלל עלייה בהוצאות המכירה והשיווק. תוצאות הרבעון הראשון של 2015 היו חלשות לעומת הרבעון המקביל. שילוב גורמים אלה מעלה חשש כי היא הגיעה לרוויה וצמיחתה נעצרת.

ייתכן שלכן החברה החליטה לחבור לאופקו, בנוסף לפרמיה נאה של 17.6% שקיבלו מחזיקי המניות על המחיר ערב המיזוג. למרות ההאטה בצמיחה הרווח נקי של החברה, כ־47 מיליון דולר בשנה, צפוי לתמוך בצורכי הנזילות של אופקו. ל־BioReference עודף התחייבויות פיננסיות של 45 מיליון דולר, ומנגד הון חוזר חיובי של 220 מיליון דולר.

לאופקו הפסד תפעולי מפעילות שוטפת ומכירות של כ־85 מיליון דולר בשנה בלבד. לעומת זאת, ל־BioReference מכירות של 832 מיליון דולר ורווח תפעולי של 83 מיליון דולר בשנה. אופטימיות המשקיעים לגבי עתידה של אופקו מאפשרת לה לבצע מיזוג בדילול די נמוך של בעלי המניות המקוריים.

אופקו ביצעה את העסקה לשם שימוש בתשתית של BioReference לשיווק בדיקת דם לאבחון סרטן הערמונית שאופקו פיתחה. בנוסף, הקשר של המעבדות עם הרופאים יסייע לקדם מכירות ערכות בדיקות הדם המהירות שאופקו מפתחת, וגוף הנתונים הגדול של הנרכשת קורץ אף הוא לאופקו.

העסקה מקפיצה את עמדת הפתיחה של אופקו: מחברה לפיתוח תרופות נטולת הכנסות מהותיות היא תהפוך לחברה עם פעילות מהותית ורווחית. ב־2014 רשמה אופקו הפסד תפעולי מפעולות רגילות של 146 מיליון דולר - הפסד גבוה בגלל ריבוי ניסויי שלב 3 מהותיים באותה שנה. המיזוג יצמצם את ההפסד התפעולי ביותר מחצי ויבטל את הצורך במימון נוסף.

לפי מחיר מניית אופקו, ערך השוק הצפוי לחברה הממוזגת הוא 7.85 מיליארד דולר - 17.6% יותר משווי השוק כעת. אופקו צפויה להיות המניה הרביעית בגודלה מבחינת ערך שוק בתל אביב.

אופקו מפתחת תרופות ומוצרי אבחון רפואי. עיקר הערך שלה נובע מצבר המוצרים בפיתוח, העיקריים שבהם: ויטמין D עם שחרור מבוקר לחולי אי־ספיקת כליות; תרופה למניעת בחילות עבור חולי סרטן; הורמון גדילה עם פעילות ממושכת; בדיקת דם לאבחון הסיכויים לחלות בסרטן הערמונית; ערכה למתן תשובה מהירה לבדיקות דם שנעשות במרפאה.

Rayaldee: מבחן השיווק

בתחילת 2013 רכשה אופקו את Cytochroma, המפתחת את התרופה Rayaldee, תמורת מניות אופקו ששוויין היה אז 147 מיליון דולר. אופקו התחייבה לתשלומים נוספים של עד 190 מיליון דולר התלויים בעמידה באבני דרך.

מבין התרופות בפיתוח של אופקו, Rayaldee מובילה מבחינת הפוטנציאל. התרופה מאפשרת שחרור מבוקר של ויטמין D לטיפול בחולי אי־ספיקת כליות כרונית בשלבים שבהם קיימת רמה גבוהה של ההורמון PTH. התרופה היא חלופה יעילה ובטוחה יותר מוויטמין D רגיל בזכות הספיגה הטובה שלה והשחרור המבוקר של הוויטמין. עודף ויטמין D עלול להוביל לעודף סידן בדם, ולכן רופאים חוששים להעניקו לחולים בכמות גדולה.

כמחצית מ־8 מיליון החולים באי־ספיקת כליות בשלבים 3 ו־4 בארה"ב סובלים מעודף ב־PTH ובוויטמין D, נתח שוק שאופקו מעריכה ב־12 מיליארד דולר בשנה. אופקו מקווה להגיע למכירות שנתיות של יותר ממיליארד דולר לתרופה.

אופקו, שסיימה בהצלחה את ניסויי שלב 3 בתרופה, הגישה בקשה לאישור שיווק בארה"ב, שלהערכתה יתקבל במהלך הרבעון השני של 2016 והתרופה תושק מעט לאחר מכן. הסבירות לאישור גבוהה מאוד אך המבחן העיקרי לתרופה יהיה בזירה המסחרית — האם תצליח להגיע למיליוני חולים. סביר שלאחר האישור תידרש אופקו לניסויים נוספים, שבהם תיבחן השפעת התרופה מול נטילת ויטמין D רגיל כדי לשכנע בתועלת שבה.

התרופה של אופקו ניתנת בטווח צר יחסית, בין חולים שנתקלים בקושי במתן ויטמין D רגיל לבין משתמשי תרופות המהוות תחליף לויטמין D, ולכן יש ספק לגבי היקף השוק שהתרופה תצליח לתפוס. בארה"ב 7.6 מיליון חולים באי־ספיקת כליות בשלב 3, מתוכם רק 20% מטופלים בוויטמין D. הנתון עולה ל־36% בחולי כליות בשלב 4, אך אלה מונים כ־400 אלף חולים. לכן סביר שאופקו תצליח לתפוס רק חלק קטן משוק היעד, ושזה ייקח זמן. הפטנטים המגנים על ה־Rayaldee צפויים לפקוע ב־2028, ואם החברה לא תצליח להאריך אותם, היא תתמודד עם חלון הזדמנויות מוגבל ליצירת רווח ממנה.

רכישת Cytochroma הביאה לאופקו תרופה נוספת המצויה בניסוי שלב 3, אך עם פוטנציאל שוק פחות. Alpharen מיועדת לטיפול בחולי כליות כרוניים בשלב 5 הסובלים גם מעודף זרחן בדם, והניסוי בה צפוי להסתיים רק ב־2017.

פיליפ פרוסט מנכ"ל אופקו צילום: יובל חן

פיליפ פרוסט מנכ"ל אופקו צילום: יובל חן

Rolapitant: הפטנט מוגן

לאופקו זכות לקבל תמלוגים מחברת Tesaro בהיקף של יותר מ־10% ממכירות התרופה האוראלית Rolapitant, שנועדה לצמצום בחילות והקאות אצל חולי סרטן המטופלים בכימותרפיה. בנוסף אופקו תהיה זכאית לתשלומים עבור אבני דרך של עד 110 מיליון דולר עם התקדמות המוצר וכתלות במכירות. מנגד אופקו תשלם עד 25 מיליון דולר כתלות באבני דרך לחברת מרק, שפיתחה את התרופה.

בספטמבר יחליט ה־FDA אם התרופה תאושר לשיווק, ומשום שהשיגה את יעדי ניסויי שלב 3, הסיכוי לאישור גבוה. כשיתקבל מתכוונת Tesaro להתחיל בשיווק כבר ברבעון הרביעי של 2015. התרופה הציגה יעילות גבוהה במניעת הקאות, אך לא תמיד הושגה מובהקות בצמצום הבחילות. לפיכך, קשה לאמוד את נתח השוק שתשיג לעומת החלופות הניתנות בעירוי.

להערכת אופקו, פוטנציאל המכירות של התרופה בשיא יכול להגיע ל־1.25 מיליארד דולר בשנה. הפטנטים מגנים על התרופה עד ל־2028, ולכן השקה מוצלחת שלה תתרום לאופקו זרם הכנסות לא מבוטל כבר מהשנה הבאה.

CTP: יד ביד עם פייזר

אופקו נכנסה לבורסה בתל אביב לאחר רכישת פרולור, שהושלמה באוגוסט 2013. גם זו בוצעה תמורת מניות אופקו, ששוויין בעת השלמת העסקה עמד על כ־540 מיליון דולר. פרולור נשענת על הפפטיד CTP המאריך את הפעולה של הורמונים בגוף. אופקו נכנסה להסכם מסחור עם פייזר לגבי הורמון גדילה המוצמד לפפטיד ובכך מתארך משך הפעולה. ההורמון ניתן בהזרקה אחת לשבוע, והיקף המכירות השנתי שלו הוא 3 מיליארד דולר, כשליש ממנו ניתן למבוגרים והיתר לילדים ולנוער. בימים אלה נערך ניסוי שלב 3 בהורמון גדילה הניתן פעם בשבוע במבוגרים, וניסוי שלב 2 מקביל לילדים.

פייזר כבר העבירה לאופקו תשלום ראשוני של 295 מיליון דולר, ששיפר מאוד את נזילותה. אישור התרופה לשיווק בארה"ב ובאירופה, הצפוי בארבע השנים הקרובות, עתיד להעשיר את קופת אופקו ב־275 מיליון דולר נוספים מפייזר. בנוסף, לאחר אישור לשיווק התרופה למבוגרים תקבל אופקו תמלוגים כחלק מהמכירות; לאחר האישור הצפוי לשיווק לילדים התמלוגים יוחלפו במנגנון של חלוקה ברווח הגולמי בין אופקו ולפייזר. אופקו, שלא דיווחה על נתח התמלוגים והרווחים שתקבל, לקחה על עצמה את עלויות הניסויים עד לקבלת האישורים לשיווק. פייזר נטלה את עלויות ההכנה לשיווק.

להורמון הגדילה של פייזר יש תחרות דלה, שבעה יצרנים בלבד, המותירה בידי פייזר היקף מכירות מהותי. המכירות ב־2014 עמדו על 732 מיליון דולר וברבעון הראשון של 2015 ירדו ל־138 מיליון דולר. הצפי הוא לירידה מהותית נוספת עד שהמוצר של אופקו לילדים יגיע לשוק. אופקו מקווה לקבל אישור לשיווק בארה"ב של ההורמון עם הפעילות הממושכת למבוגרים כבר ב־2016, ואת האישור לילדים ב־2018.

LG Life Sciences, שצפויה להיות המתחרה העיקרית של אופקו, הגישה בקשה לאישור לשיווק הורמון גדילה מושהה המוזרק פעם בשבוע, וצפוי להגיע לשוק קודם. לאופקו יש יתרון בכך שהרכיב המאריך את משך הפעילות הוא טבעי, ולכן צפויות פחות תופעות לוואי.

לפלטפורמה של פרולור מוצרים נוספים, בהם אנזים קרישת הדם פקטור 7 הניתן לחולי המופיליה מדי שבוע. ה־FDA אישר לאופקו להתחיל בו בניסוי שלב 2, שהיקף מכירותיו 1.5 מיליארד דולר בשנה. מוצר אחר נועד להארכת הפעולה של מוצר לטיפול בהשמנת יתר, והחברה בוחנת את יישום הטכנולוגיה להארכת הפעולה של תרופות נוספות.

אבחון: כך קונים קשרים

ב־2014 השיקה אופקו בארה"ב בדיקת דם לאבחון סרטן הערמונית, 4Kscore, שנועדה לחסוך ביופסיה לאנשים בריאים. הבדיקה בוחנת רמה של חלבונים בדם וקובעת את הסיכוי לנוכחות סרטן ערמונית. בניסויים הושגו רמות מובהקות עבור חולים במצב מתקדם, אך בשלב התחלתי הן היו חלשות בהרבה. אופקו תתחיל לגבות תשלום על הבדיקה מחודש יולי, ואז תעמוד למבחן יכולתה לשווק את התרופה. קשה להעריך אם הבדיקה תצליח ליצור הכנסות מהותיות. השלמת הרכישה של

BioReference צפויה להקפיץ את מספר המעבדות שיציעו את הבדיקה לציבור. אלא שההצלחה תלויה בדעה של הרופאים לגבי מובהקותה ובקבלת שיפוי ביטוחי נרחב עבורה.

לאופקו מוצר אבחון שני - מעבדה ניידת שמאפשרת לרופאים לבצע בדיקות דם ולקבל אבחון ללא משלוח למעבדה. המוצר נכלל ברכישת חברת Claros ב־2011. בכוונת אופקו להגיש בקשה ל־FDA לאישור לשיווק בדיקה לבחינת הסיכוי לסרטן הערמונית במחצית השנייה של השנה, ובדיקה של רמת טסטוסטרון בדם ברבעון הראשון של 2016. בעתיד מתכוונת אופקו לפתח בדיקות לאבחון מחסור בוויטמין D ומחלת ליים.

המודל העסקי מתבסס על תשלום שהרופאים יקבלו מחברת הביטוח עבור כל בדיקה, שיהיה נמוך ממשלוח הבדיקה למעבדה. הבעיה היא שהמוצר טרם קיבל אישור FDA, והתאריך החזוי לקבלתו נדחה משנה לשנה. רכישת BioReference צפויה לשפר את הקשר של אופקו עם הרופאים הללו ולהקל על מאמצי השיווק.

לאופקו חברות להפצת תרופות בעיקר בצ'ילה, בספרד, במקסיקו ובאורוגוואי, וכן פעילות של ייצור מרכיבים לתרופות בישראל. עיקר מכירותיה מגיע מתחומי פעילות אלו, אך אלה לא מצליחות להשיג רווח תפעולי מהותי. בנוסף לאופקו אחזקה קטנה בכמה חברות לפיתוח תרופות.

במאי השלימה אופקו את רכישת EirGen Pharma האירית ב־100 מיליון דולר במזומן ועוד 35 מיליון דולר במניות. החברה הנרכשת רווחית ועיקר הפוטנציאל מגיע מצבר מוצריה שבפיתוח.

בדרך לחלום

בתום הרבעון הראשון מחזיקה אופקו מזומנים בהיקף 348 מיליון דולר, אך קופה זו צפויה להתכווץ לפחות מרבע מיליארד דולר לאחר השלמת הרכישה של EirGen Pharma. מנגד יש לחברה התחייבות של כ־52 מיליון דולר למחזיקי האג"ח להמרה, אך סביר שאג"ח אלה יומרו למניות, ולכן כמות המניות צפויה לגדול בכ־7 מיליון.

היקף המזומנים כעת מספיק לפעילות החברה השוטפת בשנתיים הקרובות, בעיקר כי צפויים להצטרף תשלום על עמידה צפויה באבני דרך של התרופות Rolapitant והורמון הגדילה וכן הכנסות מ־BioReference.

השלמת המיזוג תגדיל את כמות המניות של אופקו בכ־77 מיליון מניות. כתוצאה יתבצע עדכון במדד והמשקולת היחסית של המניה בו תשתנה ב־25% (למשל, אם המשקולת שלה במדד ת"א־25 תהיה 6% ערב השינוי, היא תעלה ל־7.5%). העדכון צפוי להזרים למניית אופקו ביקושים של כ־250 מיליון שקל מתעודות הסל.

החברה מצפה לגל חדשות קריטי בשנה הקרובה. ראשית, האישור הצפוי לשיווק של Rolapitant עוד בספטמבר; שנית, האישור הצפוי לשיווק של Rayaldee ברבעון השני של 2016; ושלישית, תוצאות ניסוי שלב 3 בהורמון הגדילה. אופקו קרובה מתמיד להתחיל ולקצור את פירות הפיתוחים העיקריים שלה. אלא שערך השוק של המניה כבר מגלם את הציפיות האלו. סביר שאופקו תשיג תוצאות חיוביות בשלושת היעדים הללו, אבל המבחן הגדול שלה יהיה ביכולת לתרגם את האישור לשיווק להכנסות מהותיות. בשלב זה החלום של אופקו עלול לפעול נגדה אם קצב המכירות לא יעמוד בהערכות האופטימיות של המשקיעים.

השורה התחתונה

אמנם לאופקו יש הרבה תוכניות בקנה, אבל אלה כבר מתומחרות בשווי השוק. אם המכירות יאכזבו, חברת החלום עלולה לספוג מכה קשה

הכותב הוא כלכלן בחברת הייטק