השורה התחתונה

עולם הפוך: המשקיעים חוששים מהתנודתיות באג"ח, ומעבירים כסף לשוק המניות

עליית התשואות באג"ח הממשלתיות נובעת מציפיות להעלאת ריבית בארה"ב. השוק הקונצרני עלול להיפגע יותר

אומרים שקשה לשנות הרגלים, אבל לצערם של המשקיעים, נראה שהתחושה שהאג"ח רק עולות וכל ירידה מהווה הזדמנות רכישה, מתחילה להשתנות. אם עד השבוע האחרון מרבית המשקיעים משכו בכתפיים וביצעו שינויים מינוריים יחסית בתיקי ההשקעות, הרי שהמשך עליית התשואות בארץ ובעולם כבר שבר חלק מהמשקיעים שהחלו לצמצם סיכונים. יכולתם של המשקיעים לשרוד עד כה מיוחסת למגמה החיובית שהיתה בשוק האג"ח מאז 2011, כאשר כל תקופה של מימוש אגרסיבי הסתיימה בסופו של דבר בתוך פחות מחודש, כשמדדי האג"ח עלו מעבר לרמות המחירים טרם המימוש. המשקיעים שהתרגלו לתבנית שבה מי שמוכר בירידות מפסיד בתוך תקופה קצרה אפשרות לרווח מהיר יחסית, המתינו לתיקון המיוחל גם הפעם. אלא שהפעם שינוי המגמה מתמהמה.

הגנה נגד תנודתיות

בעוד האפיק הממשלתי היווה את מוקד גל המימושים, נשמעות לאחרונה דעות שנויות במחלוקת שלפיהן שוק המניות עשוי לספק הגנה כנגד התנודתיות של האג"ח הממשלתיות. נראה שבעיני חלק מהמשקיעים התהפכו היוצרות, והמניות נתפסות היום כתנודתיות פחות מהאג"ח. בנוסף, על פי פרשנות זו, קיים קשר שלילי בין שני האפיקים, וכשהכסף יוצא מהאג"ח, הוא עובר למניות. גם העוצמה היחסית בחלק מהאג"ח הקונצרניות פיתתה משקיעים לשמור על הרכיב הקונצרני בתיק ולמכור דווקא את הרכיב הממשלתי "התנודתי יותר" לכאורה.

הניסיון מלמד שאג"ח קונצרניות הן סוג של מגבר למגמה הכללית באפיק הממשלתי. כשהשוק הממשלתי חזק והתשואות יורדות, מזרימים המשקיעים ביקושים גם לקרנות אג"ח קונצרניות וכלליות בניסיון להשביח תשואה. מנהלי הקרנות רוכשים אג"ח קונצרניות, ובשל השילוב בין ירידה בפרמיית הסיכון בתקופות חיוביות, להיצע וסחירות נמוכים יחסית באפיק, עולים המחירים באופן חד לעומת האג"ח הממשלתיות המקבילות. אך כשהתמונה מתהפכת, הסיכון באג"ח הקונצרניות גדל, וייתכן שזו המציאות שבה אנו נמצאים כיום.

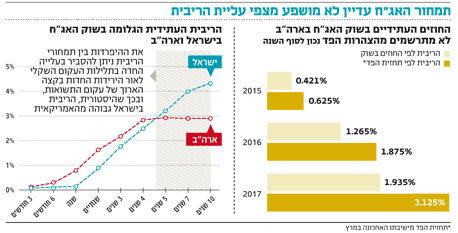

עליית התשואות באפיק הממשלתי נובעת מהתאמות שמבצעים המשקיעים לקראת תהליך העלאת הריבית בארה"ב שאמור להתחיל עד סוף השנה, ולכן הפוקוס של המשקיעים עובר לתמחור. כדי לדעת עד כמה עקומי התשואות בישראל ובארה"ב מגלמים את העלאת הריבית הצפויה, בחנו את הריבית העתידית הנגזרת משוקי ההון לאחר עליית התשואות האחרונה.

בטווח קצר־בינוני עקום התשואות האמריקאי מגלם ריבית עתידית גבוהה מזו הצפויה בישראל. מכאן שמי שמעריך שהריבית לא תגיע ל־1.6% בתוך שנתיים בארה"ב או ל־0.9% בישראל, יכול לנצל את עליית התשואות ולרכוש אג"ח במח"מ קצר יחסית. בטווחים הארוכים התמונה מתהפכת, ונראה שהמשקיעים בישראל כבר מתמחרים ריבית של כ־4% לעומת כ־3% בארה"ב. ניתן להסביר זאת בעלייה החדה בתלילות העקום השקלי לאור הירידות החדות בקצה הארוך של עקום התשואות, ובכך שהיסטורית, הריבית בישראל גבוהה יותר מזו האמריקאית.

המשקיעים בארה"ב עדיין סקפטיים לגבי האפשרות שהריבית תעלה בקצב שמוערך על ידי חברי הוועדה המוניטרית של הבנק המרכזי של ארה"ב. לפי התחזית החציונית שפרסמו חברי הוועדה המוניטרית לגבי הריבית העתידית בארה"ב, למרות עליית התשואות האחרונה, חברי הפד עדיין חוזים ריבית גבוהה יחסית לזו המגולמת בשוק. וכך, בעוד מרבית המשקיעים החלו להשלים עם העובדה שהריבית תתחיל לעלות השנה, הם עדיין מעריכים כי קצב העלאתה יהיה אטי יחסית למה שהפד מנסה לשדר לשוק.

חשש מהתמתנות בצמיחה

ייתכן שהדבר נובע מחוסר האמון של המשקיעים מכך שמחזור הצמיחה בכלכלה האמריקאית, שנמשך כבר כמעט שבע שנים, יוכל להימשך תוך כדי העלאות ריבית. מבחינתם, כל עוד אין אינפלציה שמחייבת את הבנקים המרכזיים בעולם להעלות ריבית, התמתנות בצמיחה תעצור את תהליך העלאת הריבית ובמקרים קיצוניים יותר אף תגרור תהליך מחודש של הורדת ריבית. כפי שב־2010 החל בנק ישראל בראשותו של פרופ' סטנלי פישר להעלות את הריבית בישראל מתוך רצון להחזיר את המשק לסביבת ריבית נורמלית, אך החולשה בכלכלה העולמית הובילה בסופו של דבר לשינוי כיוון.

החיסרון העיקרי בחוסר ההתאמה בין הריבית העתידית שמתומחרת בשוק להערכות חברי הפד על גובה הריבית טמון בתנודתיות גדולה יחסית בשוק האג"ח. סביר להניח שככל שהריבית בארה"ב תעלה, כך יתאימו עצמם המשקיעים בשוק החוב. משמעות הדבר היא המשך עליית תשואות באפיק הממשלתי, וביתר שאת באפיק הקונצרני בישראל, שרגיש יותר לפדיונות בקרנות נאמנות.

השורה התחתונה

מי שמעריך שהריבית לא תגיע בתוך שנתיים ל־1.6% בארה"ב או 0.9% בישראל, יכול לנצל כעת את עליית התשואות ולרכוש אג"ח במח"מ קצר יחסית

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות