פרסום ראשון

עוקפת מימין: קרן אייפקס רוכשת את זאפ

אחרי הסדר החוב מ־2010 ושנים על המדף, קבוצת האתרים מקבלת הצעה לרכישתה תמורת יותר מ־140 מיליון שקל. בשבועיים הקרובים העסקה תגיע לאישור הגופים המוסדיים המחזיקים במניות

קרן ההשקעות אייפקס, שבראשה עומדת זהבית כהן, קרובה לרכישת זאפ גרופ. ל"כלכליסט" נודע כי אייפקס הגישה הצעה לרכישת קבוצת אתרי זאפ (לשעבר דפי זהב) תמורת יותר מ־140 מיליון שקל. בשבועיים הקרובים העסקה צפויה לעלות לאישור הגופים המחזיקים במניות החברה, בראשות מנורה מבטחים וכלל ביטוח. אייפקס הציעה כבר ב־2014 לרכוש נתח מזאפ, שחוותה הסדר חוב ב־2010, וכעת נראה שזו לא היתה המילה האחרונה שלה.

- פריימדיה מדרא"פ מציעה 140 מיליון שקל תמורת זאפ

- "זאפ מתכננת להיכנס לשוק המזון בזמן הקרוב"

- ניר למפרט מנכ״ל זאפ ב- 9 השנים האחרונות עוזב את הקבוצה

לפני שבועיים נחשף ב"כלכליסט" כי תאגיד המדיה הדרום אפריקאי פריימדיה (Primedia) הגיש הצעה לרכישת זאפ גרופ תמורת 140 מיליון שקל, ההצעה הגבוהה ביותר שהוגשה עד היום. זו לא סיפקה את מנהל ההשקעות של מנורה מבטחים יוני טל, שדרש 150 מיליון שקל תמורת החברה.

המועמדת העיקרית לרכישת זאפ, במכרז שמתנהל כבר יותר משנה ללא הצלחה (אם משום גובה ההצעות או מעשיותן), היתה קבוצת אקסל שפרינגר הגרמנית. אולם זו התרחקה מהרכישה בשל מגבלות שהטיל עליה הממונה על הגבלים עסקיים דיויד גילה נוכח אחזקתה באתר מתחרה לזאפ, יד 2. הקבוצה הציעה לשלם 120 מיליון שקל תמורת החברה, סכום הנמוך ב־25% מההצעה שהעמידה כעת אייפקס. גם טדי שגיא בחן בעבר את רכישת זאפ ואף ניהל מגעים ביוני 2014 מול מנכ"ל זאפ דאז ניר למפרט.

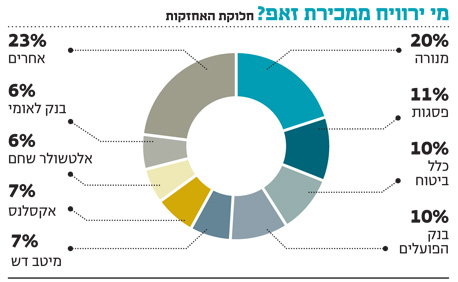

לפני שנה ניסו קרן פימי וקרן סקיי לרכוש בהצעה משותפת את השליטה בזאפ לפי שווי של כ־80 מיליון שקל. בית ההשקעות ווליו בייס (Value Base), שהוביל אז את המכירה, לא קיבל את ההצעה. במקביל החליטו הגופים המוסדיים המחזיקים במניות החברה, בראשם מנורה מבטחים (20%) וכלל ביטוח (10%), לנהל בעצמם את המכירה. זאת אף על פי שזאפ חתומה על הסכם שמעניק לווליו בייס עמלה עבור העסקה.

זאפ, שבראשה עומד היו"ר יעקב אלינב, סיימה את שנת 2014 עם רווח נקי של 13.7 מיליון שקל. הכנסות החברה ב־2014 צמחו ב־5.2% והסתכמו ב־201 מיליון שקל, מתוכם 52 מיליון שקל ברבעון האחרון. ה־EBITDA (רווח בנטרול ריבית, מס, פחת והפחתות) עלה ב־17.1% לרמה של 46.5 מיליון שקל. זאפ מתנהלת ללא מנכ"ל לאחר שלמפרט התפטר לפני חודשיים ועבר לנהל את חברת ח.מר.

בשנת 2007 רכשה דפי זהב 30% מזאפ והגיעה לאחזקה מלאה בה. לאחר כשנתיים, ובשל מבנה הון בעייתי, נקלעה דפי זהב לקשיים ולא הצליחה לעמוד בחובותיה. אלה עמדו על 353 מיליון שקל לבעלי האג"ח שלה, ו־160 מיליון שקל לבנק הפועלים.

זהבית כהן צילום: אוראל כהן

זהבית כהן צילום: אוראל כהן

החובות של דפי זהב נגרמו כתוצאה מההשתלטות הממונפת של קרן מרקסטון על דפי זהב ב־2004, שנעשתה לפי שווי של 110 מיליון דולר. מרקסטון יצאה מאחזקתה זו ב־2007, כשמכרה את דפי זהב תמורת 123 מיליון דולר לקרן האוסטרלית בבקוק אנד בראון. זו קרסה לאחר תחילת המשבר הכלכלי העולמי ב־2008, והותירה את זאפ ללא בעל שליטה דומיננטי.

בתנאים הבעייתיים שנוצרו נאלץ המנכ"ל לשעבר למפרט להוביל הסדר חוב בזאפ. הסדר זה נחתם באוקטובר 2010, ובעקבותיו חולקה הבעלות בחברה בהתאם לחובותיה לגופים המוסדיים.