הירידות בארה"ב פגעו בגמל המקומי

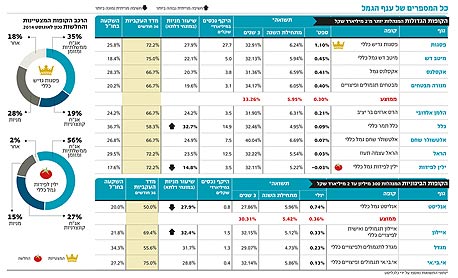

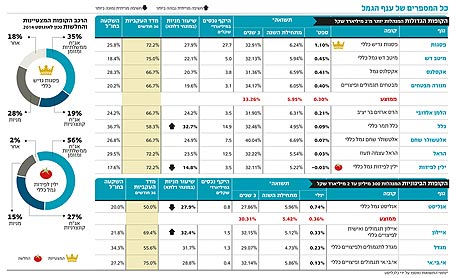

למרות העליות בשוק הישראלי בספטמבר, השוק האמריקאי הוביל את קופות הגמל לתשואה ממוצעת של 0.32%. בקרנות ההשתלמות, אלטשולר איבד את הבכורה בתשואה מתחילת השנה

קופות הגמל וקרנות ההשתלמות הניבו תשואה ממוצעת של 0.32% בחודש ספטמבר, כתוצאה מתשואה שלילית בשוקי חו"ל ובעיקר בארה"ב, שהציגה נתוני מאקרו

מאכזבים.

אלה הגבירו את חשש המשקיעים כי הפדרל ריזרב יפסיק את תוכנית רכישות האג"ח שלו בסוף אוקטובר. בהמשך לכך, במדד S&P 500 נרשמה בספטמבר ירידה של 2.8% ובנאסד"ק ירידה חדה יותר, של 3.45%.

מנגד, הריבית בישראל נמצאת בשפל של 0.25% וממשיכה להיטיב עם שוק ההון המקומי. כמות הכסף שזורמת אל שוק ההון, ובעיקר אל שוק המניות בישראל, המשיכה לצמוח במהלך ספטמבר, והמדדים המשיכו להניב תשואה חיובית, שהגיעה עד 4% במדדי המניות המובילים.

אלטשולר שחם איבד את המקום הראשון

בקרב קרנות ההשתלמות חל מהפך בחודש ספטמבר: אלטשולר שחם, שניצב במקום הראשון מתחילת השנה, איבד את הבכורה לטובת קרנות ההשתלמות של אקסלנס, שהניבו בספטמבר תשואה של 0.37% ומתחילת השנה תשואה מצטברת של 6.51%. עם זאת, אלטשולר שחם עדיין מוביל בטבלת התשואות בקופות הגמל מתחילת שנה, עם תשואה מצטברת של 6.69% ותשואה של 0.07% בחודש ספטמבר. גם באפיק זה אקסלנס בולטת ומזנבת בו במקום השני עם תשואה מצטברת של 6.59%, לאחר שרשמה עליית ערך של 0.41% בספטמבר.

המצטיין של חודש ספטמבר הוא פסגות, הן בגמל והן בהשתלמות. קופות הגמל של בית ההשקעות הניבו תשואה של 1.1%, וקרנות ההשתלמות הניבו תשואה של 0.98% - הרבה מעל הממוצע בשני האפיקים. מתחילת השנה הניבה קופת הגמל פסגות גדיש כללי של פסגות תשואה של 6.24% (מקום רביעי); וקרן ההשתלמות (פסגות שיא השתלמות כללי הניבה תשואה מצטברת של 5.71% מתחילת השנה (מקום שמיני).

אמיר גיל, סמנכ"ל השקעות פסגות גמל ופנסיה, הסביר את העליות שרשם התיק: "נהנינו בחודש ספטמבר מכך שהתיק שלנו מאוד מפוזר מבחינת סקטורים ומבחינה גיאוגרפית. היינו בחשיפה גבוהה לאפיק המניות, משום שאנו צופים שהוא ימשיך להניב תשואה חיובית על פני שווקים אחרים. הנוכחות שלנו בשווקים מתעוררים היתה נמוכה, ואלה ידעו ירידות חדות בספטמבר".

לגבי שוק האג"ח המליץ גיל "להמשיך להתבסס על תיק אג"ח ממשלתיות במח"מ בינוני, עם הטיה לאפיק שקלי ולא צמוד. זאת נוכח הערכה כי האינפלציה תמשיך להיות נמוכה. בנוסף מומלץ תיק קונצרני סולידי במח"מ קצר ודירוגים גבוהים". עם הפנים לעתיד אומר גיל כי "יש לשמור על רכיב מניות גדול. הכיוון הכללי שלנו הוא חיובי לשוק המניות".

אנליסט ואקסלנס נהנו מהתחזקות הדולר

גם השקל שנחלש אל מול הדולר כתוצאה מהורדת הריבית, תרם לעליות שערים למחזיקים באג"ח ממשלתיות ובנכסים בדולרים. גופים שהיו בחשיפות יתר למטבע האמריקאי, כמו אנליסט, נהנו מהעלייה בשער הדולר. המטבע התחזק בשיעור מרשים של 3.6% אל מול השקל בחודש ספטמבר ובכ־7.6% בחודשים אוגוסט־ספטמבר. על רקע זה רשם אנליסט בספטמבר עלייה של 0.77% בקרנות ההשתלמות ושל 0.74% בקופות הגמל - התשואה הטובה ביותר אחרי פסגות.

גם אקסלנס ידע חודש מוצלח, אבל לא בזכות נכסיו הדולריים אלא בזכות חשיפת היתר לישראל. לדברי רונן מטמון, מנהל השקעות ראשי באקסלנס, החשיפה לישראל היא שתרמה לעליות השערים. "עשינו הסטה לכיוון השוק בישראל ובעיקר לאג"ח ממשלת ישראל, המוטות לשקל. זה הביא לנו עודף תשואה", הוא מסביר. האג"ח הממשלתיות השקליות בריבית קבועה עלו בחודש ספטמבר בכ־0.3% ומתחילת שנה בכ־8%. מנגד, האג"ח הממשלתיות הצמודות ירדו בכ־0.4% בספטמבר ומתחילת השנה בכ־6.5%.

"בעבר קראנו לפנות לשוקי חו"ל, והיום החלטנו להסיט את הכיוון לישראל, לכיוון שוק המניות, בגלל הורדת הריבית. זאת בעיקר בסקטורים של תקשורת ונדל"ן מניב", מדגיש מטמון. "השוק ימשיך להיות תנודתי עד שנדע מה קורה עם ההרחבה הכמותית בארה"ב", הוא אומר.

בכירי הבנק הפדרלי צפויים לקיים את פגישותיהם הבאות מחר ומחרתיים. בפגישות אלה צפויה תוכנית רכישות האג"ח של הבנק המרכזי להסתיים. התוכנית צומצמה בהדרגה, וכעת עומדת על רכישות חודשיות של אג"ח ממשלתיות אמריקאיות ואג"ח מגובות משכנתאות בסכום כולל של 15 מיליארד דולר, לעומת 85 מיליארד דולר בדצמבר 2012. "אם התוכנית תיפסק, השווקים יירדו", אומר מטמון. "אם היא תימשך, השוק יעשה ראלי סוף שנה".

דעות חלוקות לגבי ההרחבה הכמותית

בשבועות האחרונים גוברת הציפייה בשוק להורדת ריבית נוספת או להרחבה כמותית באמצעות רכישות אג"ח על ידי בנק ישראל. זאת במטרה לבלום את היחלשות השקל מול הדולר.

לדברי גיל, "הרחבה כמותית בישראל והורדת ריבית היא לאו דווקא חיובית. אין לזה השפעה עצומה על הכלכלה הריאלית. ביפן ובארה"ב לא הייתה למהלך השפעה טובה, ולכן אני לא בטוח שהוא אכן יצא לפועל. כמו כן, בריביות הנמוכות של היום, זה לא ממש משנה".

מטמון מצדו דווקא חושב ההפך: "התרחיש של המשך הורדת ריבית או קידום תכנית רכישות של אג"ח בעקבות פיחות שער החליפין - הוא ריאלי. אני מעריך שתיעשה פעולה, אולי אפילו מחר".

מטמון הוסיף כי "אני חושב שהאינפלציה בישראל תישאר נמוכה, אין כרגע שום קטר או פרמטר שיגדיל את האינפלציה מלבד הדיור. לכל מחאת המזון והמילקי תהיה השפעה בהמשך, ומחירי המזון יירדו". לפיכך המליץ להימנע ממניות של חברות מזון. "כל זה, בשילוב ריבית אפסית, מעודד אנשים להיכנס לשוקי המניות", הוא מסכם.

רונן מטמון אקסלנס

רונן מטמון אקסלנס