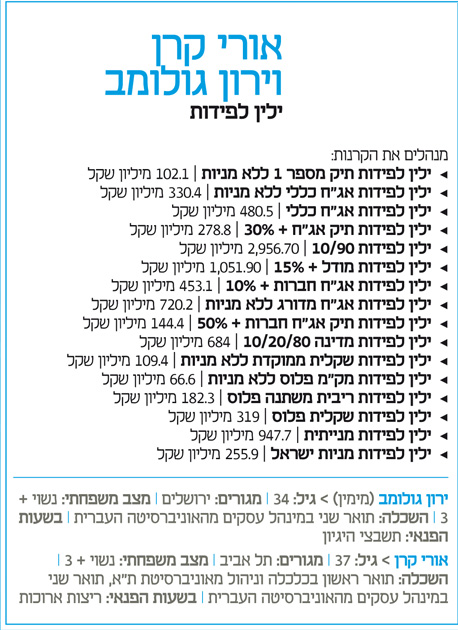

מקום שני: אורי קרן וירון גולומב, ילין לפידות

"את התשואות הגדולות עושים דווקא בתקופות הכי מתוחות"

אורי קרן, מנכ"ל משותף בילין לפידות קרנות נאמנות, מעדיף תקופות תנודתיות על פני השוק במצבו הנוכחי. "ניהול השקעות זה דבר דינמי. בתקופות תנודתיות יש אמנם יציאה מסיבית של כספים, קשיים בניהול השקעות ובמימוש נכסים בשוק לא נזיל, אבל מצד שני, התמחור היחסי של הנכסים משתנה דרמטית, וזה הזמן שבו יש מקום להזדמנויות אמיתיות. דווקא אז - בונים את התיק".

ומה המצב היום?

"היום אמנם נכנס הרבה כסף, אבל המחירים לא הכי זולים ואין הרבה מציאות. השוק מסובך, והדרך הקלה להביא תשואה היא להעלות את רמת הסיכון".

אז מעלים את רמת הסיכון. השאלה היא עד כמה.

"אנחנו דווקא לא בוחרים בדרך הקלה, ומתחילת השנה אנחנו מקטינים את הסיכון בתיקים. אנחנו מביאים בחשבון שב־2014 לא נהיה בצמרת התשואות, אבל אנחנו מסבירים בשקיפות ליועצים וללקוחות את המצב, ואת האני מאמין שלנו - יש לנו מוצר שאנחנו מנהלים, שצריך להכות את המדדים, אבל הוא לא צריך להכות אותם בכל יום נתון אלא לאורך זמן".

אז מה האסטרטגיה להשגת תשואות עודפות בזמן כזה?

"מגדילים את הרכיב המנייתי בקרנות, אבל למניות יותר סולידיות - לא ביו־טק וחברות טכנולוגיה. בנוסף, עוברים לאג"ח ממשלתיות, מפני שמרווח התשואה באג"ח הקונצרניות לא מצדיק את הסיכון, ולא נמצאים במח"מים סופר־ארוכים: אף שהריבית נמוכה לתקופה לא קצרה, לא צריך אירוע כלכלי כדי שיהיה תמחור מחדש של נכסים במח"מים האלה. מספיק שינוי סנטימנט בשביל שזה יקרה".

הריבית הנמוכה תישאר?

"להערכתנו, כן. כיום מדברים על כך שהריבית תעלה באופן אטי ומתון במחצית השנייה של 2015 בארה"ב. גם ההנחה הזו מתבססת על נתונים שיכולים לאכזב את העלאת הריבית ולבלום אותה.

צילום: אוראל כהן

צילום: אוראל כהן

"באירופה השיקו עכשיו תוכנית הקלה כמותית והורידו את הריבית תוך הצהרה כי היא תישאר נמוכה זמן רב. כלומר, באירופה היא תתחיל לעלות ב־2017–2018. קשה לי להאמין שהריבית תעלה ב־2015, ודאי שלא בחודשים הראשונים".

אתה מדבר על הפחתת סיכון, אבל ראינו אתכם משתתפים בהנפקה של אקסטל, שלדעת רבים בשוק לא היתה מתומחרת כראוי ביחס סיכון־סיכוי.

"לא השתתפנו בהנפקות של רוב החברות המגוירות - שבארה"ב קיבלו דירוג מסוים וכאן קיבלו תוספת דירוג. לא חשבנו שיחס הסיכון־סיכוי היה מוצדק. אבל אין לנו כלל מסגרת של ייהרג ובל יעבור. אנחנו עושים ניתוחים פרטניים. צריך לזכור שהיום קשה למצוא מציאות באג"ח".

בוא נעבור ל־2020. כל החברות המגוירות שמגייסות עכשיו, עלולות להגיע להסדר חוב. בגל הקודם גופי הפנסיה היו בחזית. בעתיד - הקרנות יהיו בחזית. במה זה יהיה שונה?

"אנחנו קרנות. הכל נזיל, המימוש לא יהיה מסובך. לא בטוח שאני אגיע עם הניירות האלו ל־2020. לא בטוח שאגיע איתם גם ליום האחרון של 2014. אני אמכור ברגע שאחשוב שהנייר מוצה. אבל מבחינת ההסדרים לא יהיה הבדל. גם אם מסתמן שנמצאים לקראת הסדר, לא צריך לברוח משם. קנינו את מניית אפריקה ישראל כשהחברה הודיעה שהיא נכסת להסדר".

ההבדל שעשוי להיות הוא שבתקופות רעות, כשההסדרים נראים באופק, אצלכם יש פדיונות גדולים ולחץ למכור.

"גם בתקופת פדיונות יש דברים שאני קונה. הרעיון הוא כל הזמן לטייב את התיק, כך שגם אם יהיו פדיונות לא נהיה חייבים למכור. אנחנו מוכנים ליום הזה. אני לא יכול לדבר בשם כל התעשייה, כי מנהלים שרוצים היום תשואה של 6%–8% ומגדילים דרמטית את הסיכון, קרוב לוודאי ייאלצו למכור. אבל דווקא בתקופה שבה הכל מתוח והנכסים מתומחרים מחדש ויש הסדרים, אז עושים את התשואות. לא כאשר יש מירוץ סיזיפי אחרי עוד עשירית באג"ח ההיא או הזו כמו שיש עכשיו, אלא כאשר יש חלוקה מחדש של הקלפים".

מה הסוד? איך מגיעים למקום גבוה בדירוג?

"מורים מצוינים וצוות ותיק. לא רק אני כאן כבר תקופה ארוכה, אלא רוב מחלקת ההשקעות. וחוץ מזה, ניהול השקעות זה לימוד אינסופי שמצריך עבודה קשה. תשואות עודפות משיגים רק בעבודה קשה".