השורה התחתונה

האם שלוש שנים של שקט יספיקו?

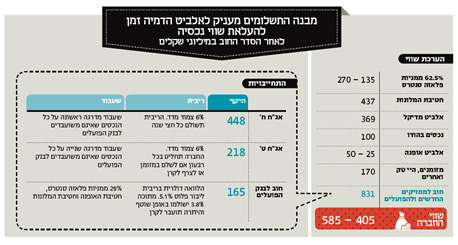

בהסדר החוב שהושג לאחרונה קיבלה אלביט הדמיה זמן להעלות את ערך נכסיה כדי להצליח לעמוד בהתחייבויות בהיקף של 831 מיליון שקל. בינתיים החברה שבמירוץ אחר הערך משאירה את המחזיקים והבנקים שמלווים אותה בדרכה החדשה, כנושים לחברה במינוף גבוה

- הכרעה באלביט הדמיה: השופט אורנשטיין אישר את הסדר החוב

- "אין לנושים בפלאזה סנטרס זכות לבוא ולהציע הסדר חוב"

- איך תיראה אלביט הדמיה ללא זיסר

פלאזה סנטרס: הנכס שבדרך להסדר משלו

אלביט הדמיה מחזיקה ב־62.5% ממניות פלאזה סנטרס המשקיעה בהקמה ובניהול של מרכזים מסחריים במזרח אירופה ובהודו. מניות פלאזה סנטרס נסחרות בורשה ולונדון לפי שווי שוק של כ־45 מיליון יורו. גם הפעילות של פלאזה סנטרס כמו זו של החברה־האם, נעשית במינוף גבוה, ולחברה חוב של כ־203 מיליון יורו למחזיקי האג"ח שלה. בנובמבר 2013 הודיעה פלאזה סנטרס על עצירת תשלומים למחזיקים, לאחר שבמועד ההודעה היו בידיה מזומנים בהיקף של 23 מיליון יורו ומזומנים מוגבלים בהיקף של 10 מיליון יורו, מול צורך בתשלום קרן וריבית למחזיקי האג"ח בהיקף של 32 מיליון יורו עד לסוף השנה.

פרויקט של פלאזה סנטרס

פרויקט של פלאזה סנטרס

הנכסים של פלאזה סנטרס מתחלקים לנכסים מניבים ולקרקעות בשלבי פיתוח התחלתיים. לפלאזה שבעה קניונים פעילים, שערכם הוערך על ידי שמאי ב־301.2 מיליון יורו. מול נכסים אלו לחברה חוב בנקאי של 204.5 מיליון יורו. בנוסף לחברה נכסים בפיתוח, עתודות קרקע ונכסים נוספים ללא חוב מולם שהערכות השמאי לגביהם עומדות על כ־316 מיליון יורו. בנוסף לפלאזה סנטרס שני מבני משרדים בהונגריה ורומניה שהיא מעריכה את שוויים ב־6 מיליון יורו, ו־35% אחזקה בקניון נוסף הזקוק לשיפוץ בהונגריה שהחברה הודיעה על מכירת חלקה בו תמורת 2.35 מיליון יורו. פלאזה סנטרס הגיעה להסכם למכירת הקניון שלה בהודו תמורת 40.5 מיליון יורו (בדומה לערכו במאזני החברה). אם ההסכם יושלם, ייווצר לחברה תזרים מזומנים חיובי (אחרי תשלום החוב לבנקים) של כ־18.5 מיליון יורו, ומצב הנזילות שלה ישתפר במעט. הערך נטו (בקיזוז חוב בנקאי) של הקניונים הפעילים של החברה קרוב למחצית מהחוב למחזיקי האג"ח. סימן השאלה הגדול הוא מה ערכן האמיתי של הקרקעות שבידי החברה.

מחצית מערך הקרקעות שבידי פלאזה סנטרס מרוכזת בנכס יחיד. לחברה 75% מפרויקט קאסה רדיו בבירת רומניה (15% נוספים מוחזקים על ידי ממשלת רומניה והיתר על ידי שותף טורקי). חלקה של פלאזה סנטרס בפרויקט, כפי שעולה ממאזני החברה, הוא 160 מיליון יורו. הקרקע נרכשה ב־30 מיליון יורו והושקעו בה 115 מיליון יורו נוספים, בעיקר בהריסת מבנים קיימים ובתכנון ודיפון קירות תומכים להגנה מפני מי הנהר הסמוך. בפרויקט צפויים לקום קניון, בנייני משרדים ובתי מלון. אך יש סימן שאלה גדול בנוגע למימון הפרויקט ובנוגע ליכולת מימוש הפרויקט במצבו הנוכחי. יתר הקרקעות של פלאזה סנטרס נמצאות במדינות מזרח אירופה נוספות ובהודו.

במצבה הנוכחי זרם ההכנסות מניהול הקניונים הפעילים נמוך מהסכום של הוצאות הנהלה והכלליות והוצאות המימון של פלאזה. במצב זה החברה לא יכולה להפנות משאבים לפיתוח הקרקעות. גם לאחר הסדר החוב של החברה, אם יאושר, לחברה יישאר אתגר ליצירת ערך מהקניונים הפעילים שיאפשר את פיתוח הקרקעות שבידי החברה.

פלאזה סנטרס הציגה תוכנית להסדר חוב הכוללת דחייה של שלוש שנים בתשלום הקרן על האג"ח, תוספת ריבית של 1.5% לאג"ח, ומתן אופציות למחזיקי האג"ח לרכוש 10% מהמניות תמורת מחיר מימוש של 0.25 ליש"ט לאופציה בשנתיים הראשונות ו־0.3 ליש"ט לאופציה בשנים השלישית והרביעית (מחיר המניה עומד כעת על 0.115 פאונד). החברה תשתמש ב־75% מתזרים המזומנים הפנוי ממימוש נכסים לתשלום הקרן על האג"ח, ואם היא תצליח לשלם מחצית מהקרן על האג"ח בתוך שנתיים, יידחה תשלום יתר החוב בשנה נוספת. ההסדר קובע שהחברה תגייס 20 מיליון יורו בהנפקת זכויות, ובעלי השליטה החדשים באלביט הדמיה יצטרכו להחליט האם להשקיע את חלקם בהנפקת הזכויות (כ־12.5 מיליון יורו), או לספוג דילול משמעותי באחזקתם.

בעקבות ההסדר הוצאות המימון של פלאזה סנטרס יעלו כשהריבית על אג"ח א' תעלה ל־6% (צמוד מדד), לאג"ח ב' ל־6.9% (צמוד מדד) ולאג"ח wibor פלוס 6% (wibor היא ריבית קצרת טווח בין הבנקים בפולין). קצב הוצאות הריבית על האג"ח של החברה לאחר ההסדר צפוי לעמוד על 15 מיליון יורו בשנה. החברה תלויה במימוש מהיר יחסית של נכסים לצורך הקטנת החוב והקטנת המשקולת שיוצרות הוצאות מימון גבוהות אלו. לכן מצבה של פלאזה סנטרס מאתגר מאוד, כשגם אם יאושר הסדר החוב, עומדים בפניה אתגרים קשים בדרך ליצירת ערך עבור בעלת השליטה. אנו מעריכים את שווייה של פלאזה סנטרס בין ערך השוק הנוכחי של המניה (45 מיליון יורו) ובין ערך כפול מערך השוק (90 מיליון יורו). מכך נובע שהערך של חלקה של אלביט הדמיה בפלאזה סנטרס נע בין 135 ל־270 מיליון שקל.

חטיבת המלונות: שווה פחות מהרישום במאזן

חטיבת המלונות של אלביט הדמיה מורכבת משלושה נכסים - אחד ברומניה ושניים בבלגיה. הנכס העיקרי של חטיבת המלונות הוא אחזקה ב־77% מהחברה הרומנית S.C. Bucuresti Turism S.A (BUTU) שמנייתה נסחרת בבורסה הרומנית ושבבעלותה מלון רדיסון בלו בבוקרשט. על פי הדו"ח השנתי לשנת 2012 של חברת BUTU, לחברה הון עצמי של 25 מיליון יורו. ב־2012 מכירות החברה היו 25 מיליון יורו ולחברה רווח תפעולי של 6 מיליון יורו, אך BUTU הציגה איזון בשורה התחתונה כיוון שהוצאות המימון היו זהות לרווח התפעולי. ההערכות הן שב־2013 הציג המלון שיפור משמעותי עם רווח תפעולי לפני הוצאות פחת של 14 מיליון יורו, ורווח תפעולי של 10 מיליון יורו. אנחנו מעריכים את ערכה של BUTU לפי תשואה של 10% על הרווח התפעולי לפני פחת של המלון ב־2013, פחות החוב של החברה - ב־81 מיליון יורו. מכך נובע ערך של כ־300 מיליון שקל לאחזקה של אלביט הדמיה ב־BUTU.

שני המלונות הנוספים של החברה הם מלון אסטריד בבלגיה הזקוק לשיפוץ מהותי, שיתרת הלוואה שנלקחה מולו עומדת על 17.5 מיליון יורו, ומלון פארק אין בבלגיה המכיל 59 חדרים בלבד, שמולו עומדת יתרת הלוואה של 6 מיליון יורו. בהערכת השווי שביצע לאלביט הדמיה, העריך רוני אלרואי, המומחה מטעם בית המשפט להסדר החוב, את שווי שני המלונות האלו בניכוי החוב ב־23 מיליון יורו. אנחנו מקבלים את ההערכות של אלרואי. לאלביט הדמיה קרקע בטבריה שעדיין אין לה היתרי בנייה, הרשומה במאזן לפי שווי של 11.6 מיליון יורו, אבל החברה תתקשה לקבל סכום זה עבור הקרקע, ואנחנו מעריכים את שווי הקרקע במחצית מהסכום. ההערכה שלנו לשווי הכולל של חטיבת המלונות היא כ־437 מיליון שקל.

חטיבת המדיקל: קופות מזומנים קטנות

חטיבת המדיקל כוללת שליטה של 93.7% (מניות ואופציות במחיר מימוש אפס) בחברת אלביט מדיקל. בנוסף נתנה אלביט הדמיה הלוואות בעלים בהיקף 30 מיליון דולר לחברה. ערך השוק הכולל של המניות, האופציות והלוואת הבעלים עומד על 369 מיליון שקל (לפי מחיר המניה בסוף השבוע - 15.3 אגורות למניה). אבל קשה להסתמך על ערך השוק של חברה זו בגלל הסחירות הנמוכה.

בתום הרבעון השלישי של 2013 היו לאלביט מדיקל מזומנים בהיקף 1.4 מיליון דולר. בתחילת השנה הזרימה אלביט מדיקל מיליון דולר לחברה־הבת (30.8%) גמידה סל במסגרת גיוס של 2.9 מיליון דולר שגייסה גמידה סל מבעלי המניות שלה. קצב ההוצאות של אלביט מדיקל (סולו) הוא כ־200 אלף דולר ברבעון, ולכן ההערכה היא שבתום הרבעון הראשון של השנה תתרוקן קופת המזומנים שבידי החברה.

האחזקה המהותית של אלביט מדיקל היא 48% מחברת אינסייטק. לאינסייטק טכנולוגיה של שימוש באלומת אולטרסאונד ממוקדת המכוונת על ידי MRI, לביצוע טיפולים לא פולשניים. לחברה אישורי FDA לשימוש בטכנולוגיה זו לטיפול בשרירנים ברחם ולטיפול בכאב הנגרם מגרורות בסרטן העצמות עבור חולים שלא הגיבו לטיפולים אחרים. בנוסף לחברה יש אישור לשיווק המוצר בהתוויות נוספות גם באירופה. אף שלאינסייטק יש כבר מוצרים המשווקים בארה"ב ובאירופה, פעילותה עדיין מלווה בהפסדים והמשך הפעילות תלוי בהון חיצוני.

בשלושת הרבעונים הראשונים של 2013 אינסייטק רשמה הכנסות בהיקף של 12 מיליון דולר ורווח גולמי של 5.8 מיליון דולר. אך לאחר הוצאות מכירה ושיווק בהיקף 4.9 מיליון דולר והוצאות הנהלה וכלליות של 3.1 מיליון דולר הפעילות השוטפת של אינסייטק מפסידה. אינסייטק רשמה הוצאות מחקר ופיתוח של 8.4 מיליון דולר בשלושת הרבעונים הראשונים של 2013 בניסיון להרחיב את סל המוצרים שלה, והפסד תפעולי של 10.6 מיליון דולר. כמות המזומנים של החברה בסוף ספטמבר 2013 היתה 7.5 מיליון דולר. באפריל או במאי השנה קופת המזומנים של החברה צפויה להתרוקן.

בסבב הגיוס האחרון השקיעה החברה־הבת של ג'נרל אלקטריק כ־27.5 מיליון דולר באינסייטק לפי שווי של 102.5 מיליון דולר (אחרי הכסף). ההערכות הן שג'נרל אלקטריק היא המועמדת הטבעית לרכוש את חלקה של אלביט מדיקל באינסייטק. השווי של מניות אלביט מדיקל באינסייטק לפי סבב הגיוס האחרון הוא כ־172 מיליון שקל. לטכנולוגיה של אינסייטק פוטנציאל, אך העלות הגבוהה של כל טיפול (הנובעת מהשימוש במכשיר MRI), ההשקעה הגבוהה הנדרשת בהמשך המחקר והפיתוח וקופת המזומנים הקטנה של החברה, יקשו על משקיעי אלביט הדמיה ליהנות מפוטנציאל זה.

האחזקה השנייה של אלביט מדיקל היא בגמידה סל. לגמידה סל שתי פעילויות בתחום שימוש בתאי גזע שעברו העשרה כטיפול בחולי סרטן דם שלא נמצא עבורם מוח עצם מתאים להשתלה. הפעילות הוותיקה היא מיזם משותף לחברה ולטבע. מיזם זה סיים ניסוי שלב 3 בתרופה, אך ה־FDA דחה את הבקשה לאישור התרופה בגלל שימוש בקבוצת ביקורת היסטורית. גמידה סל עדיין מקווה לזכות לאישור שיווק המוצר באירופה, אך גם אם אישור זה יתקבל, לתרופה לא צפויות מכירות מהותיות בגלל תוצאות ניסוי פחות אפקטיביות: הניסוי הציג עלייה מובהקת בשיעור ההישרדות 100 יום לאחר השתלת תאי הגזע הטבוריים, אך חצי שנה לאחר ההשתלה פער זה נסגר לחלוטין. גמידה סל מעריכה שהיא לא תבצע ניסוי נוסף במסגרת המיזם המשותף, ולכן בשלב זה נראה שהשקעה זו ירדה לטמיון. הפעילות השנייה של גמידה סל, המעשירה את תאי הגזע בטכנולוגיה אחרת, מצויה בתחילת ניסוי שלב 1–2 באותה התוויה. הניסוי צפוי לכלול כ־20 חולים ולהסתיים בסוף השנה הנוכחית. לכן יש לתמחר את גמידה סל בתור חברה המצויה בשלב ניסוי התחלתי בבני אדם. לגמידה סל היו בתום הרבעון השלישי של 2013 מזומנים בהיקף של 3.6 מיליון דולר, ולאחר גיוס 5 מיליון דולר נוספים מבעלי השליטה יש לה מזומנים הצפויים להספיק עד לסוף השנה. גמידה סל הפריחה בלון ניסוי לגבי גיוס הון שהוביל לכתבות בתקשורת על ניסיון הנפקה לפי ערך לא ריאלי של 200–300 מיליון דולר לחברה. אנחנו מעריכים את שווי החברה ב־100 עד 150 מיליון שקל.

ג'רמי בלנק. המינוף נותר גבוה צילום: אוראל כהן

ג'רמי בלנק. המינוף נותר גבוה צילום: אוראל כהן

הערך הכולל של אינסייטק וגמידה סל לפי ההערכות שלנו נמוך מהערך הנובע לאלביט הדמיה מאלביט מדיקל לפי ערך השוק של האחרונה. לכן אנחנו נקבל את הערך הנובע מערך השוק של החברה - כ־369 מיליון שקל.

פעילויות נוספות: הודו, אופנה והייטק

לאלביט הדמיה אחזקה ישירה בשני פרויקטים גדולים בהודו (בנוסף לאחזקה העקיפה שיש לחברה בפרויקטים אלו באמצעות חלקה של פלאזה סנטרס בהם) ואחזקה בקרקע אחת נוספת. בפרויקט בנגלור מתוכננת שכונת מגורים יוקרתית שתכלול כ־1,000 בתים צמודי קרקע, ובפרויקט צ'נאיי מתוכננת שכונת מגורים בסמוך לפארק טכנולוגי גדול. בפרויקט בבנגלור הגיעה החברה להסכמה עם שותף הודי שיפתח את הפרויקט תמורת 70% מהתזרים הנקי לפני מס שיקבלו אלביט הדמיה ופלאזה סנטרס. החברה מקווה להגיע להסדר דומה בפרויקט בצ'נאיי. הסדרים אלו מונעים צורך בהשקעות נוספות של החברה בפרויקטים אלו, אך אלביט הדמיה נמנעת מלחשוף את הנתונים הפיננסיים של היזם בבנגלור, וקשה להעריך אם הפרויקטים יניבו רווח.

לפלאזה סנטרס הערכת שמאי שחלקה בפרויקט בנגלור שווה 12.2 מיליון יורו, וחלקה בפרויקט צ'נאיי שווה 9 מיליון יורו. אם נתבסס על הערכות שמאי אלו, אזי הערך של האחזקה הישירה של אלביט הדמיה בפרויקטים בהודו הוא כ־100 מיליון שקל.

ידה של אלביט הדמיה גם בתחום האופנה והיא הבעלים של רשת החנויות מנגו בישראל. בשלושת הרבעונים הראשונים של השנה הציגה הרשת מכירות של 102 מיליון שקל ועברה לרווחיות תפעולית של 2 מיליון שקל. קשה לתמחר פעילות עם שיעור רווח תפעולי נמוך. אנחנו מעריכים את שווי פעילות זו ב־25–50 מיליון שקל.

חלקה של אלביט במגזר ההייטק הוא בדמות אחזקה של 55% ממניות וארקוד ו־16% בחברת אוליב תוכנה. שתי החברות מצויות בשלב התחלתי יחסית של פעילותן, וערך האחזקה בהן אינו מהותי.

היום שאחרי ההסדר: תמחור ני"ע החברה

לאחר ההסדר יישארו לאלביט הדמיה התחייבויות של כ־165 מיליון שקל לבנק הפועלים ו־666 מיליון שקל למחזיקי האג"ח. הריבית הגבוהה על החוב (6% פלוס מדד על האג"ח וליבור פלוס 5.1% על החוב להפועלים) עלולה לגרום לעלייה הדרגתית בחוב החברה. מנגד, מבנה התשלומים מקנה לחברה שקט תעשייתי של 3 שנים לפחות (מועד תשלום החוב לבנק הפועלים) לצורך העלאת ערך נכסיה. האתגר העיקרי צפוי לחברה בעוד 4.5 שנים, אז תצטרך לפרוע את הקרן על אג"ח ח'.

על פי ההערכה הפסימית, שווי הנכסים של החברה גבוה ב־272 מיליון שקל מהתחייבויותיה. על פי ההערכה האופטימית, שווי הנכסים גבוה ב־508 מיליון שקל מההתחייבויות. אף על פי שהערך של נכסי החברה גבוה מהערך של התחייבויות החברה, למחזיקי האג"ח החדשות סיכון לא מבוטל. הערך תלוי בשמירת ערך של פלאזה סנטרס ובפתרון מהיר של הנזילות באלביט מדיקל ובאינסייטק. פוטנציאל יצירת הערך העתידי העיקרי של אלביט הדמיה נשאר פלאזה סנטרס, אך זה ידרוש השקעה מהותית בחברה זו או לחלופין מציאת שותף אסטרטגי. לאור הניתוח אנחנו מנסים לתמחר את ניירות הערך של החברה.

לחוב של החברה לבנק הפועלים קדימות מול החוב למחזיקי האג"ח, כשלבנק הפועלים ניתנו בטוחות לחוב הכוללות 29% ממניות פלאזה סנטרס, מניות חטיבת האופנה, וכעת נוספה לבטוחות גם חטיבת המלונות. לכן ערך הבטוחות שבידי הבנק גבוה בהרבה מערך החוב כלפיו. לסדרת אג"ח ח' יינתנו בטוחות על כל נכסי אלביט הדמיה שאינם משועבדים לבנק הפועלים. מחזיקי אג"ח ט' יסתפקו בשעבוד ממדרגה שנייה בלבד על נכסים אלו. בנוסף, בעוד אג"ח ח' תשלם ריבית בכל שנה, לחברה זכות לדחות את תשלומי הריבית למחזיקי אג"ח ט' ולצרפם לתשלומי הקרן. לכן אג"ח ח' מהווה את השכבה השנייה של הנכסים (אחרי החוב לבנק הפועלים), אג"ח ט' מהווה את השכבה השלישית ומה שיישאר ייוותר בידי מחזיקי המניות.

למרות הבטוחות לאג"ח ח' אנחנו מעריכים שהאג"ח צפויה להתחיל להיסחר מתחת למחיר הפארי שלה בגלל המינוף הגדול יחסית שנותר לחברה ושהיא תתחיל להיסחר במחיר המגלם תשואה של 9% עד 10% צמוד מדד (מחיר של 85% עד 90% מהפארי). אג"ח ט' תיסחר במחיר נמוך בהרבה מזה של אג"ח ח' כיוון שהיא הפגיעה ביותר, ולא נתפלא אם תתחיל להיסחר במחיר של 65% עד 70% מהפארי של סדרה זו. את המניה אנחנו מתמחרים לפי 20% מעל לערך הנמוך של הערכת עודף הנכסים של החברה עד ל־10% מעל הערך הגבוה (בגלל ערך האופציה הגלום במניה הממונפת). כלומר, לפי ערך של 486 עד 621 מיליון שקל המגלמים מחיר של כ־61 עד 101 אגורות למניה (לעומת מחיר של כ־3.5 שקלים למניה שבו נסחרה המניה בסוף השבוע שעבר, מחיר המשקף ערך לא מציאותי של כ־1.95 מיליארד שקל לחברה שאחרי הסדר החוב).

מחזיקי האג"ח הנוכחיים של אלביט הדמיה ובנק לאומי (שלו חייבת החברה 60 מיליון שקל) יקבלו את כל האג"ח החדשות ו־92.15% ממניות החברה. לפי החישוב שלנו, ערך השוק של החבילה שהם יקבלו כשהאג"ח יחלו להיסחר יהיה בין 950 מיליון שקל ל־1.1 מיליארד שקל. לכן, הם יזכו להחזר השווה ל־37% עד 43% מערך החוב כלפיהם (שיעור החזר הגבוה במעט מהערך שלפיו נסחרות האג"ח כעת), החזר זה המשקף תספורת של 57% עד 63%.

השורה התחתונה: פוטנציאל יצירת הערך העיקרי של אלביט נשאר פלאזה סנטרס, אך זה ידרוש השקעה מהותית בחברה או מציאת שותף אסטרטגי.

הכותב הוא כלכלן בחברת הייטק