מתפזר: אנליסט ממליץ על חמש מניות מחמישה מגזרים שונים

בית ההשקעות מצטרף לפרויקט השנתי של "כלכליסט", וצופה שנה טובה לפז נפט מענף האנרגיה, לדורי ממגזר הנדל"ן, ולעוד שלוש מניות - כל אחת מהן מתחום פעילות אחר

פיזור ענפי – זוהי הבחירה של אנליסט, שמצטרף בפעם הראשונה לפרויקט ההמלצות השנתי של כלכליסט. כל אחת מהמניות עליהן ממליץ בית ההשקעות לקראת 2014 לקוחה ממגזר פעילות אחר – אנרגיה, פיננסים, היי-טק, מרכזי קניות ונדל"ן. בכל הקשור לאג"חים, אנליסט מביע אמון בעיקר בחברות פיננסים ונדל"ן - ובחברות האחזקות שמעליהן.

- המלצות הלמן אלדובי

מדי יום ועד סוף השנה האזרחית ימציגים הבנקים ובתי ההשקעות המובילים בישראל את 5 המניות הטובות ביותר שלהם ל-2014, 5 אגרות החוב שינצחו את השוק, והרכב התיק המומלץ לשנה הבאה. על ההמלצות אמונה מחלקת המחקר של אנליסט.

חמש מניות מומלצות ל-2014

פז נפט - בעלת מעמד תחרותי חזק בכל תחומי פעילותה - שיווק דלקים, זיקוק נפט וחנויות נוחות (Yellow). החברה נהנית מסינרגיה אנכית בין הזיקוק לבין תזקיקי הנפט, מינוף סביר, גמישות פיננסית וניהול שמרני. מנגד, החברה פועלת בסביבה תחרותית, פעילויותיה חשופות לרגולציה ותוצאות פעילות הזיקוק משתנות, לאו דווקא בקשר עם הנהלת החברה. בשנתיים האחרונות, על אף מגוון אירועים שליליים, כמו הורדת מרווח שיווק, ירידת מרווחי זיקוק ואי אספקת גז טבעי בצורה סדירה, שמרה החברה על יציבות בתוצאות התחנות, חנויות הנוחות, והתעשייה (פז גז, שמנים ועוד), לצד הפסדים בזיקוק. בנוסף, החברה השלימה תוכנית השקעות גדולה שצפויה להגדיל את הרווח התפעולי בעשרות מיליוני דולרים בשנה, מבלי להגדיל מינוף, בעיקר בזכות שיפור ההון החוזר.

אנחנו מעריכים כי תעשיית הזיקוק תבצע התאמות כך שחלק מבתי הזיקוק לא יבצעו השקעות או ייסגרו בשל קשיי נזילות. לכן בטווח הארוך מרווחי הזיקוק יעלו ועימם רווחי החברה. כך להערכתנו, מניית החברה מציעה חשיפה לתחום הזיקוק תוך הישענות על פעילויות איתנות יחסית, בתמחור סביר.

פז נפט רשמה מתחילת השנה תשואה של כ-0.2%.

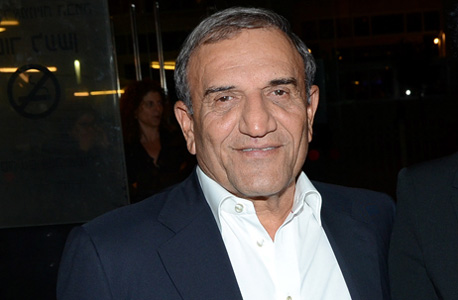

צדיק בינו בעל השליטה בפז נפט

צדיק בינו בעל השליטה בפז נפט

דיסקונט- בשנים האחרונות איבד הבנק את מעמדו כבנק השלישי בגודלו במתן האשראי, עקב הלימות הון נמוכה, תיק אשראי בעייתי ויחסי יעילות נמוכים. על מנת לטפל בכך, צמצם הבנק את מתן האשראי ואת רכיבי הסיכון במאזן ושיפר באמצעות הרווחים שהצטברו את הלימות ההון.

בטווח הקצר, העמדתו של בנק דיסקונט ניו יורק על המדף ומכירתו צפויה לשפר משמעותית את הלימות ההון של דיסקונט ואת יכולתו לחלק דיבידנד, ובעיקר לסייע בהגדלת חלקו בענף. בטווח הארוך, דומה כי הבנק מטפל לאט אך ביסודיות בבעיית היעילות הנובעת מעודף כוח אדם, שחלקו מתאפיין בעלות גבוהה יחסית לשאר הבנקים. הבנק קידם תוכנית פרישה מרצון האמורה לצמצם הוצאותיו בעשרות מיליוני שקלים כל שנה בעשור הקרוב. בנוסף, משא ומתן מחודש מול הוועד צפוי להתנהל בחודשים קרובים ונותר לראות האם תשכיל הנהלת הבנק החדשה להקטין משמעותית את מנגנון "הטייס האוטומטי" של העלאות השכר.

מחיר המניה, סביב 0.6 על ההון, מגלם להערכתנו בעיקר את התסריטים הרעים כמו התממשות חלקית של עסקת דיסקונט ניו יורק ושווי נמוך מאוד לפעילות הבנק בישראל (כלומר, זו שאינה כוללת את אחזקותיו בויזה כ.א.ל, בבינלאומי,דיסקונט ניו יורק ואחזקותיו הריאליות).

דיסקונט רשם מתחילת השנה תשואה של 8%.

אורבוטק- מובילה עולמית בתחום מערכות בדיקה אופטיות עבור יצרניות מעגלים מודפסים ויצרניות צגים שטוחים. תחום הבדיקות נהנה בשנים האחרונות מרוח גבית, שמקורה במגמות המיזעור והמורכבות המאפיינות את מרבית המכשירים האלקטרוניים כיום.

לאחר שנה שבה לא הוקמו מפעלים לצגים שטוחים, קיימות תוכניות להקמת מפעלים בסין, שבה יש לאורבוטק מעמד מוביל - מה שאמור להגדיל את הכנסותיה בתחום זה. במקביל צפויה החברה צפויה להערכתנו ליהנות גם ממומנטום עסקי חיובי בתחום המעגלים המודפסים, תוך שהיא מפתחת מנועי צמיחה נוספים, בתחומים נלווים וחדשים לחברה, הממנפים את התשתית הטכנולוגית הקיימת בה.

במישור התפעולי ביצעה הנהלת החברה צעדי התייעלות, כך שמבנה ההוצאות הנוכחי יכול לתמוך ברמת הכנסות גבוהה הרבה יותר. כמו כן, במהלך דצמבר התקבל בבית משפט בקוריאה פסק דין המזכה את החברה ועובדיה בפרשת ריגול תעשייתי, מה שעשוי להוריד את העננה שהעיבה עד כה על תמחור המניה.

בהתחשב במצבה הפיננסי האיתן של החברה (40% משווי השוק מגובה במזומן), ביכולתה לבצע רכישות. ברמת המכפילים הנמוכה בה היא נסחרת, להערכתינו מהווה ההשקעה באורבוטק השקעה בעלת פרופיל סיכוי-סיכון מעניין.

אורבוטק, הנסחרת בנאסד"ק, רשמה מתחילת 2013 עלייה של 57%.

ביג- עיקר פעילותה הקמת והפעלת מרכזי קניות פתוחים בארץ, ואחזקה במרכזי קניות כאלה בארה"ב. בנוסף, לחברה פעילויות בסרביה ובהודו ואחזקה של 50% בקניאל. בשנים האחרונות נכנסה ביג לארה"ב תוך שהיא רוכשת ביחד עם שותפות מרכזי קניות פתוחים. בניגוד לפעילות בארץ, כאן המודל בעל אופי פיננסי ופחות יזמי. אנו מעריכים את נכסי החברה כאיכותיים אך הנכס המרכזי הינו הניהול, שהוכיח אחריות ויכולת יצירת ערך, תוך איזון בין נדל"ן מניב לנדל"ן בייזום. ההנהלה שמרנית וזה ניכר גם בשיעורי ההיוון בהם משתמשת החברה לצורך הערכת נכסיה.

גם העסק עצמו נתפס בעינינו חסין יותר להאטה בהשוואה לקניונים: השוכרים הינם עסקים בתחום הצרכים הבסיסיים ופחות בתחום האופנה. העומס של דמי שכירות ביחס להכנסות השוכרים ומשקל ההכנסות הנובעות מפדיון השוכרים, נמוכים יחסית.

בדומה לחברות נוספת מהענף, החברה שיפרה בשנה האחרונה את תזרים המזומנים בזכות הקטנת הוצאות המימון. החברה מחלקת דיבידנד שמחפה על סחירות נמוכה יחסית (אך גבוהה מבעבר). המניה נסחרת מתחת להון העצמי כאשר הנכסים המניבים בארץ משוערכים בשיעור היוון סביר. על פניו ביחס לתזרים FFO)), המכפיל סביב 11, אולם כשמשקללים קרקעות ונכסים בפיתוח שאינם משתתפים בתזרים ושני קניונים חדשים שנפתחו ב-2013 ויניבו באופן מלא במהלך 2014-2015, הרי שלהערכתנו המכפיל נמוך יותר וזאת כשמחצית מנכסי החברה בארה"ב, שם מקובל לתמחר לפי מכפיל גבוה מזה שבארץ.

ביג רשמה מתחילת השנה תשואה של 43%.

ביג: בעל השליטה יהודה נפתלי (מימין) והמנכ"ל איתן בר זאב צילום: עמית שעל

ביג: בעל השליטה יהודה נפתלי (מימין) והמנכ"ל איתן בר זאב צילום: עמית שעל

דורי קבוצה - חברת אחזקות בינונית-קטנה בשליטת קבוצת גזית גלוב, בעלת פעילות יזמות מגורים בישראל, זרוע ביצוע מגורים בישראל (באמצעות דורי בנייה הציבורית 69%), יזמות מגורים בפולין (באמצעות רונסון הנסחרת בפולין, 39%) וייצור חשמל (באמצעות אחזקה של 11% בתחנת הכח דוראד).

מאז שינוי הבעלות ב-2011 החברה עברה ל'סטנדרטים' של קבוצת גזית ובכלל זה מיקוד וניצול ההון שהושקע בפעילויותיה השונות, לצד הקטנת המינוף. מנגד, עדיין עיקר פעילותה בעיקר בחברות יזמיות פרטיות והיא אינה מחלקת ולא צפויה לחלק דיבידנדים בקרוב.

הנזילות ויחסי המינוף סבירים, פעילויות ייזום המגורים בארץ ובפולין מתקדמות, לדורי בנייה מותג חזק בתחומה והיא בעלת צבר הזמנות גדול. המניה נסחרת מתחת להון בספרים ואנו מעריכים כי בטווח הקצר, ההון העצמי צפוי לגדול בעיקר כתוצאה ממסירת דירות בפעילות ייזום המגורים בישראל. בטווח הארוך צפוי שווי עודף, בעיקר מהאחזקה בדוראד, שאמורה להתחיל לייצר חשמל והכנסות בתחילת 2014, ורשומה להערכתנו בספרי החברה בשווי נמוך משמעותית משוויה הכלכלי.

דורי קבוצה עלתה מתחילת 2013 בשיעור של 48%.

חמש אגרות חוב מומלצות לשנת 2014

נורסטאר י'

חברת אחזקות שנכסה העיקרי (כ-95% משווי הפורטפוליו, אחזקה של 50.6% מהמניות) הוא חברת גזית גלוב. דירוג האשראי של גזית גלוב גבוה מאוד (AA-) ונשען על איכות הניהול והנכסים, כושר ייצור המזומנים, פיזור על פני מספר כלכלות, מינוף סביר ועוד.

שווי השוק של נכסי נורסטאר עומד כיום על כ-4.4 מיליארד שקל, כשנגדם קיים חוב נטו (חוב בניכוי קופת המזומנים) בסך של כ-1.6 מיליארד שקל, כלומר חוב בשווי של פחות מ-40% משווי הנכסים. היות שנכס הבסיס הוא מניה סחירה (גזית גלוב) שחשופה לתנודות השוק, יחס המינוף עשוי להשתנות. כדי להיערך לתרחיש לפיו מחיר נכס הבסיס יורד, החברה בנתה לוח פירעונות שטוח מאוד וכן פינתה לעצמה מסגרות אשראי בבנקים בהיקף מאות מיליוני שקלים ובכך לייצר לעצמה גמישות פיננסית.

לסיכום, נכס בסיס איכותי, בעלים בעלי רקורד של יצירת ערך ואוריינטציה מימונית שנערכת גם לתרחיש שלילי.

גזית גלוב: דורי סגל היו"ר (מימין) וחיים כצמן המנכ"ל

גזית גלוב: דורי סגל היו"ר (מימין) וחיים כצמן המנכ"ל

מירלנד ה'

זרוע הנדל"ן היזמית ברוסיה של קבוצת פישמן. בשנים 2006-2007 גייסה החברה הון מניות בסך של כ-290 מיליון דולר בלונדון. הון המניות נחות כמובן למחזיקי האג"ח ומשמש כמעיין שכפ"צ עבורם. החברה הקימה למעלה מ-100 אלף מ"ר נדל"ן מניב המושכר בתפוסה גבוהה ונותן תזרים המשמש להוצאות הניהול והחזר ריביות לבנקים ולשוק ההון. בנוסף, לחברה פרויקט ענק ומצליח להקמת 9,000 יח"ד בסנט פטרסבורג.

להערכת מנהליה, הפרויקט בסנט פטרסבורג יצור רווח ותזרימי מזומנים של מאות מיליוני דולרים בשנים הקרובות שיתמכו בהון המניות ובשירות החוב של החברה.

לסיכום, חברה שנבנתה מהון עצמי גבוה, הציגה הצלחה בהקמת נכסים מניבים ומציגה הצלחה בפרויקט הדגל בסנט פטרסבורג, אמורה לספק את מקור הרווחיות של קבוצת פישמן בשנים הקרובות.

דסק"ש ט'

חברת אחזקות השולטת בכור, סלקום, שופרסל, נכסים ובניין אלרוןו גיוון אימג'ינג. החברה על סף מיזוג עם כור ודיווחה לאחרונה על מכירת אחזקתה בגיוון אימג'ינג. דירוג האשראי של חברות הפורטפוליו גבוה יחסית ונמצא בקבוצת ה-A, אולם הדירוג של דסק"ש נמוך יותר בשל יחסי מינוף גבוהים יחסית. שווי השוק של נכסי דסק"ש עומד כיום על כ-7.8 מיליארד שקל, כשנגדם קיים חוב נטו בסך של כ-5 מיליארד שקל - חוב בשווי של כ-65% משווי הנכסים.

מבחינה תזרימית, החברה הצליחה לפתור את מצוקת הנזילות לשנה הקרובה באמצעות גיוס אג"ח ארוכה, מכירת גיוון אימג'ינג ומיזוג כור או משיכת דיבידנד מכור. לסיכום, פורטפוליו איכותי מאוד ומנגד מינוף די גבוה. הטווח הקצר נראה בסדר בעוד שהטווח הארוך תלוי במדיניות הבעלים החדשים של אידיבי. סדרה ט' היא קצרה ולכן פחות חשופה לטווח הארוך.

אדגר ח'

עוסקת בהשכרת נכסי נדל"ן (בעיקר מבני משרדים) בשווקים טובים יחסית – קנדה, פולין, ישראל ובלגיה. נכסיה של החברה הם ע"פ רוב באיכות טובה, במיקומים טובים ועם תפוסות גבוהות. לאורך השנים התאפיין ניהול החברה בשמרנות עסקית ופיננסית כאשר החברה הקפידה לשמור על רמות מינוף סבירות, לרכוש נכסים טובים ולא לפתח יותר מפרויקט יזמי אחד בכל עת.

בשנים האחרונות המשיכה אדגר בפעילות השכרת הנכסים, תוך שיפור קל ומתמיד בפעילות העסקית. לאחרונה אף מימשה החברה מחצית מתיק הנכסים הקנדי שלה במחירים נאים מאוד. כמו כן, החברה הכניסה את חברת הביטוח מגדל כשותפה של 20% לפעילות בפולין. יחס המינוף של החברה, שנמדד לפי יחס חוב/חוב+הון עצמי, עומד על כ-70%, ללא שינוי ניכר לאורך השנים האחרונות. לסיכום, נכסים טובים, התנהלות טובה בשעת משבר, שיעורי מינוף סבירים ויציבים.

שלמה אחזקות טו'

פועלת בתחומי הליסינג וההשכרה וכן בתחום הביטוח. שלמה רכב, החברה הבת בתחום הליסינג, העמידה ערבות לטובת אג"ח שהנפיקה שלמה אחזקות. שוק הליסינג צלח בצורה נאה את המשבר של 2008 ע"י כך שהחברות הצטמצמו, מכרו רכבים והחזירו חובות. עם זאת, אם בעבר החברות נהנו מרוח גבית מצד הרגולטור, הרי שבשנים האחרונות השתנתה המגמה והחברות נאלצות להתמודד בגולציה המאיימת לפגוע בתוצאות הכספיות שלהן.

שלמה שמלצר צילום: שחר צרפתי

שלמה שמלצר צילום: שחר צרפתי

אנו רואים בחיוב את מעמדה העסקי של שלמה רכב, שהיא השחקן הגדול בענף, עם נתח שוק של כ-25%, את רמת המינוף הבינונית של החברה ואת הבטחונות שצמודים לסדרה טו' (כמו גם לרוב סדרות האג"ח של החברה): שיעבודים על רכבים בשיעור של כ-90% מערך החוב, לפי הערכתנו. כל אלה תומכים בשירות החוב של החברה בשנים הקרובות, גם אם הענף ימשיך לחוות סביבה תחרותית ורגולטורית מאתגרת. לסיכום, שוק הליסינג הוכיח עמידות גבוהה למשברים, שלמה רכב הוא השחקן הגדול בענף, עם רמת מינוף בינונית ביחס למתחרות, ולסדרה טו' יש שעבודים סבירים.

הרכב תיק מומלץ לשנה הבאה

30% מהתיק במניות בפיזור רחב. שליש מחלק זה יושקע במניות בארה"ב ואירופה, באמצעות חברות ערך גלובליות המחלקות דיבידנדים.

35% מהתיק בבאג"ח חברות בדירוגי השקעה ובפיזור רחב, על סמך אנליזת חוב יסודית.

35% מהתיק באג"ח ממשלתי בעל מח"מ ממוצע של כ-4 שנים, בחלוקה שווה בין אג"ח צמוד לאג"ח שקלי.

הכותב הוא בעל רישיון ניהול השקעות, המועסק בחברה לניהול תיקים. יובהר כי לכותב ו/או לחברה שבה הוא מועסק ו/או לחברות קשורות אליה עשוי להיות עניין אישי ו/או החזקות בניירות ערך ו/או בנכסים פיננסיים ו/או באפיקי ההשקעה המוזכרים בכתבה. אין הכתוב מהווה ייעוץ/שיווק להשקעות ו/או למס והוא אינו בא להחליף את שיקול הדעת העצמאי של הקורא ו/או מתן ייעוץ מקצועי, לרבות ייעוץ מקצועי על ידי יועץ/משווק השקעות מוסמך, בהתחשב בנתוניו ובצרכיו המיוחדים של הקורא.