ראיון כלכליסט

"אירופה במשבר אך אפשר למצוא בה חברות במצב פיננסי מעולה"

השותף־מנהל בקרן Comgest Europe Growth, פרנץ וייס, סבור כי ניתן למצוא מציאות בשוק המניות האירופי, בעיקר חברות בעלות מותגים חזקים ויכולת ייצור מזומן

פרנץ וייס (45), שותף־מנהל בקרן האירופית Comgest Europe Growth, מכיר את אירופה היטב. וייס נולד וחי בגרמניה, עד שהחליט ללמוד במדינה דוברת אנגלית. וייס סיים לימודי תואר ראשון בכלכלה באוניברסיטת בירמינגהאם, ותואר שני במימון ובנקאות בינלאומית באוניברסיטת הרייאט ווט (Heriot Watt) באדינבורו, סקוטלנד. בשנת 1990, לאחר שסיים את לימודיו, החל לעבוד בבית ההשקעות האירי באיילי גיפורד (Baillie Gifford) כמנהל השקעות. בהמשך דרכו הכיר לו חבר משותף את בית ההשקעות קומגסט, ובשנת 2005 עבר וייס לפריז והצטרף לבית ההשקעות הצרפתי.

המגורים הממושכים במדינות שונות באירופה, לצד השליטה המובהקת בשלוש שפות אירופיות, סללו את דרכו של וייס לניהול השקעות בעיקר במניות אירופיות, חרף המצב הכללי הגרוע שבו נמצאת היבשת. "הכלכלה האירופית ממשיכה לשקוע במשבר כשברקע נרשמת התאוששות הדרגתית אך שברירית בכלכלה העולמית. אין ספק שאף על פי שהחברות האירופיות מתמודדות עם תחרותיות הולכת וגוברת בעולם הגלובלי, בעיקר על רקע הפיחות של הין היפני בשבועות האחרונים, אפשר למצוא בה חברות במצב פיננסי מעולה".

פרנץ וייס צילום: עמית שעל

פרנץ וייס צילום: עמית שעל

בית השקעות אקלקטי

ב־21 במאי חתם מדד המניות הפאן־אירופי, יורו סט וקס 600, את המסחר ברמתו הגבוהה ביותר מאז יוני 2008. מאז נקודת השפל ההיסטורית שרשם במרץ 2009, זינק המדד ב־95%. לדברי וייס, הרווח הנקי המצרפי בדו"חות הרבעון הראשון של החברות האירופיות שפרסמו את תוצאותיהן עד עתה, משקף את הקשיים הכלכליים שמהם סובלת אירופה. "הוא נמוך ב־7% בהשוואה לרבעון המקביל אשתקד, אולם החברות שבהן אנחנו משקיעים הוציאו דו"חות שבהם שורת הרווח הנקי תואמת ברובה את התחזיות המוקדמות של האנליסטים וציפיות השוק", הוא מסכם.

בית ההשקעות קומגסט, המיוצג בישראל על ידי Gar Capital, נוסד בשנת 1985 ונמצא בבעלות מייסדיו ועובדיו. נכון לתחילת 2013, מנהל בית ההשקעות הצרפתי כ־15 מיליארד יורו, מתוכם 4 מיליארד יורו מושקעים באירופה, 10 מיליארד יורו באסיה, ומיליארד יורו בארה"ב ובמדינות אחרות. כמחצית מלקוחותיו הנם גופים מוסדיים, בעיקר קרנות פנסיה וחברות ביטוח.

קרן הדגל של קומגסט היא Comgest Europe Growth, המנוהלת על ידי וייס ושני מנהלים נוספים: ארנו קוסרו ולורן דובלר. הקרן מנהלת כ־1.4 מיליארד יורו המושקעים כמעט כולם במניות אירופיות. כחלק מפילוסופיית ההשקעה שלה לא משקיעה הקרן של קומגסט באג"ח משום סוג שהוא. פילוסופיית ההשקעה של קומגסט בכלל ושל הקרן שאותה מנהל וייס בפרט מאוד סלקטיבית, וטווח הזמן הממוצע שבו הוא מחזיק במניה הוא 3–5 שנים. בין 1994 ל־2013 עברו רק 115 מניות שונות בפורטפוליו ההשקעות של וייס, כשבממוצע רק שש מניות חדשות נכנסות לתיק ההשקעות כל שנה.

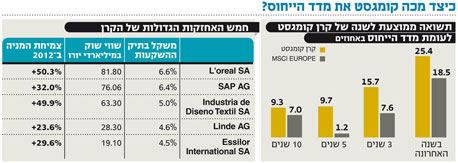

"מדיניות ההשקעה שלנו מקפידה להשקיע בחברות בולטות בתחומן שמסוגלות להראות באופן עקבי צמיחה דו־ספרתית בפרמטר הרווח הנקי למניה (EPS). בממוצע מכיל תיק ההשקעות שלנו כ־30 מניות בלבד, ואיננו מתמקדים בסקטור ספציפי או מדינה מסוימת באלוקציית ההשקעות", מסביר וייס, שהקרן אותה הוא מנהל השיגה תשואה שנתית ממוצעת של 3.6% מאז היווסדה במאי 2000, ותשואה של 25.4% בשנה האחרונה לעומת תשואה של 18.5% במדד הייחוס של הקרן — MSCI Europe.

"פילוסופיית ההשקעה שלנו עקבית ולא השתנתה מאז נוסד בית ההשקעות לפני 27 שנה", מסביר וייס. "בית ההשקעות לא ניסה, וגם לא ינסה, להגדיל בעקשנות את היקף הנכסים המנוהל שלו. הרבה יותר חשוב לנו להיצמד לפילוסופיית ההשקעה הבסיסית שלנו שמשפיעה על ביצועי הקרן", אומר וייס ומוסיף כי בתהליך בחירת המניות מקפידים מנהלי הקרן לבקר הרבה מאוד פעמים בחברות המסוקרות ולערוך עליהן בדיקות נאותות מקיפות. "בסופו של דבר, נישאר עם כ־70 מניות פוטנציאליות להשקעה, מהן נבחר בסביבות 30 בלבד, לעולם לא לא תהווה מניה אחת מ־10% מהפורטפוליו".

איך בוחרים?

המאפיינים של החברות שבהן תשקיע הקרן לא השתנו גם הם מאז נוסד בית ההשקעות. "אנו משקיעים ביצרניות מזומן המסוגלות לממן בעיקר בעצמן את תהליך ההתרחבות שלהן ופחות נשענות על מקורות חיצוניים. נצפה לראות תשואה של לפחות 20% על ההון העצמי, רווח תפעולי של לפחות 20% ותזרים מזומנים חופשי ביחס של לפחות 10% מסך המכירות", אומר וייס.

פרמטר נוסף הוא חברות שהרווח הנקי שלהן צפוי לגדול בלפחות 10% כל שנה בתחזיות הרווח העתידיות שלהן, ושאינן תלויות בצמיחה מאקרו־כלכלית במדינות שבהן הן פועלות.

"המסר שלי הוא שלמרות המצב המאקרו־כלכלי הקשה באירופה צריך לחפש ביבשת חברות באופן פרטני, והמסקנה שלנו היא שיש ביבשת חברות המהוות הזדמנות נהדרת להשקעה כדוגמת אינדיטקס הספרדית ולוריאל הצרפתית", אומר וייס ומתייחס בראשונה לענקית הקוסמטיקה שדיווחה החודש על תוצאות הרבעון הראשון של שנת 2013 שבהן רשמה גידול של 5.6% בהכנסות חטיבת הקוסמטיקה.

"בארה"ב הציגה החברה תוצאות טובות מהצפוי בתחום מוצרי השיער, ובשווקים המתעוררים ממשיכה לשמור על שיעור גידול שנתי דו־ספרתי", מסביר וייס. "מדובר במובילת שוק עולמית עם מותגים חזקים כדוגמת גרנייר ומייבילין. לוריאל שומרת על מובילות בכל הקטגוריות שבהן היא פועלת, בכל השווקים הגיאוגרפיים ובכל ערוצי ההפצה (למעט בשיווק ישיר) והיא ממשיכה לגדול, כתוצאה מביקוש גובר למוצריה והיצע של מוצרים חדשים. שולי הרווח של לוריאל הולכים וצומחים, הגידול במכירות שלה נובע מצמיחה אורגנית בעיקר והמאזן שלה חזק מאוד. אנחנו צופים גידול שנתי ממוצע של 13% ברווח הנקי למניה בחמש השנים הבאות".

חברה חזקה לא פחות, ובתחום אחר לחלוטין, היא אינדיטקס, המוכרת בשל מותגי הביגוד זארה, ברשקה ועוד. "מדובר בענקית ביגוד המסוגלת באמצעות מודל עסקי גמיש מאוד להתאים את עצמה במהירות לאירועים בשווקים שבהם היא פועלת", מתפעל וייס. לדבריו, אינדיטקס מצליחה לא רק בגלל היכולת שלה למתג את עצמה לקהלי יעד שונים, אלא גם בזכות מודל ריכוזי שמקורם במרכז לוגיסטי ענק אחד בספרד. "אינדיטקס הוכיחה עמידות במשברים העולמיים חרף חשיפה של קרוב ל־30% מהכנסותיה לשוק הספרדי. אנחנו צופים גידול שנתי ממוצע של 14% ברווח הנקי למניה בחמש השנים הבאות".