השורה התחתונה

סיכון מחושב: איך לתבל את תיק האג"ח במניות ולהישאר בחיים

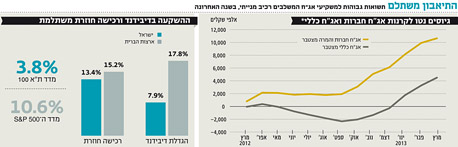

בחודשים האחרונים גבר תיאבון משקיעי האג"ח למניות. המניות שבלטו במיוחד בשנה האחרונה עם תשואות גבוהות היו של החברות שהכריזו על הגדלת הדיבידנד או על רכישה חוזרת

פסח חלף והמכות שספגו המשקיעים באפיק הקונצרני מתחילות להגליד. כפועל יוצא מכך ראינו התאוששות מרשימה בשבוע המסחר המקוצר במדדי התל בונד בכלל, ובתל בונד תשואות בפרט. תרמו לכך איגרות החוב הממשלתיות שעלו בחוזקה ומשכו איתן את האג"ח הקונצרניות בדירוגים גבוהים והתמחור הנוח יחסית באג"ח בדירוגים נמוכים. מדד תל בונד־60 עלה ב־0.15%, תל בונד יתר ב־0.35% ותל בונד תשואות עלה ב־0.4%.

האג"ח של קרדן שירדו בחדות בסמוך לחג הפסח עלו ב־5.5% בשבוע האחרון, וגם האג"ח של אינטרנט זהב, חבס ופטרוכימייםרשמו שבוע של עליות שערים נאות. התנהגות זו מתחברת להערכה שלאחר גל הודעות שליליות וירידות חדות בחלק מהאג"ח, השוק הקונצרני בשל להמשך מגמה חיובית, בהינתן מסחר רגוע בחו"ל.

נציין שלאחרונה הקוטביות באפיק גדלה. מצד אחד, אנו רואים חברות חזקות הנסחרות במרווחי תשואה נמוכים יחסית לאג"ח הממשלתיות, אך נסחרות ביציבות ומספקות תוספת תשואה קבועה. מצד שני, ישנן אג"ח רבות המספקות תשואה דו־ספרתית גבוהה, אך סובלות מחוסר ודאות לגבי יכולתן לשרת את החוב ב־18 החודשים הקרובים. חלק מחברות אלו נסחרות במחירים נמוכים מאלו שיוכלו לקבל המשקיעים אם החברות אכן לא יצליחו לעמוד בלוח הסילוקין המקורי. עוד ניתן לזקוף לזכותן של האג"ח צמודות המדד בדירוג גבוה תשואה פנימית חיובית והגנה אינפלציונית חכמה לקראת עונת המדדים הגבוהים שמתחילה החודש וצפויה להסתיים רק בחודש ספטמבר.

תופעה מעניינת נוספת קשורה למדדי המניות בעולם המתקשים להתממש בחדות אף שהם נסחרים ברמות שיא. כך, לדוגמה, ביום חמישי בבוקר איימה צפון קוריאה לפתוח בהתקפה גרעינית על ארה"ב ותגובת השווקים התאפיינה באדישות. גם פרסום נתונים גרועים מאירופה ומשוק העבודה בארה"ב נספגו בקלות יחסית על ידי המשקיעים. נראה שהמשקיעים מעדיפים להתמקד בהדפסות הכסף חסרות התקדים בעולם. כך ביום חמישי פרסם הנגיד החדש ביפן את תוכנית רכישות האג"ח של הבנק המרכזי. על פי התוכנית, יעד הרכישות יעמוד על כ־530 מיליארד דולר בשנה, ללא הגבלת זמן. תוכנית זו מצטרפת כמובן לטריליון דולר שרוכש הבנק המרכזי בארה"ב ולכ־600 מיליארד דולר שרוכש הבנק המרכזי של בריטניה. המשקיעים שראו עד כה שתוכניות מסוג זה הובילו לעליות שערים בנכסים רבים, נוטים להגדיל את התיאבון למניות.

הרצל חבס. האג"ח רשמו עליות שערים נאות צילום: אוראל כהן

הרצל חבס. האג"ח רשמו עליות שערים נאות צילום: אוראל כהן

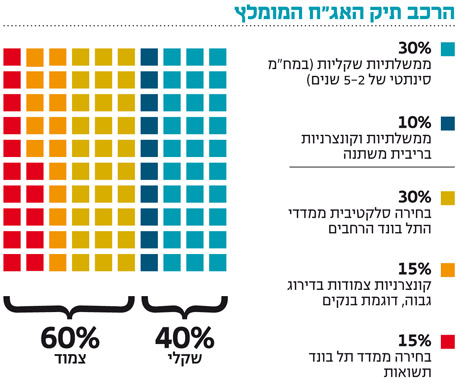

תיק המניות למשקיע האג"ח

היות שמשקיעי האג"ח נחשבים בדרך כלל לסולידיים יחסית, תיק המניות שלהם צריך להיבנות בהתאם. בשבוע שעבר פורסם מחקר בבלומברג לגבי העדפת מניות. השאלה המרכזית היתה - האם משקיעי המניות צריכים להעדיף הגדלת דיבידנדים או רכישת מניות עצמית?

לכאורה, לא אמור להיות הבדל משמעותי מבחינת המשקיעים, שכן בשני המקרים מדובר בכסף שיש לחברה והיא מעוניינת להעביר לבעלי המניות, ובשני המקרים יקטן ההון העצמי בגובה החלוקה. עם זאת, בדיבידנד גמישות המשקיע גבוהה יותר - המשקיע מקבל מזומן ויכול לבחור מהי ההשקעה האטרקטיבית ביותר עבורו. כאשר ברכישה עצמית בוחרת החברה עבור המשקיע לרכוש מחדש את המניה. מנגד, חלוקת דיבידנד הנה אירוע מס עבור נטואיסטים, ולכן - רכישה עצמית עדיפה למשקיעים כשהמניה זולה. על פי ממצאי המחקר, בשנה האחרונה 149 חברות ממדד S&P 500 ביצעו רכישה עצמית ו־106 חברות הגדילו את חלוקת הדיבידנדים.

כפי שניתן לראות מהגרף, חברות שהכריזו על הגדלת דיבידנד או על רכישה חוזרת נהנו מביצועים שנתיים עודפים במחיר המניה. הביצועים המשופרים של חברות שהגדילו דיבידנד על פני אלו שהכריזו על רכישה חוזרת עשויים ללמד על כך שברמות המחירים הנוכחיות, מעדיפים המשקיעים להיפגש עם כסף ולקבל את החלטות ההשקעה בעצמם. עם זאת, מדובר בפערים קטנים יחסית. בכל מקרה, איתור חברות שעשויות להגדיל דיבידנדים או לבצע רכישה חוזרת של מניות עשוי, על פי המחקר, להניב ביצועים עודפים למחזיקי המניות.

גם בישראל המשקיעים אוהבים להיפגש עם כסף

בישראל אנו רואים ביקוש הולך וגובר לקרנות ה־90/10 המשלבות בין אג"ח למניות. ניתן לראות זאת באמצעות הגיוסים בקרנות הנאמנות - מרבית קרנות ה־90/10 נכללות בקטגוריה של אג"ח כללי כך שניתן להשוות בין הגיוסים בקרנות בקטגוריית אג"ח חברות לאג"ח כללי וללמוד על העדפות המשקיעים. את הרצון לשלב גם מניות ניתן לראות עם העלייה החזקה בגיוסים לקרנות המשלבות מניות. מהלך הגיוני לנוכח הריבית הנמוכה והפיגור של שוק המניות בישראל אחר מדדי מניות בעולם.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

מבדיקה שעשינו על התנהגות המניות בישראל זיהינו כי עשר המניות עם תשואת הדיבידנד הגבוהה ביותר בשנה האחרונה הניבו למשקיעים רווח של כ־8% לעומת כ־4% בלבד שהניב מדד ת"א־100. ניתוח הנתונים של 32 חברות שהכריזו על רכישה חוזרת מעלה תשואה ממוצעת של כ־13%. נציין שבשל מיעוט המקרים בישראל, בדקנו גם חברות ממדד היתר שהניב ביצועים חזקים יותר. ביצועי היתר של מניות של חברות אשר הכריזו על רכישה עצמית של מניותיהן, עשויים להעיד על שוק מניות זול יחסית בישראל.

מסקנות למשקיע

1. רכיב מנייתי בתיקי האג"ח משתלב היטב עם הריבית הנמוכה, הדפסות הכסף והמגמה החיובית בעולם.

2. השקעה במדדי המניות הגדולים נוטה להניב ביצועי חסר לעומת השקעה במניות של חברות שהכריזו על רכישה עצמית או על דיבידנד.

3. משקיעים המעוניינים בהגנה אינפלציונית לקראת עונת המדדים הגבוהים שמתחילה החודש, יכולים לעשות זאת באופן יעיל יותר באמצעות אג"ח קונצרניות צמודות בדירוג גבוה.

4. ניתן לשלב אג"ח שספגו הורדות דירוג לאחרונה ואשר נסחרות במחירים אטרקטיביים ביחס לשווי נכסיהן. ניקיון הפסח בשוק הקונצרני עשוי, להערכתנו, לעשות טוב בהמשך.

5. סימנים המחייבים חשיבה מחודשת - עלייה ברמת האינפלציה ו/או עלייה של מעל 2.5% בתשואות לעשר שנים בארה"ב.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות

השורה התחתונה: למשקיע האג"ח הסולידי, המעוניין לתבל במניות, מומלץ לאתר חברות שעשויות להגדיל דיבידנדים או לבצע רכישה חוזרת של מניות