עוד מוקדם להספיד את הראלי באיגרות החוב הקונצרניות

המשך המגמה החיובית בעולם, התשואות הנמוכות באג"ח הארוכות והשיפור הכלכלי בארה"ב, בשילוב עם הירידות האחרונות בשוק הקונצרני, עשויים לאפשר נקודת כניסה נוספת לאלו שפספסו את הראלי

הסיבה לתגובה השלילית באפיק הקונצרני קשורה, להערכתנו, למספר התפתחויות שליליות ברמת המיקרו. בין הידיעות השליליות ניתן לציין את הצטרפותה של משפחת חבס לרשימת הטייקונים שאינם עומדים בלוח הסילוקין, הודעה מאכזבת של קרדן אן.וי על הפסקת המו"מ להכנסת שותף בפרויקט בסין, והורדת דירוג האג"ח של פלאזה ואדריאל לרמת "אג"ח זבל". בנוסף, גל העליות, שהחל בספטמבר 2012, תורם מבחינה פסיכולוגית לאווירת המכירות.

מאז גל העליות בסוף 2012 ועד תחילת המימושים בשבוע שעבר הספיק מדד תל בונד יתר לעלות בכ־10% ותל בונד־60 ב־7%. במקביל, קרנות נאמנות המתחמחות באג"ח בסיכון הוסיפו 25%.

העליות המרשימות לוו בגיוסים של כ־2 מיליארד שקל בחודש לקרנות הנאמנות המתמחות באג"ח קונצרניות, הניעו מחדש את שוק ההנפקות ויצרו מציאות חדשה. במציאות זו תשואות האג"ח של חברות רבות ירדו בחדות עד לרמה שמאפשרת לחזור ולגייס כסף בשוק ההון.

הביקוש הענק לסחורה קונצרנית אפשר גם לחברות חדשות להניע את פעילותן באמצעות הנפקות אג"ח בתנאים אטרקטיביים. את התוצאות הכלכליות לכך התחלנו לראות בשטח. מדד מנהלי הרכש של בנק הפועלים לחודש פברואר עלה לרמה של 53.6 נקודות. כל נתון מעל 50 נקודות במדד זה מצביע על התרחבות, וזו הפעם הראשונה מאז מאי 2012 שבה מנהלי הרכש מצביעים על צפי להתרחבות.

אלא שלצד הגורמים החיוביים, לחלק מהמשקיעים קשה לעכל את ירידת התשואות החדה בחברות מסוימות, ולכן הפרשנויות בעיתונות נפלו על אוזניים קשובות.

אחרי שמדדי התל בונד איבדו 0.5%–2.5%, שואלים את עצמם משקיעים רבים מה הלאה. האם הסתיימה מגמת העליות או שמא מדובר במימוש בלבד? כדי לענות על שאלה זו כדאי להסתכל גם על הנעשה בחו"ל. מאחר שמדד תל בונד־60 מושפע רבות מביצועי האג"ח הממשלתיות, עיקר המימוש בא לידי ביטוי במדד תל בונד תשואות שאותו השיקה הבורסה בתחילת החודש. מדד זה, המכיל אג"ח בדירוגי השקעה של BBB עד -A, ומספק מרווח תשואה של כ־5.9% מהאג"ח הממשלתיות במח"מ דומה, משקף היטב את הלך הרוח המתרחש בשוק הקונצרני.

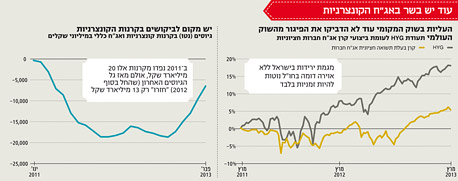

המגמה עדיין לא השתנתה

להערכתנו, ירידות שערים במדד זה ללא התנהגות דומה במדדי אג"ח קונצרניות בעולם צריכה להתקבל כמימוש ולא כשינוי מגמה. כדי לתקף טענה זו ובהתחשב בעובדה שהמדד נסחר תקופה קצרה בלבד, נעזרנו בקרנות הנאמנות המתמחות באג"ח קונצרניות בתמהיל מגוון. חילקנו את הקרנות לפי ביצועים בשלוש השנים האחרונות ועקבנו אחר הקרן עם התשואה החציונית. כך קיבלנו קרן מייצגת שאותה השווינו למדד ה־HYG המכיל אג"ח אמריקאיות בדירוגים נמוכים (תעודת HYG היא תעודת סל שמשקיעה באג"ח קונצרניות בארה"ב). נציין שעל פי סולם ההמרה של חברות הדירוג, אג"ח ישראליות בדירוג BBB עד -A מקבילות לאג"ח המדורגות בעולם בדירוג B. די דומה לדירוג הממוצע של תעודת ה־HYG. המתאם בין הקרן המייצגת לאג"ח הקונצרניות בארה"ב עומד על כ־72% ונמצא מובהק סטטיסטית. מכאן שהמסקנה הראשונה שירידות בישראל, ללא אווירה דומה בחו"ל, נוטות להיות זמניות בלבד.

מסקנה נוספת העולה מהגרף היא שהעליות החדות שראינו בששת החודשים האחרונים באפיק הקונצרני בישראל, נראות כמו תיקון לביצועי חסר משמעותיים שהניב השוק המקומי במרבית שנת 2012. למעשה, גל העליות לא הספיק להדביק את הפער לעומת האווירה החיובית בעולם. ההשוואה לעולם מאירה באור שונה את השוק המקומי שנראה לפתע הרבה יותר מתון.

מנועי העליות עדיין פועלים

נקודה נוספת שיש לבחון היא האם תנאי הרקע שהובילו לעליות השתנו. אנחנו מעריכים שלא מאחר שבחינת מנועי הצמיחה שהובילו לגל העליות ממשיכים לעבוד גם היום וכעת נסקור אותם:

1. התשואות בארה"ב: האג"ח האמריקאיות ממשיכות להיסחר ברמות תשואה של 2%. זאת בזמן שמדדי המניות שוברים שיאים חדשים כמעט בכל יום ונתוני המאקרו המתפרסמים אינם מפסיקים להפתיע בעוצמתם.

2. התאוששות כלכלית בארה"ב: שוק העבודה ושוק הנדל"ן שהיוו את עיקר הדאגה עבור המשקיעים, ממשיכים להתאושש בקצב מדהים. ביום חמישי האחרון פורסם כי מספר דורשי העבודה החדשים הגיע לשפל שלא נראה מאז מרץ 2008. זאת, בזמן שמחירי הנדל"ן כבר השלימו 11 חודשים ברצף של עליות שערים.

3. רגיעה בזירה האירופית: לא הבחירות באיטליה ולא הורדת הדירוג שבאה לאחר מכן, הצליחו להוציא את המשקיעים משלוותם. התשואות על האג"ח הארוכות של איטליה נמצאות ברמה סבירה של 4.7%, ואין כיום חשש לפירוק גוש היורו.

4. הדפסות הכסף בעולם: יו"ר הפד בן ברננקי כבר הודיע שהוא ממשיך בתוכנית ההדפסה של כטריליון דולר בשנה, ביפן הממשלה לוחצת על הנגיד החדש להגדיל את תוכנית הדפסת הכסף שעומדת היום על כטריליון דולר וגם באנגליה ממשיכים להדפיס כ־600 מיליארד דולר בשנה. מכאן, שכסף זול ממשיך להציף את המשקיעים.

5. הריבית המוניטרית אפסית: השבוע התבטא פרופ' סטנלי פישר, נגיד בנק ישראל, כי הריביות יתחילו לעלות רק ב־2015. לאור זאת, נראה שאלטרנטיבות ההשקעה קצרות הטווח ימשיכו לספק למשקיעים תשואה עלובה בטווח.

אם ננתח את הביקושים לקרנות האג"ח הכללי והקונצרני בשנים האחרונות, נראה כי במשבר של 2011 יצאו מקרנות אלו כ־20 מיליארד שקל. גל הגיוסים שהחל בשלהי השנה שעברה החזיר לשוק האג"ח כ־13 מיליארד שקל.

המסקנה היא שלמרות השיפור במצב הכלכלי והירידה במפלס הפחד, כ־6.57מיליארד שקל עדיין לא חזרו לקרנות הקונצרניות והאג"ח הכללי. להערכתנו, המשך המגמה החיובית בעולם, התשואות הנמוכות באג"ח הארוכות והשיפור הכלכלי בארה"ב, בשילוב עם הירידות האחרונות בשוק הקונצרני, עשויים לאפשר לאלו שפיספסו את הראלי נקודת כניסה נוספת.

השורה התחתונה: הראלי בשוק הקונצרני עדיין לא נגמר והמגמה החיובית בשווקים תומכת בו. לאור זאת, עדיין קיימת הזדמנות להיכנס לשוק וליהנות מגל העליות באפיק זה.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות