כנפיים רוצה לפרוס מחדש את חוב האג"ח

החברה, שבשליטת משפחת בורוביץ', רוצה להמיר חלק מחוב האג"ח לסדרה חדשה באופן שיקל את עומס הפירעונות של החברה עד 2015. בתמורה מציעה החברה למחזיקים שעבוד של 49% על מניות החברה־הבת גלובל ליסינג

באסיפת מחזיקי האג"ח של כנפיים שנערכה בשבוע הציגה הנהלת מתווה לשינוי מבנה החוב של החברה למחזיקים, שבמסגרתה יוחלף חלק מסדרות האג"ח הקיימות בסדרה חדשה בעלת לוח סילוקין מאוחר יותר.

- קרן פימי רוכשת שליטה משותפת באל על: תשקיע עד 60 מיליון דולר בחברה

- שלמה חנאל מנכ"ל כנפיים פורש מתפקידו מסיבות אישיות

- "ההכרזה על אל על כמונופול היא אבסורדית, הרי לא יעשו זאת לצה"ל או למשטרה"

כנפיים שנפגעה מהשחיקה בשווי השוק של החברה־הבת אל על מתמודדת בחודשים האחרונים עם קשיי נזילות. במצגת שהוצגה בפני המחזיקים נכתב כי מטרת המהלך היא "התאמת מבנה החוב של כנפיים להכנסותיה הצפויות ולמבנה פעילותה". בעקבות האסיפה פורסם כתב הצבעה שבו נכתב כי הנאמנים מבקשים מהחברה לחזור בה מההצעה, אך המחזיקים דחו אותה ברוב של 53%.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

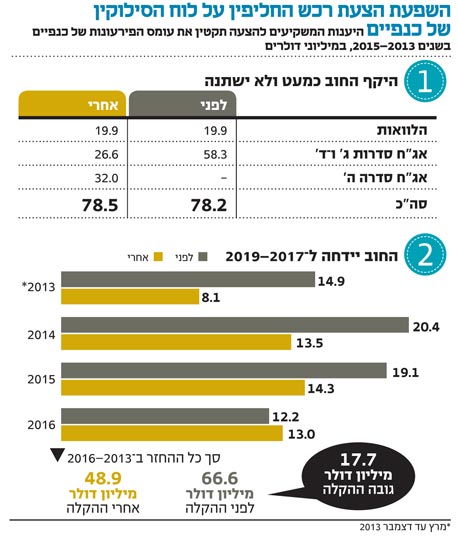

לכנפיים יש שתי סדרות אג"ח, ג' וד', בהיקף מצטבר של כ־58.3 מיליון דולר (כ־215 מיליון שקל). כנפיים מציעה למחזיקי האג"ח שלה להיענות להצעת רכש חליפין ולהמיר חוב בהיקף של בין 80 ל־120 מיליון שקל לסדרה אג"ח שקלית חדשה שתונפק (סדרה ה'). אם תתקבל ההצעה במלואה ויומרו 120 מיליון שקל, יירד היקף החזרי חוב האג"ח של החברה עד 2015 ל־35.9 מיליון דולר לעומת החזרים של 54.4 מיליון דולר בשנים אלו לפי לוח הסילוקין הקיים.

יחס ההחלפה משקף את ערך הפארי עבור שתי הסדרות הקיימות. מחזיקי סדרה ג', הצמודה למדד, ייהנו בנוסף מתוספת של 3.3% למחיר המתואם, זאת כדי לפצות אותם בגין אובדן ההצמדה הכרוך בהחלפת האג"ח לסדרה שקלית. כך, למעשה, מבקשים בכנפיים להקל את עומס הפירעונות בשנים אלה מבלי לגרום לביצוע תספורת.

איזי בורוביץ', דירקטור בכנפיים צילום: גלעד קוולרצ'יק

איזי בורוביץ', דירקטור בכנפיים צילום: גלעד קוולרצ'יק

כדי לעודד את מחזיקי האג"ח להיעתר להצעה, מציעה להם כנפיים סוכרייה בדמות שעבוד קבוע ראשון בדרגה על זרוע החכרת המטוסים של הקבוצה, גלובל ליסינג, בהיקף של 49.24%. גלובל ליסינג שנמצאת בשליטה מלאה של כנפיים מחזיקה בצי של 21 מטוסים, כאשר ההון העצמי שלה, נכון לסוף ספטמבר 2012, עמד על 84.8 מיליון דולר.

הנפקת הסדרה החדשה מחייבת את כנפיים לעמוד בהתניות פיננסיות התואמות את דרישות ועדת חודק. בין ההתניות שלהן התחייבה החברה נקבע שההון העצמי המינימלי של גלובל ליסינג יעמוד על לפחות 70 מיליון דולר ושהיחס בין החוב הפיננסי לשווי האחזקות של החברה לא יעלה על 75%.

נורת האזהרה נדלקה בכנפיים כבר בנובמבר האחרון, כאשר מידרוג הורידה את דירוג אג"ח ג' של כנפיים (בהיקף של 66 מיליון שקל) בדרגה אחת מ A3 ל־Baa1 עם אופק שלילי. במידרוג הסבירו כי השחיקה בשווי השוק של אל על מעיבה על גמישותה הפיננסית של כנפיים. רוב האחזקה באל על משועבדת לטובת הגורמים המממנים של כנפיים, ושווי השוק של המניות החופשיות מסתכם בכ־3 מיליון דולר בלבד.

לפיכך, רמת המינוף של כנפיים (2.9% הון למאזן), הגמישות החלשה ורמת המרווחים שבהם נסחרות האג"ח שלה, "יוצרות אתגר משמעותי" ליכולתה למחזר את חובותיה. פריסת חוב האג"ח תקל את עומס הפירעונות של כנפיים בשנים 2013–2015 ותצמצם את התלות בדיבידנדים מהחברות־הבנות.

מחזיקי האג"ח החליטו, כאמור, שלא לדרוש מהחברה לבטל את הצעת רכש החליפין, דבר שעשוי לקדם את המהלך של כנפיים. כנפיים מציגה את המהלך כוולונטרי, שלכאורה לא כופה דבר על בעלי האג"ח, אולם בפועל המשקיעים עשויים למצוא את עצמם במצב שבו אם הם לא ייענו להצעה, והחברה לא תוכל לעמוד בהתחייבויותיה כלפיהם, הם יהיו בעמדת נחיתות מול הנושים המובטחים.