בלעדי לכלכליסט

פוטאש הקנדית וכיל במגעים למיזוג

ענקית האשלג מנהלת מגעים עם מדינת ישראל כדי שתאשר לה לרכוש את מלוא השליטה בכיל. העסקה צפויה להפוך את החברה לישראל לבעלת המניות העיקרית בפוטאש, חברת האשלג הגדולה בעולם. מנכ"ל פוטאש ויו"ר החברה לישראל נפגשו עם נתניהו כדי לקדם את הנושא

פוטאש וכיל בדרך לעסקת ענק. חברת הכרייה הקנדית מנהלת בימים אלה מגעים עם מדינת ישראל כדי שתאשר לה לרכוש 100% ממניות חברת כימיקלים לישראל - כיל - שבשליטת משפחת עופר באמצעות החברה לישראל.

- כיל חושפת: עלות שכרו של סטפן בורגס המנכ"ל החדש - 1.4 מיליון דולר

- כלל פיננסים מורידים המלצה לכיל; "סימני שאלה לגבי שוק האשלג העולמי"

- בעקבות חשיפת "כלכליסט" - דעות חלוקות במשק אחרי בקשת פוטאש להגדיל אחזקתה בכיל

ביל דויל, מנכ"ל פוטאש, הגיע לאחרונה לארץ ונפגש עם ראש הממשלה בנימין נתניהו כדי לקדם את מיזוג כיל לתוך פוטאש. בפגישה נכחו גם מנכ"ל משרד ראש הממשלה הראל לוקר ויו"ר החברה לישראל אמיר אלשטיין. לאחר הפגישה הורה נתניהו לפקידי משרדו ולמשרד האוצר לבחון את היבטי העסקה, כך נודע ל"כלכליסט".

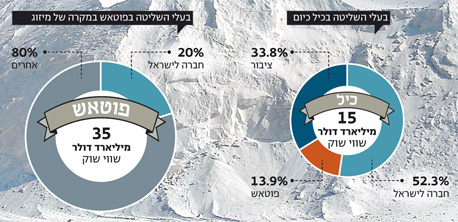

מתווה המיזוג בין החברות הוא בעסקת מניות, ומחזיקי המניות של כיל יקבלו מניות של פוטאש. כיל נסחרת כיום בשווי 60 מיליארד שקל (15 מיליארד דולר) בבורסה בתל אביב, ואילו פוטאש נסחרת בשווי 35 מיליארד דולר. האחזקה של החברה לישראל בכיל (52.3%) שווה 31 מיליארד שקל, ובמקומה תקבל החברה לישראל מניות פוטאש בבורסה האמריקאית בהיקף דומה. אם כי ייתכן שפוטאש תציע לבעלי המניות של כיל פיצוי בדמות פרמיה מסוימת על מחיר השוק. פוטאש טרם ערכה מו"מ פורמלי עם החברה לישראל, וזה יחל רק אחרי קבלת ההסכמה מהמדינה.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

עסקה כזו צפויה להפוך את החברה לישראל לבעלת כ־20% ממניות פוטאש. כך עשוי להפוך עידן עופר לבעל המניות הגדול ביצרנית הדשנים הגדולה בעולם.

פוטאש לא מוותרת

מאחר שלחברת כיל זכויות כרייה של אשלג בים המלח וזכויות כריית פוספטים בנגב - משאבים השייכים למדינה - תהליך מכירתה הוא הליך מורכב בעיקר כשהקונה הוא גורם זר. הפרוצדורה דורשת אישור של רשות החברות וראש הממשלה ולבסוף אישור מצד רשות ההגבלים העסקיים.

פוטאש, שמחזיקה 13.9% ממניות כיל, ביקשה לפני כמה חודשים להגדיל את אחזקתה בחברה ל־25%, אך נתקלה בסירוב מצד רשות ההגבלים העסקיים, שחששה מהגדלת הריכוזיות בשוק המקומי. זאת, משום שחיפה כימיקלים יכולה לרכוש אשלג רק מכיל או מחברת האשלג הירדנית, ופוטאש כבר מחזיקה בנתח משמעותי מהחברה הירדנית. לא ברור כיצד תתגבר הפעם פוטאש על משוכת רשות ההגבלים העסקיים.

ביוני האחרון, כאשר הסירה פוטאש את הבקשה להגדיל את אחזקתה בכיל ל־25%, אמר דויל בשיחה עם משקיעי פוטאש: "אנו עדיין מעוניינים לרכוש את השליטה בכיל הישראלית... יש לנו אפשרויות נוספות להגדיל את האחזקות שלנו בכיל, אולם אלו יחויבו בתמיכה פוליטית של ממשלת ישראל".

ואכן פוטאש לא אמרה נואש ומציעה עתה מתווה אחר.במגעים מול המדינה מיוצגות פוטאש והחברה לישראל על ידי מנחם פרלמן, לשעבר הכלכלן הראשי ברשות ההגבלים העסקיים, עו"ד מאיה אלשיך־קפלן ומשרד עו"ד גורניצקי ושות' בראשות פיני רובין.

מתווה העסקה נבחן בימים אלה על ידי רשות החברות הממשלתיות, החשבת הכללית מיכל עבאדי־בויאנג'ו ורשות ההגבלים העסקיים.

נציגי פוטאש והחברה לישראל צפויים להיפגש בשבוע הבא עם נציגי רשות ההגבלים לפגישת מפתח בנושא.

למדינה יש זכות וטו

עם הנפקתה של כיל בבורסה בשנת 1992 קיבלה ממשלת ישראל מניית זהב בחברה. מניית הזהב נועדה להגן על האינטרסים של המדינה במשאבי הטבע של ים המלח, כאשר אחת הזכויות שמקנה מניית הזהב היא זכות וטו על אחזקה של יותר מ־14%. זכות זו צפויה להישאר למדינה לפי מתווה העסקה שהציעה פוטאש במגעים עם המדינה.

ההשקעה הראשונה של פוטאש בכיל נעשתה ב־1998, כשרכשה 10% מהחברה ב־100 מיליון דולר. בפברואר 2010 רכשה פוטאש עוד כ־2.5% ממניות כיל תמורת 1.5 מיליארד שקל, בתיווכו של בנק ההשקעות סיטי. המניות נרכשו מגופים זרים במחיר 47 שקל למניה, אותו מחיר שבו נסחרת מניית כיל כיום.

בניסיון רכישת המניות האחרון שעשתה פוטאש נטתה רשות החברות לאשר את הגדלת האחזקה בכיל ל־25%, אולם רשות ההגבלים טרפדה זאת. יו"ר רשות ההגבלים דיויד גילה לא היה צד למהלך, מאחר שבעבר העניק חוות דעת לחברת חיפה כימיקלים בנוגע למחיר האשלג שהיא רוכשת מכיל, נושא אשר עמד במרכזו של סכסוך קשה בין החברות.

האינטרס של עידן עופר

להערכת גורמים המתמצאים בתחום, עידן עופר, בעל השליטה בחברה לישראל, תומך בעסקה מכמה סיבות: א. כיל מצויה במרכזה של ביקורת נוקבת בשל שימושיה במשאבים שניתנו לכאורה למשפחת עופר מטעם המדינה. אם כי משפחת עופר רכשה את החברה ממשפחת אייזנברג ולא מהמדינה. ב. מאבק המדינה בחברה לישראל בנוגע לקציר המלח בים המלח הוביל לפשרה בין הצדדים שלפיה כיל אמורה לשאת ב־80% (3 מיליארד שקל) מעלות הפרויקט שנועד למנוע את עליית מפלס ים המלח ב־20 ס"מ בשנה. ג. ההפיכה לבעל המניות הגדול בחברת הדשנים הגדולה בעולם קורצת לעופר, אשר מנסה למצב את עצמו כאיש עסקים גלובלי. כיום הוא איש העסקים העשיר ביותר בארץ, ובעולם הוא מדורג במקום ה־161 עם הון של 6.2 מיליארד דולר. ד. כיל היא אמנם פרת המזומנים של החברה לישראל בשל הדיבידנדים הגדולים שהיא מחלקת, אך אלו יגיעו גם מפוטאש.

עידן עופר. עשוי להפוך לבעל המניות הגדול בפוטאש

עידן עופר. עשוי להפוך לבעל המניות הגדול בפוטאש

מבחינת המדינה, מרבית ההערכות עד היום היו כי לא ניתן להעניק את האישור למכירת כיל, שמחזיקה בזכויות כרייה במדינה. זאת משום שהעסקה תעורר ביקורת ציבורית קשה, ובנוסף מהלך כזה חושף את ים המלח לאפשרות שבה ישתלט גורם עוין על המחצבים אם ירכוש 30%-40% ממניות פוטאש.

אפשרות כזו עמדה לנגד עיניו של נתניהו ופקידי האוצר, והפתרון שהוצע לבעיה הוא הלאמה מיידית של הנכס, שתעוגן בהסכם שבין כיל, המדינה ופוטאש.

בימים כתיקונם נתניהו היה מתמודד עם הביקורת הציבורית שצפויה ללוות את מכירת כיל, אך הבחירות שעליהן הכריז יעכבו ככל הנראה את התקדמות העסקה, מאחר שנתניהו לא ירצה להיות חשוף לביקורת של יריביו בנושא.

האינטרס של המדינה לאשר את המיזוג הוא המס הגבוה שצפוי להכניס מיליארדי שקלים לקופת המדינה. סכום שיכול לכסות חלק מהותי מהגירעון התקציבי של 2012. העובדה שחברת פוטאש מתחייבת לא לפגוע באינטרסים של המדינה בבעלות החדשה של כיל עשויה להניח את דעתם של מקבלי ההחלטות.

סיבה נוספת לכך שנתניהו בוחן את העסקה בחיוב היא הקשרים הטובים של ישראל וקנדה. קנדה הפכה בשנים האחרונות לידידה מוצהרת של ישראל ועומדת לצדה במאבק על דעת הציבור בנושא האיראני.

חברת פוטאש עצמה היתה יעד לניסיון רכישה או מיזוג, כשבאוגוסט 2010 הגישה לה ענקית הכרייה הבינלאומית BHP ביליטון הצעת רכש בגובה 39 מיליארד דולר שנדחתה על ידי הנהלת החברה.