בלעדי ל"כלכליסט": קרן ההשקעות KKR במגעים לרכישת הפניקס

נציגי הקרן קיימו החודש פגישות עם מנכ"ל קבוצת דלק, אך טרם נפגשו עם הבעלים יצחק תשובה. מנכ"ל הפניקס אייל לפידות עשוי להשתתף ברכישה. דלק מבקשת 1.5–1.8 מיליארד שקל על חלקה (55%)

קרן ההשקעות KKR, הנחשבת לאחת הקרנות הגדולות בעולם, מנהלת מגעים ראשוניים לרכישת השליטה בחברת הביטוח הפניקס. ל"כלכליסט" נודע כי בכירים בקרן הגיעו במהלך החודש האחרון לישראל וקיימו סדרת פגישות עם מנכ"ל קבוצת דלק אסי ברטפלד, ועם מנכ"ל הפניקס אייל לפידות. נציגי הקרן קיבלו חומר רב מלפידות ואף נכחו במספר מצגות שנערכו לכבודם. ככל הידוע הקרן טרם נפגשה עם בעל השליטה בפניקס, יצחק תשובה.

לפי הערכות ישנה על אפשרות ממשית לכך שאייל לפידות ישתתף ברכישה, זאת לאחר שכבר פורסם בעבר כי הוא מנסה לגבש קבוצת רכישה לפניקס. מקבוצת דלק סירבו להגיב לידיעה.

KKR בוחנת מזה כשנה עסקאות בשוק הישראלי, ובעבר בחנה את רכישת השליטה בחברת ההשקיה נטפים, אולם בסופו של דבר לא ניגשה למכרז שפרסמו הקרנות מרקסטון וטנא לרכישת השליטה בחברה ומי שרכשה אותה היתה קרן פרמיירה. KKR אף שקלה בעבר את רכישת חברת הביטוח מגדל, זמן קצר לפני שזו נרכשה בידי שלמה אליהו, אולם גם כאן לא הגיעה למו"מ. עם זאת, נראה כי תחום הפיננסים מעניין את מנהלי ההשקעות של הקרן למרות הרגולציה המתהדקת בארץ בתחום זה.

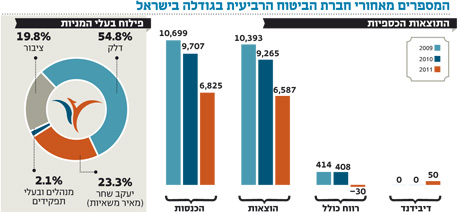

הפניקס, שמחזיקה בשליטה בבית ההשקעות אקסלנס, נחשבת לחברת הביטוח הרביעית בגודלה בארץ אחרי מגדל, כלל והראל, והיא נסחרת לפי שווי של 1.9 מיליארד שקל. עם זאת, המחיר שדורשת דלק הוא לפי השווי שבו רכשה את השליטה בחברה - 700–800 מיליון דולר. מכאן שקבוצת דלק, שמחזיקה ב־54.8% מהון המניות של החברה, מבקשת לקבל 1.5–1.8 מיליארד שקל. לפי ההערכות מדובר בפרמייה גבוהה, שספק אם הרוכשת המיועדת תסכים לשלם.

אייל לפידות, מנכ"ל הפניקס צילום: מיקי אלון

אייל לפידות, מנכ"ל הפניקס צילום: מיקי אלון דלק שילמה 1.8 מיליארד שקל על 61.5% מהפניקס

קבוצת דלק נכנסה להשקעה בחברת הפניקס בסוף 2005, כשרכשה מאיש הביטוח שלמה אליהו 25% ממניות החברה תמורת 720 מיליון שקל. לאחר מכן, בשתי עסקות נוספות, רכשה דלק מניות נוספות של הפניקס, 8% נוספים מאליהו ו־28.5% מבעלי השליטה הקודמים - יעקב שחר וישראל קז. דלק שילמה בגין כל הרכישות הללו כ־1.8 מיליארד שקל והגיעה לאחזקה של 61.5% בהפניקס. ההלוואות ששימשו את דלק לרכישת השליטה נפרעו במלואן והתמורה בעסקת מכירה צפויה להניב תזרים שייכנס ישירות לקופת דלק. בדצמבר 2006 כחלק מהנפקה פרטית שבה הזרימו המוסדיים לפניקס 374 מיליון שקל דוללו אחזקותיה של דלק לכ־55%.

מסקנות ועדת הריכוזיות שפורסמו סופית בפברואר השנה קובעות, כי בעל הון המחזיק בפעילות ריאלית משמעותית וגם בפעילות פיננסית משמעותית ייאלץ לבחור באחת מהפעילויות. תאגיד פיננסי הוגדר כמי שמנהל נכסים של יותר מ־40 מיליארד שקל וגוף ריאלי הוגדר כגוף עם הכנסות או היקף אשראי של יותר מ־7.5 מיליארד שקל לגוף קיים. על פי קביעה זו בעל השליטה בחברת הפניקס אמור למכור אותה בתוך ארבע שנים.

לפידות רוצה להיות חלק מקבוצת רכישה

בדצמבר האחרון נחשף ב"כלכליסט" כי מנכ"ל הפניקס אייל לפידות מגבש קבוצת משקיעים לרכישת השליטה בחברה במתכונת של Management Buyout, שבו הנהלת החברה רוכשת את השליטה בה. באותו זמן ההערכות היו כי יעקב שחר, בעלי חברת יבוא המכוניות והמשאיות מאיר, המחזיק ב־23% ממניות הפניקס, יצטרף אליו לרכישה, אבל נראה כי אין בכוונת שחר לבצע רכישה כזו.

לפידות נחשב למנכ"ל דומיננטי שביצע מהפך בהפניקס והוביל אותה מחברת ביטוח לא יעילה עם תוצאות חלשות ורוויות השקעות כושלות בחו"ל, לחברה רווחית ומובילה בתחומים מסוימים. הימים הרעים של הפניקס הגיעו לשיאם במשבר הפיננסי של שנת 2008. באותה תקופה ספגה הפניקס הפסדים של מאות מיליוני שקלים בשל השקעות שביצעה במוצרי סאב־פריים ובקרנות שהיו חשופות להונאה הגדולה של ברני מיידוף. הפגיעה היתה הן בכספי הציבור שניהלה החברה והן בכספי הנוסטרו.

כשנכנס לפידות לתפקידו בחברה ביוני 2009, הוא מצא אותה בשפל היסטורי, ומאז הצליח לאושש אותה. הפניקס השתפרה הן בפעילות ההשקעות והן בפעילות הביטוח. בשורה של מהלכים אסטרטגיים שביצע בתחומי ההשקעות וכוח האדם, שינה לפידות את החברה, וכיום הוא הדמות המזוהה ביותר עמה. לפידות חיזק את הקשר של הפניקס עם סוכני הביטוח, ובכך הגדיל משמעותית את היקפי המכירות של החברה. ההתמקדות במוצרי ביטוח רווחיים יותר כמו ריסק וביטוחי פרט הקטינה את התלות של החברה בשוק ההון, והובילה אותה לרווחיות גבוהה. מאז התמנה למנכ"ל החברה הרוויח לפידות כ־80 מיליון שקל.

על אף סיפור ההצלחה של לפידות, בקבוצת דלק יש המעוניינים לשמוע הצעות רכישה נוספות להפניקס לפני קבלת החלטה. ישנם גורמים בקבוצה שאינם מרוצים מהדומיננטיות הגבוהה של לפידות בחברה, ובכללה ממעורבותו בעזיבה עליה הודיע השבוע מנכ"ל אקסלנס דוד ברוך.