מי מצדיק את דמי הניהול?

יוג'ין פאמה מוכיח שאין שום טעם לשלם למנהלי השקעות

להשערת השווקים היעילים יש גם צד פרקטי, ואפשר לגזור ממנה תובנות לגבי ניהול השקעות: אם השוק מתנהל כמו שפאמה טוען שהוא מתנהל, הרי שאי אפשר לנבא לאן הוא עתיד ללכת. "אם המחירים עכשיו משקפים את כל המידע הקיים", הוא מסביר, "אז השינוי הבא במחירים צריך להיות אקראי, כי הוא אמור להתבסס על מידע חדש שייכנס למערכת. כיוון שאנחנו לא יכולים לצפות איזה מידע חדש יגיע - התנועות כולן אקראיות".

לפני שנה פירסמו פאמה ועמיתו הקבוע קנת פרנץ' מחקר מכה גלים באכסניה היוקרתית של "The Journal of Finance": השניים בדקו האם ביצועיהם של מנהלי השקעות מצטיינים הם תוצאה של כישורים (ולכן משהו שכדאי לשלם עליו) או מזל (שיכול להיעלם מחר בבוקר).

"הסתכלנו על כל קרנות הנאמנות שמנוהלות אקטיבית על ידי מנהל השקעות, כלומר כאלו שמנסות לחזות את כיוון השוק ולבחור מניות", הוא מסביר, "בחנו מדגם של 3,000 קרנות כאלו לאורך כל ההיסטוריה שלהן, וניסינו לראות באיזו מידה התוצאות שראינו שונות מתוצאות אקראיות".

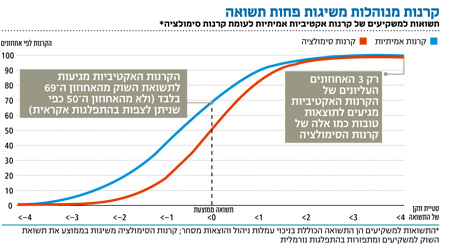

פאמה ופרנץ' השוו את ביצועי הקרנות האמיתיות לביצועים של אלפי קרנות אקטיביות מדומות, שהביצועים שלהן פוזרו אקראית בהתפלגות נורמלית. כל הקרנות המדומות נבנו כך שבממוצע הן מצליחות להשיג תשואה עודפת שמכסה את עלויות הניהול שלהן במדויק. כלומר, בממוצע, בקיזוז דמי הניהול והוצאות המסחר, הקרנות המדומות משיגות למשקיעים את תשואת השוק.

"מה שגילינו", מספר פאמה, "הוא שכאשר אתה מסתכל על התוצאות של הקרנות האמיתיות, רק 3% העליונים נראים כמו מה שהיית מקבל בתוצאות אקראיות". במילים אחרות, התשואה שמעניקות 97% מהקרנות האקטיביות למשקיעים נופלת מהביצועי הקרנות המדומות המקבילות אליהן. המשמעות: היחידים שמצדיקים את דמי הניהול שהם גובים הם עילית המנהלים, אלו שנמצאים בשלושת האחוזונים העליונים.

"מה שמקשה על אנשים להבין את התוצאות האלה", אומר פאמה, "הוא שכשמסתכלים על התוצאות של הקרנות שנמצאות בקצה העליון, רואים שבאופן היסטורי יש להן ביצועים טובים להדהים. הקרנות האלה מכות את המדדים ב־2%–6%, אלה מנהלי ההשקעות שכותבים עליהם ספרים". אבל, וכאן טמונה הפואנטה - אלו בדיוק התוצאות שהיית מצפה להן בהתפלגות אקראית, כזאת שמבוססת על מזל בלבד. "הבעיה היא שבמדגם כל כך גדול, הקרנות הטובות במיוחד יהיו כאלו על בסיס אקראי בלבד. יהיו מנהלים שמכים את המדדים, אבל זאת לא אינדיקציה לכישורים שלהם: אם אני זורק מטבע חמש פעמים אני לא מצפה לקבל עץ חמש פעמים, אבל אם אני אחזור על התרגיל הזה 10,000 פעם, אני אקבל חמישה עצים כמה וכמה פעמים".

במילים אחרות, גם אם יש בקרב המנהלים הכוכבים כאלה שאכן הגיעו לתוצאות שלהם בזכות כישורים, אין שום דרך להבדיל ביניהם ל"כאלה שנמצאים שם רק מפני שיש להם מזל". הקביעה הזאת של פאמה מתיישבת עם ממצא נוסף ומוכר - הקרנות המצליחות של השנה שעברה הן לאו דווקא אלו שיצליחו השנה. "יש ספרות ענפה שאומרת שאם אני מדרג קרנות לפי הביצועים שלהן חמש שנים אחורה", אומר פאמה, "אז העבר לא מנבא את העתיד. גם המחקר שלי תואם את התוצאות האלה: אם הביצועים בעבר הם בעיקר תוצאה של אקראיות, אז במבט קדימה אתה לא יכול לצפות שהקרנות המצליחות ימשיכו להצליח".

איך מנהלי השקעות מגיבים לממצאים שלך?

"חלקם טוענים שאתה חייב משקיעים שפועלים באופן מושכל כדי שכל העסק יעבוד והשוק יהפוך ליעיל. לדעתי הטיעון הזה נכון רק אם בניהול תיק ההשקעות יש אלמנט של כישרון, אך אם אין למנהלים כישורים הם לא הופכים את השוק ליעיל יותר. להפך, אם יש להם כישורים שליליים הם הופכים את השוק לפחות יעיל. אני לא טוען שאין משקיעים שיודעים מה הם עושים. כל מה שאני טוען הוא שמשקיע אינדיבידואלי ששם את כספו בקרנות, או בכל מוצר השקעה סחיר אחר, אינו צריך לצפות לשום דבר מעבר לתוצאות אקראיות".

ואחד על אחד, האם מנהלי ההשקעות טוענים שדווקא להם יש כישורים?

"כמובן. כל מנהל אקטיבי אומר שלו יש כישורים. מה עוד הוא יכול לומר?"

פאמה חושב שהשלכות המחקר שלו ברורות: "עדיף לקנות קרן שמנוהלת באופן פסיבי. בארצות הברית קרנות בניהול אקטיבי גובות כ־1% דמי ניהול, ולזה נוספות עלויות המסחר היקרות. לעומתן, עלות הניהול של קרן פסיבית זולה היא משהו כמו 0.1% בשנה".

זו לא המלצה חדשה. כבר הרבה זמן מדברים על כך שאי אפשר להכות את השוק, והנה, אנחנו עדיין משלמים דמי ניהול גבוהים.

"זה תמיד הפתיע אותי שדמי הניהול הם כה גבוהים, כי כבר 50 שנה יש עדויות שניהול אקטיבי לא מוסיף דבר. באופן בסיסי הקרנות האלה פשוט מבזבזות את ה־1% שהן מקבלות, זה די מפתיע שהשיעור הזה לא ירד".

איך אתה מסביר את זה?

"אני לא מסביר את זה. יש דברים שאני לא יכול להסביר", פאמה צוחק. "מה שזה אומר לנו הוא שאנשים שחושבים מסיבה כלשהי שניהול אקטיבי עובד מוכנים לשלם עליו. אני התחלתי להשמיע את הטענות שלי לפני 50 שנה, ובתקופה הזאת עברנו מעולם שבו 100% מהקרנות מנוהלות אקטיבית לעולם שבו רק 80% מהקרנות הן כאלו.

המשמעות היא ש־80% מהאנשים עדיין לא מאמינים לי".

נושא דמי הניהול נמצא גם במרכז סדר היום הכלכלי בישראל בחודשים האחרונים. אחד הטיעונים שנשמעו מכיוון משרד האוצר הוא שהדרך להפחתת דמי הניהול היא באמצעות תחרות, אלא שבפועל רק כ־1% מהחוסכים עוברים בין אפיקי החיסכון מדי שנה, מה שקצת מקשה על התחרות. פאמה לא מופתע. "1% הוא תוצאה מוכרת", הוא אומר, "ברגע שאנשים בוחרים במשהו הם נשארים איתו. הם זזים לעתים נדירות בלבד".

אז איך בכל זאת אפשר להוריד את דמי הניהול? על פי פאמה התשובה היא פשוט לחנך את קהל החוסכים ולהביא לתשומת לבם את הראיות שמניבים המחקרים בתחום. כשהוא נשאל על התערבות ממשלתית וקביעת תיקרה לדמי הניהול, פאמה מתחלחל. "זה הדבר האחרון שהייתי ממליץ. אם אנשים רוצים לבזבז את הכסף שלהם, הם צריכים להיות חופשיים לעשות את זה".

גם אם זה אומר שהם ייצאו לפנסיה עניים יותר?

"יש הרבה סיבות שבגללן אנשים ייצאו לפנסיה עשירים או עניים יותר", פאמה שוב צוחק. "אני חושב שצריך לחיות עם זה אם אתה רוצה שהשווקים יעבדו".