התשואה לפנסיה רזה, דמי הניהול דווקא שמנים

גופי החיסכון הפנסיוני גובים סכומי עתק על ניהול כספי הציבור, אך לא מצליחים להניב תוצאות מרשימות מדי. בדיקת "כלכליסט" מגלה כי רוב הגופים הגדולים בתחום לא מצליחים להניב תשואה גבוהה יותר מזו שרשמה השקעה פסיבית בשווקים בחמש השנים האחרונות. עם תוצאות כאלה, מדוע לשלם דמי ניהול גבוהים?

כמעט אין שכיר בישראל שלא חווה את המפגש המבלבל עם סוכן הביטוח שלו, המציע לו לאחר קבלתו לעבודה לבחור בין שלל מוצרים פנסיוניים מתחרים. המורכבות של המוצר, על שלל היבטיו השונים, הופכת את בחירת נתיב החיסכון למשימה קשה ומייגעת. אלא שסוכן הביטוח מנסה לפשט את העניינים לרוב. הוא עושה זאת כשהוא מציג את התשואות שהשיגו קופות הגמל או קרנות הפנסיה או ביטוחי המנהלים המתחרים. באופן אינטואיטיבי הנטייה של המאזין, לדבריו, היא לבחור בגוף החיסכון שהשיג את התשואה הגבוהה ביותר — בתקופה שאותה בחר הסוכן להציג כמובן.

לרוב החוסכים בישראל ייראה טריוויאלי להעדיף לשלם דמי ניהול של מאות ואלפי שקלים בשנה לגוף, שיהפוך את הכסף שלהם לכמה שיותר כסף בעתיד שלאחר הפרישה. הפקדת כספים בידי מנהל השקעות שישיג תשואות גדולות גורמת לחוסך לחשוב שהמחיר שאותו משלמים בגין השירות מצדיק את עצמו. אלא שבדיקה פשוטה שערך "כלכליסט" מצביעה על כך שרוב רובם של מנהלי ההשקעות בישראל אינם מצליחים להכות את השוק. המסקנה הזו מולידה תהייה פשוטה: מדוע בכלל מגיע למנהלי אותם גופים לנגוס בנתח כה משמעותי מכספי החיסכון שלנו באמצעות דמי ניהול.

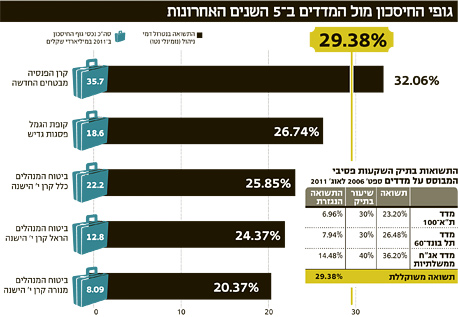

"כלכליסט" בנה תיק השקעות "טיפש", המבוסס על חלוקת תמהיל ההשקעות השגורה של הגופים הפנסיוניים בישראל. תמהיל זה מורכב מן הפילוח הבא: 30% מהתיק מושקע במדד ת"א־100, 30% נוספים במדד תל בונד־60, ואילו 40% הנותרים מושקעים במדד אג"ח ממשלתיות. פרק הזמן שנבדק הוא חמש השנים האחרונות, בין ספטמבר 2006 ועד סוף אוגוסט 2011. בתקופה זו התשואה שאותה השיג תיק השקעות זה עמדה על 29.38%. השלב הבא בבדיקה היה עריכת השוואה בין התשואה הזו לתשואות שאותן השיגו באותו פרק זמן כמה גופי פנסיה בולטים, וזאת אחרי ניכוי דמי ניהול. הממצאים מעוררים שאלות ודאגות.

מהנתונים עולה כי בין חמשת גופי החיסכון הגדולים הללו, רק אחד בלבד הצליח להניב לחוסכים תשואה אשר שברה את הרף הממוצע של תיק ההשקעות: קרן הפנסיה מבטחים החדשה, עם תשואה של 32.06%. ארבעת הגופי החיסכון האחרים — התקשו להתעלות בתשואותיהם על תוצאות השוק.

ביטוח המנהלים של מנורה (קרן י' הישנה) ייצר למבוטחיו באותה עת תשואה מצטברת של 20.37% לאחר ניכוי דמי ניהול. מדובר בפער אדיר של 9% בהשוואה לתשואה המשוקללת במדדים המרכיבים את תיק ההשקעות. אך מנורה לא לבד. ביטוח המנהלים של כלל (קרן י' הישנה) הציג תשואה נטו של 25.85%, ואילו זה של הראל (קרן י' הישנה) רשם תשואה של 24.37% בלבד בחמש שנים. קופת הגמל הגדולה בענף, גדיש של פסגות, ייצרה לחוסכים באמצעותה תשואה נטו של 26.74%.

תשואה אינה הכל?

השאלה העולה מהבדיקה הפשוטה הזו, היא על מה בדיוק משלמים החוסכים דמי ניהול לגופים הללו אם לא כדי שיניבו תשואה עודפת על מדדי השוק.

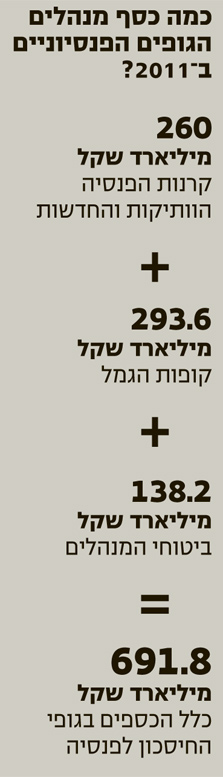

בזמן שהלקוחות הלכו שבי אחר טבלאות תשואות מרשימות שהוצגו להם על ידי סוכן ביטוח (שבחר שלא במקרה פרקי זמן מסוימים לבדיקת התשואה), הגופים שמנהלים את הפנסיה שלנו עשו הון. בתי ההשקעות וחברות הביטוח גייסו סכומי עתק לקופות הגמל ולקרנות הפנסיה שלהן כאשר הלקוחות, ובעיקר הקטנים והלא מודעים שבהם, הסכימו בעל כורחם לוותר על חלק מהותי מהפנסיה שלהם — לפעמים אפילו עד שליש ממנה — עבור דמי ניהול מופלגים. הלקוחות פותו לרוב בדרכים עקלקלות על ידי מכונות השיווק של בתי השקעות, שהקימו חדשות לבקרים קופות גמל חדשות עם סכומי כסף קטנים מאוד, שעל בסיסם ייצרו תשואות עודפות. הרי הרבה יותר קל להכות את השוק ולייצר עיוותים בתשואה עם סכומים קטנטנים שגדלים באמצעות גיוסים. כך הצליחו גופים אלה לגייס מיליארדי שקלים. לאחר שנים בודדות חזרו אותן קופות להשיג תשואות בינוניות ומטה כשהלקוח כבר הספיק לשכוח היכן שוכב החיסכון. אם לא די בכך, הקפידו בתי ההשקעות לתחזק כמה קופות דומות ולשווק באגרסיביות על בסיס מזדמן את הקופה הכוכבת התורנית.

"תשואות אינן חזות הכל", מתעקש בכיר לשעבר בענף החיסכון הפנסיוני. "בכל הנוגע לאדם שמנהל עבורך את הכסף, בין אם מדובר בתיק מנוהל, בקרן נאמנות או בקופת גמל - אתה צריך לשאול את עצמך האם יכולת ניהול הכסף של אותו אדם מצדיקה שכר טרחה. עם זאת לדעתי, השירותים שבית השקעות מספק לא מסתכמים בניהול כסף. אדם אשר שם כסף אצל מנהל תיקים עובר אפיון צרכים והתאמה של התיק למאפיינים שלו. קרן נאמנות, למשל, מספקת ללקוח נגישות להשקעות שלבד ספק אם היתה לו דרך להגיע אליהן".

אותו בכיר לשעבר בענף החיסכון מסביר כי "כשאדם בוחר קופת גמל, יושב מולו איש מקצוע שמספק לו שירות ומערך שירותים שלם של דיווחים למס הכנסה. זאת לצד דיווחים רבעוניים לתיבת הדואר ומענה טלפוני. לדעתי כל זה מצדיק תשלום של שכר טרחה".

לדבריו, "אדם שינהל לבד את כספו, וזו הרי האלטרנטיבה, ספק אם יוכל להכות את המדדים. הרבה יותר הגיוני שהוא יעשה שטויות וייפול למלכודות כמו פאניקה ופחד. במצב כזה לא יהיה אף אחד בצד השני שיעצור אותו, ואז התשואה תהיה גרועה פי כמה מהמדד. אם לא די בכך, גם השקעה באמצעות מדדים עולה כסף. צריך מישהו שיבחר באילו מדדים להשקיע ולבצע שינוי על בסיס מצב השוק".

לא כולם יודעים

בכיר אחר לשעבר בתעשייה בכל זאת תוקף - לא את עצם התשלום עבור השירות, אלא את הגובה שלו. "אין ספק שההתנהלות של הגופים שרכשו את קופות הגמל מהבנקים בעקבות רפורמת בכר היא בעייתית", הוא אומר. "מה שאותם גופים עשו היה להעלות את דמי הניהול ללקוחות למקסימום המותר בחוק. המודל שלהם היה זהה לזה שערכה יו"ר תנובה לשעבר זהבית כהן עם הקוטג'. בנו על זה שהאדם הקטן לא יוותר על רכישתו בגלל תוספת של שקל במחירו. זה בדיוק כמו אדם שמנהל עשרות אלפי שקלים בודדים בקופת גמל, שלא ממש ישנה לו אם הוא משלם 1% דמי ניהול או 2%. אותם גופים שהיו להם מאות אלפי לקוחות כאלה יצרו כך רווח אדיר, בזכות אותה אדישות של הלקוח".

לדברי אותו בכיר, "ברור לחלוטין שהעלאת דמי הניהול אחרי הרכישות מהבנקים לא גילמה רק את ההתייקרות בעלויות של הקופות, כמו שטוענים רוב הגופים. האם כשהכפילו את דמי הניהול הוכפל גם השירות? האם הוכפלה איכות המוצר? ברור שלא, ולדעתי מכאן נובעת תחושת הכעס של הצרכנים. הם מרגישים שלא הוגנים איתם. העלאת דמי הניהול נועדה לשרת צורך אחד: לממן את מחירי הרכישה של הרוכשים, ולייצר תשואה על ההשקעה בדיוק כמו שזהבית כהן רצתה לעשות בתנובה".

ומה הבעייתיות שבכך?

"יש תחרות קשה בדמי הניהול בנקודת הכניסה של הלקוח ובנקודת היציאה שלו, כשהוא מבקש לעבור למתחרים. לגבי הלקוחות הקיימים אין שום תחרות. אני לא מסכים עם הרעיון שלפיו דמי הניהול בגמל יהיו זהים לכל הלקוחות, כי ברור שאדם עם 10 שקל לא צריך לשלם דמי ניהול כמו אדם עם 100 אלף שקל. למרות זאת, אני כן חושב שאין שום סיבה ששני ללקוחות שיש להם 100 אלף שקל ישלמו דמי ניהול שונים רק כי לקוח אחד מודע ושני אינו מודע. הנחות מקבלים רק מי שמתקשרים לבקש אותם - זו פשוט שיטת מצליח".

השיטה של הפניקס

בני שיזף, מנהל תחום החיסכון ארוך הטווח בהפניקס ולשעבר ראש אגף הפנסיה בבנק הפועלים, טוען כי ישראל דווקא נחשבת לזולה בכל הנוגע דמי הניהול בפנסיה שלה. "כשהייתי בבנק ניסיתי לעניין גופים בחו"ל לפתוח קרן פנסיה בארץ. עשיתי חיפוש גם בארצות הברית, גם באנגליה וגם בשבדיה ובאירלנד, אבל אף אחד לא רצה לבוא כששמע על דמי הניהול שגובים בארץ". שיזף מסביר כי בחו"ל רוב קרנות הפנסיה הן קרנות מפעליות שבבעלות המעסיק, וכמובן מציעות דמי ניהול אטרקטיביים, אך הקרנות הפרטיות יקרות הרבה יותר.

בחברת הביטוח הפניקס, שבשליטת יצחק תשובה, כבר "עלו" מזמן על מוגבלותו של מנהל ההשקעות - גם המוכשר ביותר - להכות את השוק לאורך זמן. בהתאם לזאת, הם החלו לשווק לעולם מסלול פנסיוני אלטרנטיבי המורכב כולו מהשקעה במדדים באמצעות תעודות סל. על פניו, ועל בסיס התוצאות שהוצגו לעיל, מדובר במוצר חשוב. אלא שניתן לצפות שברגע שניהול ההשקעות מתחלף ב"מוצר טיפש" - כלומר תעודת סל העוקבת אחרי מדדי השוק באופן פסיבי - ניתן היה לצפות שדמי הניהול שלו יהיו זולים פי כמה. מנתוני משרד האוצר עולה כי קבוצת הפניקס גבתה את דמי הניהול הממוצעים היקרים ביותר מבין חברות הביטוח הגדולות בשנת 2010. הדבר נכון הן לתחום הפנסיה, הן לביטוחי המנהלים והן לקופות הגמל (דרך החברה־הבת אקסלנס).

לדברי שיזף, "אין לשיטה החדשה אח ורע בעולם מבחינת שימוש בכל המרכיבים שלה. אנחנו לא רק משקיעים במדדים אלא גם מציעים ניהול של תיק אישי, שבו כל לקוח בוחר את רמת הסיכון המתאימה לו בתיק וכן את היקף החשיפה הרצויה לחו"ל. כמו כן, רמת הסיכון יורדת אוטומטית עם הגיל של החוסך".

עם זאת שיזף מציין פרט מעניין, שלפיו "70 סנט מכל דולר בפנסיות בארצות הברית מושקע במדדים ובסוגים אחרים של השקעות פסיביות". לדבריו, "אחרי 2008 היתה תנועה מסיבית מאוד לכיוון הזה בכל העולם".

ומדוע השיטה הזו עדיין אינה מציעה דמי ניהול נמוכים יותר?

"אף שכמעט כל הכסף החדש שנכנס להפניקס נכנס לשיטת החדשה, הכסף הישן, עשרות מיליארדי שקלים, עדיין עובד בשיטה הישנה. בשל כך קשה להוזיל דמי ניהול. אני מאמין שאם כל הכסף יושקע דרך השיטה החדשה, עלות ההשקעה תהיה נמוכה יותר — בדומה לקרנות בעולם שעוקבות אחרי מדדים. מעבר לזה, שיטת הפניקס כוללת כאמור מרכיב ניהול תיק אישי שמייקרת מצד שני את העלויות".

לא רק בפנסיה

אולם טעות לחשוב כי דמי הניהול מהווים נושא בעייתי רק בתחום החיסכון לפנסיה. בעולם קרנות הנאמנות המצב אינו שונה בהרבה. מנהל השקעות בכיר לשעבר בתעשייה מודה כי בתעשיית קרנות הנאמנות דמי הניהול מעוותים. "הקרנות המנייתיות ללא ספק מגזימות מאוד בדמי הניהול, וזה תולדה של המקור שלהן בימי הבנקים העליזים. אז נקבעו דמי ניהול דרקוניים של 3% שבהם אי אפשר בשום אופן להכות את המדד", הוא אומר. "הסיבה לכך שהמחיר לא ירד היא שלא החלה תחרות בין הקרנות המנייתיות בגלל היעדר ביקוש. להבדיל, בכל קרן שמתמודדת עם תחרות, המחירים ירדו לרמות הפסד. צריך להבין, מדובר בגופים עסקיים, ומשום שהנפח של הקרנות המנייתיות מזערי ברמת מוצר, אין לו כדאיות".

לדברי מנהל ההשקעות הבכיר, "הגזרה הזו נכבשה על ידי תעודות הסל. דווקא בקרנות האג"ח - ששם לתעודות יש חיסרון - דמי הניהול נמוכים יותר, והן בהחלט מכות את המדדים". הוא מציין גם כי חייבים להביא בחשבון גם את עמלות ההפצה לבנקים. "במשחק של דמי הניהול, חברות הניהול נשארות עם מעט מאוד כי רוב הסכום הולך לבנק על הפצה".

ואיך נקבעים דמי הניהול על ידיכם בתחום החיסכון לפנסיה?

"צריך להבין שאנחנו לא גובים דמי ניהול על בסיס הצלחה או כישלון בהכאת המדד. התשלום הוא על הבחירות שאני מבצע. אני צריך להחליט על אילו מדדים לעקוב, לבצע שינוי במדדים בהתאם לנתונים מאקרו־כלכליים, להגדיל או להקטין חשיפה למט"ח וכד'. מעבר לזה, יש גם רגולציה, דיווחים, וזה עולה כסף. אני בכלל לא מבין למה הסטודנטים שמו על הכוונת את הבנקים יחד עם בתי ההשקעות. הרי הבנקים מרוויחים פי כמה, ודווקא את בתי ההשקעות צריך לשמור חזקים".