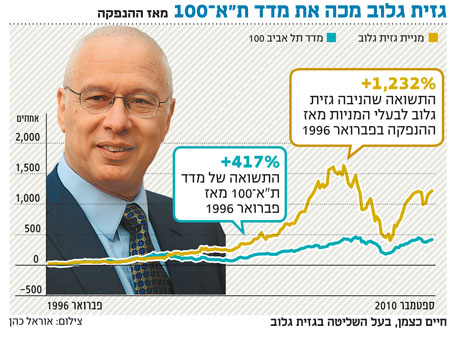

בלעדי ל"כלכליסט": חיים כצמן רוצה להנפיק גם בבורסה בלונדון

גזית גלוב מנהלת מגעים לרישום מניותיה בבורסה הראשית בלונדון או באמסטרדם. תנסה לגייס הון וחוב בהיקף של 200–300 מיליון דולר לפי שווי השוק הנוכחי בבורסה בתל אביב

חברת הנדל"ן גזית גלובבדרך ללונדון. ל"כלכליסט" נודע כי חברת הנדל"ן המניב שבשליטת חיים כצמן ודורי סגל מנהלת בשבועות האחרונים מגעים מתקדמים לרישום מניותיה בבורסה הראשית של לונדון, או לחלופין בבורסה באמסטרדם. מדובר בהליך של רישום כפול הפוך שבמהלכו תגייס החברה מזומן באמצעות הנפקת מניות ואיגרות חוב. עד כה אף חברה שנסחרת בישראל לא ביצעה מהלך של רישום כפול הפוך של מניותיה בבריטניה.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

העדיפות: לונדון

בשבועות האחרונים נפגש מנכ"ל החברה רוני סופר עם כמה בנקאי השקעות בלונדון לטובת קידום המהלך, כאשר בסיום התהליך בחרה גזית גלוב בסיטיבנק ובדויטשה בנק להוביל את ההנפקה. לפי ההערכות, גזית גלוב שנסחרת היום בישראל לפי שווי שוק של 5.5 מיליארד שקל, מתכוונת לגייס בהנפקה באירופה סכום של 200–300 מיליון דולר - כנראה לפי שווי השוק הנוכחי. עדיפותה הראשונה של החברה היא להנפיק בלונדון, בשל הגודל והמרכזיות של הבורסה בעיר, כאשר אמסטרדם הנה אופציה שנייה בלבד. יצוין כי ב־2006 ניסתה החברה לבצע הליך דומה בבורסה הראשית בלונדון, אך בסופו של דבר נסוגה לאור תנאי השוק הקשים ששררו באותה תקופה. אז בחרה גזית את סיטי וגולדמן זאקס כחתמי ההנפקה.

בגזית סבורים כי רישום כזה הכרחי להגדלת החשיפה של החברה למשקיעים באירופה. גזית גלוב מחזיקה בארבע חברות ציבוריות: אקוויטי וואן בארצות הברית, פירסט קפיטל בקנדה, סיטיקון הפינית ואטריום שנסחרת בבורסת אוסטריה. לטובת הרישום הכפול החברה תצטרך לבצע הערכת שווי לכל נכסיה בחו"ל, הליך שעשוי להימשך כמה חודשים.

כמו כן, גזית תצטרך לקבל אישור להנפקה מרשות ני"ע הישראלית מאחר שלאחר השלמת המהלך תהווה הבורסה האירופית את זירת המסחר הראשית של מניית החברה, והבורסה בתל אביב תיהפך לזירה משנית בלבד. בשל כך החברה תהיה כפופה להליכי הרגולציה באירופה.

גיוס קל יותר

ניתן להניח שהרקע למהלך הוא ההנחה של גזית שבחו"ל יהיה לה קל יותר לגייס הון בהיקף כזה, לאחר שהשוק הישראלי רווי באג"ח שלה - היקף החוב של החברה בישראל הנו כ־8 מיליארד שקל, שגויסו בהנפקות אג"ח שונות לאורך השנים.

השאלה שנותרת פתוחה היא האם המשקיעים ירצו לרכוש מניות של גזית גלוב שהנה חברת אחזקות, כאשר יש באפשרותם לרכוש במקום זאת מניות של החברות־הבנות בשווקים שבהן פועלת כל אחת מהן. בגזית סבורים גם כי עבור המשקיעים האירופים תהיה מניית גזית גלוב אטרקטיבית, ותעניק להם חשיפה לכמה שווקים ברחבי העולם, תוך פיזור הסיכון, בעיקר בתקופה רגישה כפי ששוררת היום בשוק.

אולם, יש לציין כי עובדת היותה של גזית חברת אחזקות יכולה להוות חיסרון גם בהיבט נוסף. בבורסה הראשית בלונדון נסחרות היום מעט חברות אחזקה, הנסחרות בדיסקאונט גדול יחסית.

חשיפה רחבה

קבוצת גזית גלוב היא אחת מקבוצות הנדל"ן המניב הגדולות בבורסה בתל אביב, והיא עוסקת ברכישה, פיתוח וניהול של נדל"ן בישראל, צפון אמריקה, אירופה וברזיל תוך התמקדת בנדל"ן מסחרי.

בסך הכל מנהלת גזית גלוב 650 נכסים, בהם 600 מרכזים מסחריים, 15 בתי דיור מוגן ו־15 מבני משרדים רפואיים. פעילותה של גזית גלוב בחו"ל מתבצעת באמצעות אחזקותיה בחברת ATR (כ־30%) הפועלת במרכז ובמזרח אירופה; אקוויטי וואן (49.2%) הפועלת בארצות הברית; FCR (כ־49.6%) הפועלת בקנדה; סיטיקון (47.5%) הפועלת בפינלנד, שבדיה, אסטוניה וליטא וכן באמצעות חברות נוספות שבה אחזקותיה נמוכות יותר.

מגזית גלוב נמסר כי "מעת לעת בוחנת החברה אפשרויות גיוס שונות, ובין היתר גיוס בבורסות מובילות בעולם. אם וככל שתתקבל החלטה בעניין זה, החברה תמסור את כל הדיווחים הנדרשים, בהתאם לדין".