אג"ח הים התיכון: הריקושטים מיוון יכולים להגיע לת"א

הריבית לא תעלה בקרוב, האינפלציה תחת שליטה, ותמונת המאקרו משתפרת ותומכת בשוק האג"ח הממשלתיות. אבל השפעות שליליות משוקי העולם - יוון, סין וארצות הברית - והעליות המרשימות מתחילת השנה שימשו תירוץ טוב למימושים בשבוע שחלף

היום צפוי להתפרסם מדד המחירים לצרכן של חודש ינואר 2010, וההערכה היא שהמדד יירד בשיעור של 0.4%–0.5%. מאחר שגם המדדים של פברואר ומרץ עתידים להיות שליליים, האינפלציה ברבעון הראשון אמורה להיות שלילית ולהסתכם ביותר מ־1%.

מלבד הירידה בציפיות האינפלציוניות, ישנם עוד גורמים המעכבים לפי שעה את העלאת הריבית בישראל, ובהם מדד דצמבר - שהיה נמוך משמעותית לעומת הציפיות המוקדמות - והחשש "להפריע" למהלך ההתחזקות העולמי של הדולר (שלעת עתה לא מחלחל לשוק המקומי).

רוב השחקנים המרכזיים וחזאי המאקרו כבר סימנו את שני הגורמים המאיימים על שוק איגרות החוב הממשלתיות בישראל: הציפיות להמשך העלאת הריבית המקומית, והחשש מעליית מדרגה נוספת בתשואות האג"ח לעשר שנים של ממשלת ארצות הברית - ליותר מ־4% בטווח הזמן הקצר־בינוני, ולכ־5% לקראת סוף 2010.

ההפוגה בהעלאות הריבית תימשך לפחות בחודשיים הקרובים, כשברקע נתוני מאקרו מקומיים ההולכים ומשתפרים ברציפות לצד ירידה בלחצי האינפלציה. נראה שהעלאת הריבית המקומית תיעשה בצורה הדרגתית ואטית, ממש עקב בצד אגודל.

מחסור בממשלתיות

הגירעון נמוך משמעותית מהנחות הבסיס של תקציב 2010. אם בתקציב דובר על גירעון של כ־5.5% מהתוצר, כעת מדברים על גירעון של כ־4%.

מלבד זאת, גביית המסים ממשיכה להשתפר, והצמיחה ניכרת בעוד ועוד אינדיקטורים כלכליים (לעת עתה בלא סימנים ברורים ללחצי שכר משמעותיים, למרות השיפור בנתוני התעסוקה). גם שוק הדיור הוריד הילוך, לפחות זמנית.

ההנפקות של האג"ח הממשלתיות נמוכות מהביקוש המצרפי של שחקני האג"ח למיניהם וניכר מחסור - הן באפיק השקלי והן באפיק הצמוד. תחושת המחסור מתחזקת, למרות פריחתו של שוק ההנפקות הקונצרניות, על רקע מיעוט ההנפקות בדירוגים הגבוהים (-AA ומעלה) הנתפסות בעיני המוסדיים כתחליף לאג"ח ממשלתיות.

חשש מהבועה הסינית

להבדיל אלף אלפי הבדלות, האיומים הפוטנציאליים מחו"ל על שוק האג"ח של ממשלת ישראל החריפו במידה ניכרת מתחילת השנה. החשש מהתפוצצות בועות הנדל"ן והאשראי בסין, וההשלכות האפשריות של מאמצי ממשלת סין לנטרל אותן, משפיעים לרעה על ארה"ב ואירופה ותורמים לעצבנות בשוקי הסחורות, האג"ח והמניות. גם ביוון התמונה עדיין אינה ברורה, אף ששוק האג"ח שם התאושש במידה ניכרת, ובעצם חזר להיסחר סביב מחירי הפארי שלו.

במילים אחרות, המשקיעים אינם מתמחרים תרחיש של חדלות פירעון אפשרית באג"ח שהנפיקה ממשלת יוון. כינוס 27 שרי האוצר של הקהילה האירופית בבריסל בשבוע שעבר, שנועד לתמוך במשק היווני, הסתיים בקול ענות חלושה. הבעייה היוונית משליכה עלינו בעקיפין, באמצעות נזקים פוטנציאליים שהיא עלולה להסב לבנקים מרכזיים ומסחריים באירופה ובארה"ב.

ואפרופו ארה"ב, נראה שיכולתו של הממשל להמשיך ולגייס אג"ח לעשר שנים בסכומים גבוהים וברמת התשואות הנוכחית מוטלת בספק. במקום זאת, ניכר לחץ הדוחף את ההנפקות כלפי מעלה: ההנפקה האחרונה לעשר שנים נסגרה בתשואה גבוהה ובעייתית של 3.9% בקירוב.

למעשה, קשה לראות תרחיש שבו שוקי האג"ח בארה"ב ובאירופה תומכים בשוק האג"ח הממשלתי המקומי. כל עלייה אפשרית בתשואות תשפיע לרעה גם עלינו; שוקי אג"ח תנודתיים בעולם תורמים גם הם לתנודתיות ולסיכון הגלום אצלנו.

כשהצמיחה בארה"ב תתבסס, הריבית שם תעלה (וזה לא יקרה בקרוב...), וההשפעה השלילית עלינו ברורה.

בעצם, רק תרחיש של החרפה ניכרת במשבר העולמי וחידוש ריצתם של המשקיעים למקלט הבטוח של האג"ח הממשלתיות ("Run to Safety") יזכה את שוק האג"ח המקומי ברוח גבית משוקי חו"ל. אמנם אנחנו לא אופטימיים בנוגע לכלכלות אירופה וארה"ב, אבל הסיכוי לחזרתו של "מגה־משבר" נמוכים.

ברור שהריביות בעולם אינן צפויות לעלות בקרוב, לא באירופה ולא בארה"ב, ולפיכך גם נגיד בנק ישראל סטנלי פישר אינו מתפקד בסביבה בינלאומית המחייבת אותו להדק במהירות את המדיניות המוניטרית המרחיבה.

בנק ישראל ממשיך לנקוט מדיניות מרחיבה, אבל החל באחרונה לבצע סיבוב פרסה חלקי, המתבטא בהגדלת הנפקות המק"מ שנועדו לספוג חזרה חלק מהצמיחה באמצעי התשלום במשק.

הדהירה שנעצרה

בשורה התחתונה, שוק האג"ח של ממשלת ישראל רשם ביצועים מרשימים מתחילת 2010, ואולי אפילו "טובים מדי", וברור שקצב העליות הנוכחי אינו יכול להימשך. לפיכך, מימוש השערים בשבוע שחלף נראה טבעי לחלוטין. בכך מתגשמת אחת מהנחות העבודה המרכזיות לשוק האג"ח הממשלתיות ב־2010, שלפיה התנודתיות של האפיקים הממשלתיים תעלה, ובהתאם לכך תידרש מיומנות גבוהה יותר מצד המשקיעים.

ומה בנוגע לאפיק הקונצרני? בשבוע שחלף נעצרה הדהירה של השוק לאחר עליות שערים מרשימות מתחילת השנה, וירידה רצופה במרווח התשואות לעומת האג"ח הממשלתיות בעלות אותו המח"מ. למרות ההפוגה בעליות השערים באג"ח הקונצרניות, המרווח הוסיף להצטמצם בשבוע שחלף בגלל ירידות השערים באג"ח הממשלתיות והיציבות היחסית במדדי תל בונד השונים.

בשוק הקונצרני מתרחש כעת מפגש מעורר עניין: בעוד הציבור הרחב מזרים ביקושים, המשקיעים המוסדיים וגופי החיסכון לטווח הארוך מנצלים את אותם ביקושים למימוש רווחים. כיוון שתנאי הרקע שלפיהם פועל האפיק הקונצרני המקומי חיוביים ביותר, יש לראות בירידות הנוכחיות הזדמנות השקעה אטרקטיבית, גם עבור מי שלא הספיק "להצטרף לחגיגה" וחושש שהאפיק "ברח לו".

עם זאת, יש להעדיף בחירה סלקטיבית של אג"ח קונצרניות ("Bond Picking") על פני השקעה במדדי תל בונד. כדאי לחפש "מציאות", על בסיס ניתוח כלכלי ובמסגרת תיק אג"ח בפיזור גבוה.

האקס בונד ממשיך להכות בתל בונד

עוד שבוע חיובי עבר על השוק הקונצרני המקומי, ובמיוחד על אותן אג"ח שאינן כלולות במדדי תל בונד. המשך הגיוסים בענף, הנפקות מהעת האחרונה וחדשות טובות מהחברות השונות המשיכו לתמוך בעליות השערים, כשמרווח התשואות לעומת האג"ח הממשלתיות ממשיך להצטמצם בחדות. פעם נוספת הוכח שהשוק המקומי מתנהג בניגוד למגמה המאפיינת את שוקי החוב שמעבר לים.

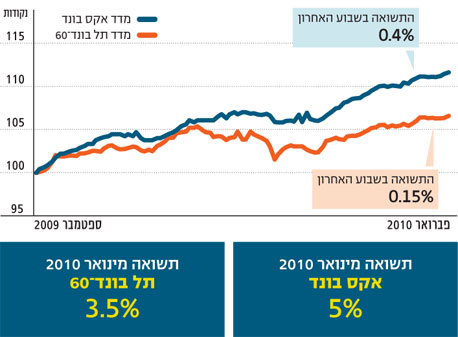

מדד אקס בונד של "כלכליסט" ומנורה מבטחים מאפשר למשקיע לעקוב אחר אג"ח איכותיות - מדורגות ולא מדורגות כאחד (האג"ח המדורגות מהוות כ־60% מהמדד) - שאינן כלולות במדדי תל בונד הצמודים. מתברר שגם בשבוע שחלף היכה מדד אקס בונד את מדדי תל בונד, והמשיך במגמה הנמשכת כמה חודשים. אם מדד תל בונד־60 עלה בשבוע האחרון ב־0.15%, הרי שמדד אקס בונד הוסיף לערכו 0.4%.

האווירה החיובית הנושבת בשוק הקונצרני מתחילת 2010 מתבטאת היטב בתשואות: מדד תל בונד־60 עלה באותה עת בכ־3.5%, בשעה שהאקס בונד עלה בכמעט 5%. בקרב האג"ח הכלולות במדד אקס בונד צפינו השבוע באירועים מעניינים. פרט לעליות שערים, המשכנו לראות כיצד החדשות הטובות משפיעות באופן גורף על כלל השוק.

למשל, האג"ח של חברת אלבר הכלולה באקס בונד מתקדמת לקראת הנפקת חוב חדש מגובה בביטחונות. באחרונה העלתה חברת מידרוג את אופק הדירוג של אלבר, והדגישה את השיפור המשמעותי ביחסי האיתנות הפיננסית של החברה. בעינינו מדובר בשיפור דרמטי שהתרחש בשנה האחרונה.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

חברת הנדל"ן חנן מורהשלימה השבוע הנפקה בסכום של 38 מיליון שקל מגובה בביטחונות. ההנפקה חיזקה את מאזן החברה ומאפשרת את המשך התפתחותה. תאת טכנולוגיות דיווחה על חוזה משמעותי נוסף המשפר את מצבה לקראת צמיחה ב־2010. תאת טכנולוגיות היא חברה שבשליטת ישאל, ולהערכתנו מצבה של ישאל ממשיך להשתפר עקב החברות שבשליטתה והניהול האיכותי שלה.

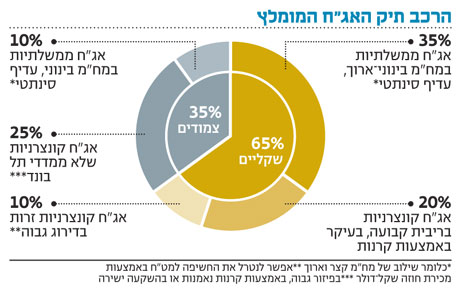

ומה בנוגע לשבוע הבא? הציבור הרחב אמנם ממשיך להזרים כספים לאפיק הקונצרני, אולם רובם מגיעים למדדי תל בונד עצמם, בעיקר מסיבות של דירוג וסחירות גבוהים. רמת המחירים של מדדי תל בונד קרובה למיצוי, ולפיכך פוטנציאל הרווח בהם נמוך משמעותית לעומת האג"ח שבמדד אקס בונד.

מסקנה זו מתחדדת בעיקר כשבוחנים את המגמות משוקי החוב העולמיים. להערכתנו, יש לבחון ולבחור באופן סלקטיבי את האג"ח להשקעה, ולבצע את הרכישות ב"מנות" כדי להימנע מתזמון שגוי ברכישת פוזיציה. ואולם בשורה התחתונה, חידוש הצמיחה במשק והריבית הריאלית השלילית ממשיכים לתמוך בשוק האג"ח הקונצרניות. אלא שכדי להמשיך ולהרוויח בו, כדאי להתרחק ממדדי תל בונד הצמודים.