חמשת הפרטים הקטנים שיקבעו את עתיד המודל הצ'יליאני

בימים אלה שוקדת הוועדה שהקים המפקח על הביטוח על יישום מודל חיסכון פנסיוני שלפיו רמת הסיכון יורדת ככל שגיל החוסך עולה. העקרונות המתגבשים יוצרים כמה התנגשויות שפתרונן עשוי לייצר מהפכה בשוק המקומי

ועדה שהקים המפקח על הביטוח ידין ענתבי שוקדת בימים אלה על ניסוח העקרונות שיכתיבו את אופן יישום המודל הצ'יליאני בקרב הגופים המוסדיים המנהלים את החיסכון הפנסיוני שלנו.

העיקרון הבסיסי של המודל הצ'יליאני הוא הורדת תמהיל הסיכון בתיקי החוסכים ככל שגילם עולה, עד לרמה של סיכון אפסי בתיקי הפנסיונרים.

חלק מהעקרונות שמפתחת הוועדה, שבראשה עומד פרופ' יוג'ין קנדל, כבר דלפו לציבור, ועולה מהם שורה של בעיות בסיסיות, המצביעות על כך שעקרונות אלו עשויים להפוך את שוק ההון על פיו.

יוג'ין קנדל. הוועדה מנסחת את העקרונות צילום: סיון פרג'

יוג'ין קנדל. הוועדה מנסחת את העקרונות צילום: סיון פרג'

אחד העקרונות הבסיסיים של המודל הוא שכאשר חוסך מגיע לגיל שבו עליו לעבור לאפיק השקעה סולידי יותר, כדי להוריד את תמהיל הסיכון בתיק החיסכון שלו, מוכרים חלק מהנכסים ה"מסוכנים" יותר לתיקים של החוסכים הצעירים יותר.

הבעיה העולה ממהלך כזה היא העיתוי האקראי שבו מבוצעת העברת הנכסים. כדי להעביר את הנכס "המסוכן" לחוסך צעיר יותר יש לעשות זאת לפי שוויו ההוגן של הנכס בעת העברתו.

אם הנכס, אג"ח קונצרניות לדוגמה, מועבר בעת ששוויו ההוגן נמוך במיוחד, יוצא שהחוסך המבוגר נפגע מכך שנאלץ למכור את האג"ח בעיתוי גרוע.

נוסף על כך, באחת מחברות הביטוח הגדולות בענף, שיכולה לשמש תמונת ראי לאחרות, נכון להיום כ־62% מהכספים הצבורים בגמל שוכבים בתיקים של אוכלוסייה בגיל הגבוה מ־55, ובקופות פנסיה ותיקות יכול שיעור הצבירה להגיע אפילו ל־75% בקרב אוכלוסייה בוגרת.

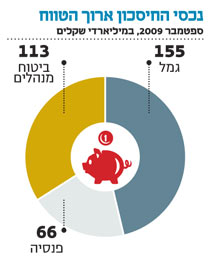

כ־200 מיליארד שקל נמצאים בקופות הגמל.

רוב כספי החוסכים, מצעיר ועד מבוגר, שוכבים כיום במסלול כללי, שהוא יחסית מוטה מניות.

משמעות יישום המודל היא מכירה לשוק של כמות אדירה של מניות, הנחשבות לנכסים מסוכנים, לצד רכישה ענקית של אג"ח ממשלתיות - מהלך שיטלטל את שוק ההון.

ניגוד עניינים

בהסדרי אג"ח מתעוררים ניגודי עניינים. חדשות לבקרים אנו עדים למלחמות שמקיימים הגופים המוסדיים נגד החברות שגייסו מהם כספים שאותם הן מתקשות כעת להחזיר.

פתרונות יצירתיים דוגמת המרת החוב במניות עולים כדבר שבשגרה. אך כיצד ינוהל בעתיד הסדר חוב, כאשר כל קבוצת גיל היא בעלת מאפייני סיכון שונים לחלוטין? האם, למשל, עבור תיק של חוסכים בני 65 ומעלה אפשר בכלל לדרוש פיצוי מנייתי? ואם לא, אז באיזה אופן ניתן יהיה לפצות את אותם חוסכים על אי־עמידה בהתחייבות?

מה עם נדל"ן?

הנדל"ן המניב - מסוכן או סולידי? הוועדה שמגבשת את יישום המודל מובילה קו שלפיו ככל שהחוסך מבוגר יותר, תיק החיסכון שלו צריך לכלול בעיקר נכסים סחירים, להבדיל מנכסים כמו נדל"ן, שלא תמיד קל "להיפטר" מהם בעת הצורך. כך יוצא שעבור חוסך שיגיע לגיל מסוים תידרש החברה המנהלת את חסכונותיו למכור בניין משרדים במרכז תל אביב, שמניב תזרים הכנסות יציב ובטוח, והכל בגלל הגדרות טכניות.

כמו כן, ברגע שהחוסך המבוגר נדרש למכור את חלקו בנכס הנדל"ן, הדבר עלול לגרור הורדת מחירי הנכס כלפי מטה.

ובכלל, אין סיבה שחוסך צעיר מאוד ירצה לחלוק נכס נדל"ן מניב עם חוסך המתקרב לגיל 55, מתוך ידיעה שהוא לא שותף אמיתי אלא "לחוץ מימוש" בעת הגיעו לגיל שבו עליו להגדיל את ההשקעות הסחירות שלו.

המהפכה של תיקון 3

כלל ידוע בניהול השקעות הוא שככל שתקופת ההשקעה מתארכת הצורך במרכיב סיכון בתיק החיסכון נהפך למהותי יותר.

ברור כי חוסך בגיל 25 לא יחשוש לתמהיל גבוה של מניות, שעשויות אולי להיות תנודתיות יותר מנכס השקעה אחר, אך כיוון שאינו זקוק לכסף אלא בטווח הרחוק, מדובר באפיק השקעה שיניב לו תשואה גבוהה יותר לאורך זמן.

תיקון 3 מנע מחוסכים את האפשרות למשוך את כספי החיסכון שלהם בגיל פרישה בסכום חד־פעמי, וכפה תשלום קצבה מינימלית בגיל פרישה.

ברור כי תקופת ההשקעה של החוסכים המבוגרים התארכה, ולכן גדל גם הצורך לכלול מרכיב של סיכון ופיזור בתיקי החיסכון שלהם גם בגיל מבוגר, בייחוד לצד הגידול בתוחלת החיים.

האינטרסים של המדינה

אחד העקרונות המרכזיים שגיבשה הוועדה הוא שבתיקי חוסכים שהגיעו לגיל פרישה תהיה דרישה למרכיב משמעותי מאוד של אג"ח ממשלתיות. עיקרון זה עלול לעורר ביקורת שלפיה המדינה מבטיחה בכך מימון קשיח לתקציבה המנופח מצד ציבור הפנסיונרים. הביקוש הקשיח עלול ליצור מחיר לא ריאלי לאג"ח הממשלתיות שיתנתק ממחירי ביקוש והיצע אמיתיים, דבר היוצר ניגוד עניינים מובנה.

אמנם הוועדה תאפשר רכישת אג"ח ממשלתיות של מדינות זרות שדירוגן אינו נמוך מדירוג מדינת ישראל, אבל יש לזכור כי הריביות בארץ לעולם גבוהות מאלו שמציעות הריביות של האג"ח הזרות.

עיקרי המודל הצי'ליאני:

1. הגופים המוסדיים יחויבו ליצור 7-5 מסלולי השקעה ייעודיים לפי קבוצות גיל

2. המסלולים יכללו שלושה מסלולי חובה:

• מסלול לבני 55–60

• מסלול לבני 60 עד גיל פרישה

• מסלול לפנסיונרים

• עוד 4-2 מסלולים לחוסכים מתחת לגיל 55

3. שלושת מסלולי החובה יתאפיינו ברמת סיכון נמוכה עם דרישה לאחזקה של כמות מינימלית של אג"ח ממשלתיות הנחשבות בעלות סיכון נמוך

4. המסלולים יהוו מסלולי ברירת מחדל, ולצדם יוכלו הגופים המוסדיים להקים מסלולי השקעה מתמחים, דוגמת מסלול מוטה מניות או אג"ח. אם החוסך לא יביע רצון להיכלל במסלול מתמחה מסוים, הוא ישתייך אוטומטית למסלול המתאים לו לפי קבוצת הגיל

5. לפנסיונרים לא תהיה אופציית בחירה, והם ישתייכו למסלול המתאים להם

6. יישום המודל יתבצע בהדרגה בשנים הקרובות