ניתוח כלכליסט

ביתן מוותר על נכס חיוני בדרך למאבק משפטי

כוונת נחום ביתן למכור 30 חנויות ברשת יינות ביתן שקולה לוויתור על כרבע ממחזור החברה. נדמה כי ההבנות למכירת סניפים רווחיים הן חלק מהיערכות למאבק משפטי, בנסיון למנוע את המכירה להפניקס שמוביל יו”ר הרשת שלמה רודב

נחום ביתן מרכז מאמץ לקראת המועד האחרון להצגת חלופה לעסקה למכירת יינות ביתן לקבוצת משקיעים בראשות הפניקס. ההערכות הן כי אם לא יקבל את אישור הבנקים לסגירת חובותיו ושחרור החברה מהשעבודים שנרשמו לזכותם, ישמשו ההבנות למכירת חנויות כהיערכות למאבק משפטי, בנסיון למנוע את המכירה לפניקס, שאושרה לפני כשבועיים בדירקטוריון החברה על ידי יו”ר קבוצת ביתן שלמה רודב.

- פרשמרקט רוכשת מיינות ביתן 10 סניפים ב-210 מיליון שקל

- נחתם: יגאל דמרי וקרן שקד יזרימו 150 מיליון שקל ליינות ביתן תמורת 30% מהאחזקה

- נחום ביתן מחפש מוצא מהפניקס: במו"מ עם יגאל דמרי

במעבר לערכאות משפטיות, יוכלו ההבנות אליהן הגיע עם הקמעונאים שמבקשים לקנות ממנו סניפים ומזכר ההבנות להלוואה מיגאל דמרי וקרן שקד, לשמש את ביתן כראיה לכך שיש בידיו הצעה חלופית בת קיימא לזו גיבש רודב עם הפניקס. במקרה כזה, יידרש בית המשפט להכריע בין הגנה על בעל השליטה לבין הגנה על כלל בעלי העניין בחברה.

חרב הפיפיות של יינות ביתן

חרב הפיפיות של יינות ביתן

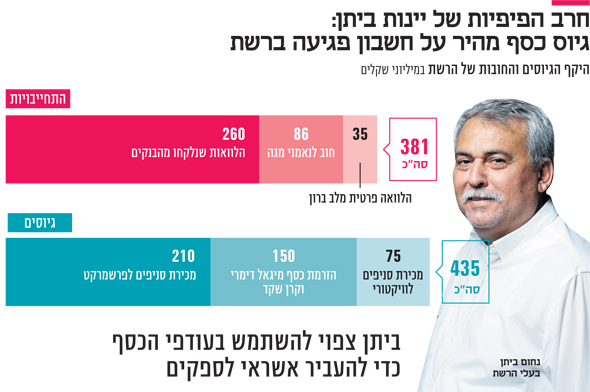

ביתן, שחתם בימים האחרונים על הסכמים למכירת 16 חנויות תמורת 350 מיליון שקל, החל את המהלך לגיוס הון בסוף השבוע החולף, עם חתימה על מזכר הבנות להלוואה להמרה בגובה 150 מיליון שקל מיגאל דמרי ומקרן שקד. ביתן פועל למכירת סניפים נוספים ליוחננוף, מחסני השוק וגורמים פרטיים. כרגע יש לביתן כ־285 מיליון שקל “על הנייר”, איתם יוכל לפרוע את התחייבויותיו לבנקים ולנאמני מגה ואת חובו ללב ברון, שהלווה לו לפני כשנתיים 35 מיליון שקל לשם תשלום משכורות.

ברקע הדברים, חובות מהלוואות שנטל ביתן מהבנקים לרכישת כמעט חינם ב־2013 תמורת 350 מיליון שקל ורשת מגה ב־2016. יינות ביתן, שמונה 150 סניפים, חייבת 250 מיליון שקל לבנק הפועלים ולבנק מזרחי טפחות ו־86 מיליון שקל לנאמני מגה. בנוסף, חייבת החברה כ־800 מיליון שקל לספקים.

החסרונות ממכירת הסניפים המהירה

החסרונות ממכירת הסניפים המהירה אתמול בשעות אחר הצהריים, נפגש ביתן עם בעלי רשתות נוספות ובהן מחסני השוק, שוק העיר וזול ובגדול. זאת מתוך כוונה להגיע להבנות למכירת עוד כ־15 חנויות בתמורה לכ־100 מיליון שקל. השלמת עסקאות אלו, תוכל לאפשר לביתן לכסות את חובותיו, גם מבלי לממש את מזכר ההבנות שעליו חתם עם דמרי וקרן שקד. אם היה נוקט בצעד זה בטרם מינה את רודב כיו”ר והעניק לבנקים אופציות בחברה שייסד, היה יכול ביתן לממש את המהלך בקלות יחסית. כעת, כשעל הפרק יש אלטרנטיבה של הזרמת הון, תוך שמירה על היקפי הפעילות - המהלך של מכירת עשרות סניפים נהפך למורכב יותר. שכן כנגד אפשרות זו, עומדת הצעת קבוצת המשקיעים בראשות הפניקס.

מתכווץ ומפטר

ביתן מבקש לגייס ברצף העסקאות למכירת סניפים 350 מיליון שקל. אלה 30 סניפים טובים, שמחזור המכירות שלהם עשוי להסתכם בכ־1 מיליארד שקל בשנה. מכירות קבוצת ביתן שהסתכמו במחצית הראשונה של 2020 ב־1.9 מיליארד שקל, משקפות קצב מכירות שנתי של כ־3.8 מיליארד שקל. כך, מכירת הסניפים תהיה בעצם ויתור על כרבע ממחזור החברה. לצעד זה יש השלכות שליליות, הן בשל הצורך לפרוע את האשראי. מכירת הסניפים, מובילה את רוכשי אותן חנויות לדרוש מהספקים לשפר את תנאי הסחר שלהם על רקע הגדלת היקפי הקניות מהם, וכפועל יוצא, ביתן מאבד כוח קניה ואינו יכול לשפר תנאי סחר.

כמו כן מכירה של כ־30 סניפים, תהיה כרוכה בפיטורי כ־800 עובדים. במסגרת תוכנית ההתייעלות, נפרדה החברה בשנה החולפת מכ־2,800 עובדים הן בעקבות מכירת סניפים והן בשל מהלכי צמצום והתייעלות והיא מעסיקה כ־4,400 עובדים. מלבד ההוצאה המיידית על פיטורי עובדים, הוועד, הזוכה לגיבוי ההסתדרות, עלול להתנגד למהלך פיטורים אגרסיבי והדבר יכול להקשות על ביתן לממש את תוכניתו.למעשה, בחלופה שגיבש, ביתן פורע חובות, אך עלול להעמיק את ההפסדים עימם מתמודדת החברה. כפי שנחשף ב”כלכליסט”, במחצית הראשונה של 2020, שהיתה שנת השיא של שוק קמעונאות המזון בהיקפי המכירה והרווח בשל משבר הקורונה רשמה יינות ביתן הפסד תפעולי של 20 מיליון שקל, על מכירות שהסתכמו ב־1.9 מיליארד שקל.

את 2019 סיימה ביתן עם הפסד תפעולי של 140 מיליון שקל, על מכירות בגובה כ־4.2 מיליארד שקל. יש כאן כמעט שילוש של ההפסד התפעולי, שב־2018 עמד על 55 מיליון שקל, עם מכירות בגובה 4.7 מיליארד שקל. כך, מתחילת 2018 רשמה הרשת הפסד תפעולי של כ־215 מיליון שקל. אמנם, בעקבות תהליך ההבראה שבו החלה, החברה מציגה EBITDA (רווח לפני מיסים, פחת והפחתות) חיובי, אולם עדיין לא עברה לרווח. המטה כבר עבר צמצום, ולא מאפשר קיצוץ משמעותי נוסף בכוח האדם, בעקבות התכווצות הרשת. וכך, גריעת עשרות סניפים שבהם סניפים מובילים ורווחיים והמשך הפעלת רשת שחלק מסניפיה הפסדיים, עלול להעמיק את ההפסד והשיב את ביתן לנקודת ההתחלה, של מחנק אשראי מתמשך.

הבנקים, המבקשים לצמצם סיכונים ובעיקר לסיים את הסאגה המתמשכת עם ביתן, בהחלט צפויים לראות בתשלום באמצעות התמורה ממכירת הסניפים, הזדמנות טובה ולאשר אותה. אולם צעד זה יהיה מלווה בחשש מכך שיהיו הראשונים לקחת את הכסף ולהותיר אלפי עובדים וספקים קטנים ללא הגנה, החשש גובר על רקע הערכה כי חברות ביטוחי האשראי, החשופות, על פי הערכות, לכיסוי ביטוחי בהיקף של כ־300 מיליון שקל, צפויות לראות בצמצום הרשת בעקבות מכירת הסניפים, סיכון שיוביל אותן לחתוך בשיעור חד את היקף הכיסוי הביטוחי לספקים, מה שישפיע באופן מיידי על היקפי אספקת הסחורה לחנויות ותפקוד הרשת. צעד זה, עשוי להילקח במארג שיקולי הבנקים, מתוך הבנה שבהסכמתם להחזר החוב, הם מותירים חברה שתתקשה להתקיים לאורך זמן ללא הזרמת הון ותסכן ספקים קטנים ואלפי עובדים.

המתחרים נהנים

ביתן, שלאורך שנים התנגד להנפקת החברה, כבר השלים עם הצעד ובחודשים האחרונים, פעלה החברה להכנת טיוטת תשקיף לקראת הנפקה. אולם החברה טרם סיימה את אישור דוחותיה ל־ 2020 ולכן, הנפקה, גם בהמשך לעסקה שרקם עם דמרי וקרן שקד, לא צפויה בחודשים הקרובים. עזיבתו הצפויה של רודב את החברה במקרה שהבנקים יקבלו את הצעת ביתן, תחייב את ביתן לגייס יו"ר שיהיה מסוגל לגייס את אמון הגופים המוסדיים שנדרשים להשקיע בחברה.

יו”ר יינות ביתן שלמה רודב. יכול לטרפד את מכירת הסניפים

יו”ר יינות ביתן שלמה רודב. יכול לטרפד את מכירת הסניפים

למעשה, כל הצדדים יושבים על הגדר וממתינים לראשון שיעביר את הסוגיה לזירה המשפטית. המועד האחרון שנקבע להצגת עסקה חלופית לזו של הפניקס, יחול בשבוע הבא.

נוכח התנגדות רודב לעסקאות המכירה, לא יוכל ביתן לאשר אותן בדירקטוריון, המורכב מרודב וממנו, כשלרודב זכות הכרעה במקרה של אי הסכמה בינהם. לכן ההערכות הן כי ביתן יהיה זה שיגיש לביהמ”ש בקשה לצו מניעה לעסקת הפניקס.

הנהנות הגדולות מהלחץ בו שרוי ביתן הן הרשתות המתחרות, שממשיכות לצמוח על חשבונו. ראשונה לחתום היתה פרשמרקט שבשליטת האחים שלומי ויוסי אמיר, שהגיעו עם ביתן להבנות לרכישת 10 סניפים תמורת 210 מיליון שקל. כשסיים לחתום עם האחים אמיר, סגר עם אייל רביד, מנכ"ל ומבעלי השליטה ברשת ויקטורי, על מכירת 6 חנויות תמורת 75 מיליון שקל.

למרות שהצדדים רקמו הסכמים מלאים ומפורטים, ועל רקע חוסר יכולתו של ביתן לחתום על הסכם, בשל המחלוקת עם יו"ר החברה שלמה רודב, הרוכשות דיווחו רק על כוונה לרכוש חנויות ואפילו לא על חתימה על מזכר הבנות. שתי הרשתות, רשמו זינוק חד בשנה החולפת, בזכות רכישת חנויות מביתן.

ויקטורי החלה את מסע הרכישות מביתן עם 8 חנויות שחויב למכור על ידי רשות התחרות כתנאי לאישור רכישת מגה ב־2016. מחנק האשראי אליו נקלע ביתן, הוביל אותו למכור לרביד 5 חנויות ב־2019 ו־2 חנויות בשנה שעברה. רשת פרשמרקט, רכשה מביתן 6 סניפים. הדבר סייע לה לרשום בתשעת החודשים הראשונים השנה עלייה של 36% במכירות, לצד זינוק ברווח התפעולי והנקי. מכירות פרשמרקט באותה תקופה זינקו ב־48.1% ל־1.2 מיליארד שקל לצד זינוק חד ברווח.