ניתוח כלכליסט

עולם האופנה והבורסה: עדיקה תנפיק לפי שווי זהה לשווייה של גולף

שווי של 200 מיליון שקל ושיעורי צמיחה מרשימים בתשקיף של עדיקה ממחישים את משבר קמעונאיות האופנה. האתגר הוא לשמר את המומנטום אחרי ההנפקה

חברת עדיקה, ש־75% ממניותיה מוחזקות על ידי גולף, פרסמה תשקיף מעודכן שבו נחשף לראשונה השווי שבו חברת האופנה המקוונת רוצה להנפיק את מניותיה בבורסה.

- עדיקה חושפת את נתוני ההנפקה: מכוונת לגיוס לפי שווי של 200 מיליון שקל

- אלי מיזרוח: "ידעתי שהמחיר על עדיקה לא היה גבוה"

- גולף תנסה להרוויח 400% על הנפקת רשת עדיקה

לפי התשקיף, עדיקה תנסה לגייס 57.8 מיליון שקל לפי שווי חברה של 200 מיליון שקל - זהה לשווי השוק של החברה־האם, גולף (75%). הגיוס יתבצע בשילוב של הנפקת מניות חדשות תמורת 29.9 מיליון שקל, ומכירת מניות בעלים תמורת 27.9 מיליון שקל נוספים. המכירה תתבצע על ידי עשרה בעלי מניות ונושאי משרה בעדיקה. גולף תמכור מניות בשווי של 2 מיליון שקל, והמנכ"ל דדי שוורצברג ימכור מניות בשווי של 10 מיליון שקל.

השווי בהנפקה של עדיקה הצעירה, שהוקמה רק לפני שבע שנים, זהה לשווי של בעלת השליטה בה, גולף, שנוסדה ב־1961. חמישה עשורים שמפרידים בין החברה־האם לחברה־הבת נעלמו כלא היו. המציאות עגומה הרבה יותר מבחינת גולף, מכיוון ששווי השוק שלה משקלל את אחזקותיה ב־75% ממניות עדיקה.

| |||

אלמלא רכשה גולף את השליטה בעדיקה באפריל 2015, תמורת 40 מיליון שקל, שוויה כיום היה נמוך בהרבה מזה שבו מתכוונת החברה־הבת לצאת להנפקה בבורסה. השווי של עדיקה בהנפקה גבוה פי שניים מהשווי שבו הוערכה הפעילות של עדיקה בדו"חות גולף ב־30 ביוני 2017, וגבוה פי חמישה מהשווי שלפיו רכשה גולף את השליטה בחברה האופנה המקוונת לפי כשלוש שנים. הפער בין שווי הפעילות של עדיקה בדו”חות גולף לשווי בהנפקה נובע בעיקר מכך שתוצאות הפעילות של חברת האופנה המקוונת ב־2017 עולים על התחזיות שעמדו בבסיס הערכת השווי.

תמונת מראה של חברות האופנה הגדולות

בזמן שהשווי של חברת האופנה המקוונת עלה, שווי השוק של חברות האופנה המסורתיות ירד. מאפריל 2015 ועד היום שווי השוק של פוקס ירד ב־33%, וזה של קסטרו ב־18%. עדיקה היא לא רק תמונת המראה של חברות האופנה המסורתית, אלא במידה רבה היא גם מסמלת את אחד האיומים המרכזיים שרובצים על רשתות האופנה ונוגסים בהכנסותיהן ובנתח השוק שלהן - המעבר מקנייה בחנות פיזית לרכישה באינטרנט.

התמחור של עדיקה בהנפקה משקף מכפיל של 15 על ה־EBITDA של החברה ב־2017, שצפוי להסתכם בכ־13 מיליון שקל. מדובר במכפיל גבוה משמעותית ביחס לזה שבו נסחרות רשתות אופנה אחרות בישראל. אלא שההשוואה בין עדיקה המקוונת לפוקס וקסטרו, שהן חברות אופנה שמבוססות על חנויות פיזיות, מטעה.

חנות הפופ אפ של Adika צילום: רפי דלויה

חנות הפופ אפ של Adika צילום: רפי דלויה

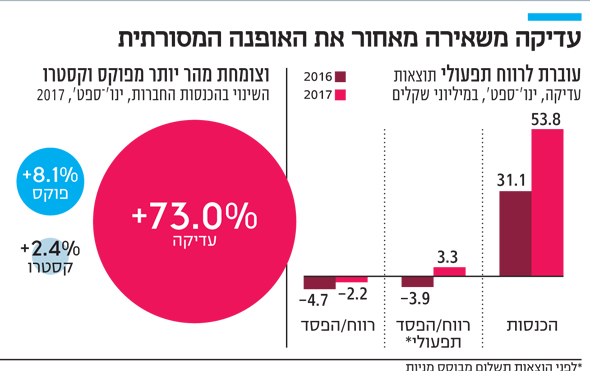

בתשעת החודשים הראשונים של 2017 עדיקה הציגה צמיחה של 73.1%, בעוד שהכנסות פוקס צמחו ב־8.1% ואלה של קסטרו עלו ב־2.4% בלבד. העובדה שלעדיקה יש כיום רק שתי חנויות ובכוונתה להרחיב זאת לשמונה עד עשר חנויות, מאפשרת לה להיות יעילה יותר ולהציג שיעורי רווחיות גבוהים יותר מהמתחרות שלה, ומבדילה אותה מיתר חברות האופנה שמניותיהן נסחרות בבורסה.

ירידות השערים במניות רשתות האופנה המסורתיות התגברו בחודשים האחרונים לנוכח החשש מכניסה אפשרית של אמזון לפעילות בישראל. מהלך שצפוי רק להעצים את התחרות מכיוון המסחר המקוון. בנוסף לכך, קמעונאיות האופנה סובלות מהוזלת מחירי הטיסות שתורמת לעלייה במספר הנוסעים לחו”ל, שמבצעים רכישות מעבר לים על חשבון החנויות המקומיות. עדות לאתגרים של ענף האופנה ניתן לראות בכך שלפני כחודש שתי רשתות אופנה, הוניגמן ויפו תל אביב, נכנסו להליך של הקפאת הליכים. המודלים המסורתיים שמבוססים על פריסת חנויות בקניונים ומרכזי הקניות מתקשים להתגבר על האיומים שמציב בפניהם עידן האינטרנט. הרשתות הוותיקות נדרשות להתאים את עצמן לעולם החדש, בין היתר באמצעות צמצום חנויות והגברת הפעילות באינטרנט.

המבחן האמיתי מגיע רק כשהחברה הופכת ציבורית

עדיקה סיימה את תשעת החודשים הראשונים של 2017 עם הפסד נקי של 2.2 מיליון שקל, לעומת הפסד של 4.7 מיליון שקל בתקופה המקבילה ב־2016. בנטרול הוצאות תשלום מבוסס מניות, עדיקה הציגה רווח תפעולי של 3.3 מיליון שקל, לעומת הפסד תפעולי של 3.9 מיליון שקל בתקופה המקבילה.

עם זאת, האתגר האמיתי של עדיקה ביום שאחרי ההנפקה יבוא לידי ביטוי ביכולת להמשיך ולהציג צמיחה מרשימה ושיעורי רווחיות גבוהים. עדיקה תוכל להצדיק את התמחור הגבוה ביחס לענף ההלבשה, רק אם תשכיל להציג ביצועים תפעוליים טובים הרבה יותר מאלה של המתחרות: פוקס, קסטרו והחברה־האם גולף. זה טוב ויפה כשהתוצאות חזקות לפני ההנפקה, אבל המבחן האמיתי מגיע רק כשהחברה נהפכת לציבורית.

מנכ”ל עדיקה דדי שוורצברג. תוצאות חזקות לפני ההנפקה