ניתוח כלכליסט

טבע מצאה תרופות גנריות עם רווח גבוה ומעט תחרות, בינתיים

פעילות התרופות הגנריות של טבע בארה"ב תלויה בשלוש תרופות: גרסה גנרית למזרק האפיפן, גרסה גנרית למשאף פרואייר של טבע עצמה והביוסימילאר טרוקסימה לתרופה ריטוקסאן; כרגע, הן מספקות לחברה עוגן, בעיקר עקב הגדלת נתח השוק בצפון אמריקה, אך ירידת המחירים והתחרות המתגברת מעיבות על העתיד; חלק שני ואחרון בסדרה

בחלק הראשון של המאמר, שפורסם ב"כלכליסט" ב־30.9.21, הצגנו את החולשה של מנועי הצמיחה של טבע בתחום תרופות המקור. חלקו השני של המאמר מתמקד בתחום התרופות הגנריות של טבע בצפון אמריקה. לשם חיזוק תחום זה רכשה טבע את אקטביס, רכישה כושלת שהושלמה באוגוסט 2016 ולא הצליחה לשפר את פעילות התרופות הגנריות של החברה.

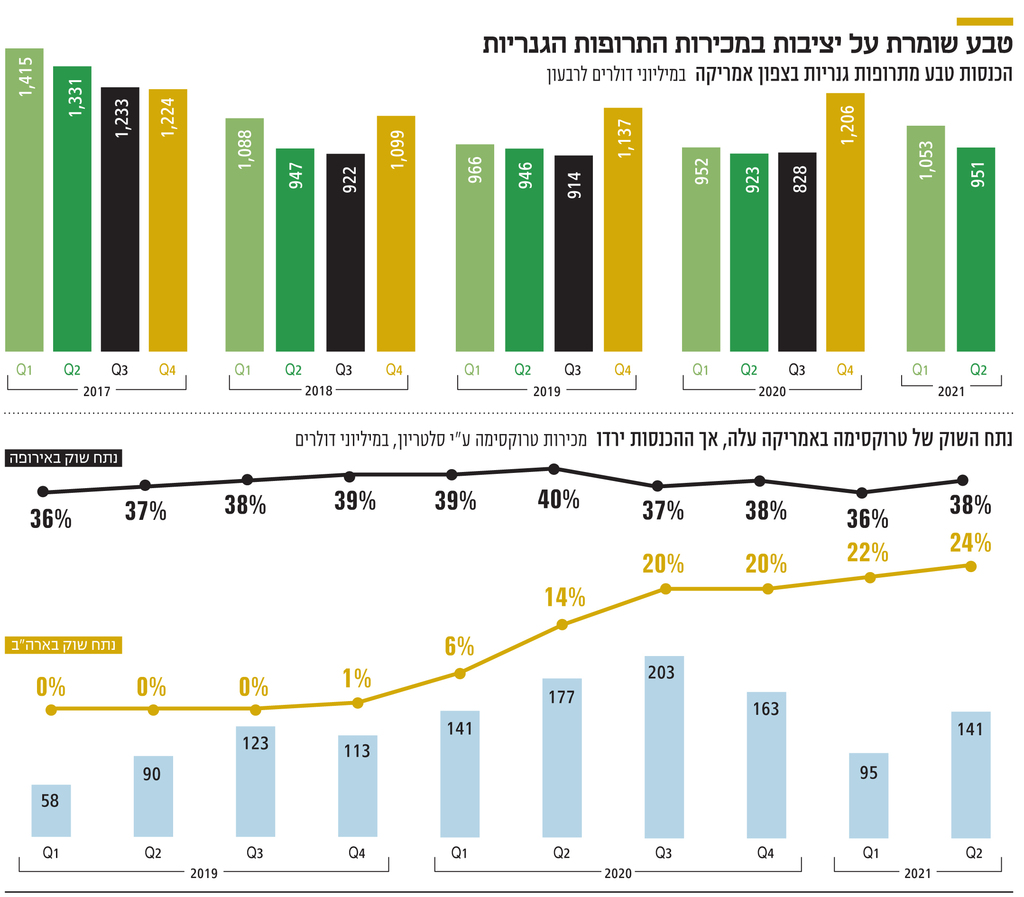

במהלך שנת 2017 והחצי הראשון של 2018 חלה ירידה חדה במכירות התרופות הגנריות של טבע בצפון אמריקה מ־1.415 מיליארד דולר ברבעון הראשון של 2017 ל־922 מיליון דולר ברבעון השלישי של 2018. הסיבות לירידה החדה הן שילוב של לחץ מחירים על התרופות הגנריות בארה"ב ותלות במכירות של תרופה גנרית בודדת, קונצרטה (לטיפול בהפרעות קשב וריכוז). ההערכות שלנו הן שמכירות הגרסה הגנרית לתרופה קונצרטה בשלהי 2016 היו כ־200 מיליון דולר ברבעון.

אך המכירות ירדו בחדות ב־2017 ו־2018, וכעת אינן מהותיות לטבע. מנגד, כעת לפעילות התרופות הגנריות של טבע בארה"ב יש תלות בשלוש תרופות אחרות: הגרסה הגנרית למזרק האפיפן, הגרסה הגנרית למשאף פרואייר (ProAir) של טבע עצמה, והביוסימילאר טרוקסימה (Truxima) לתרופה הביולוגית ריטוקסאן (Rituxan). טבע לא מפרסמת את היקף המכירות של תרופות אלו, למרות המהותיות שלדעתנו יש להן לרווחיות החברה.

החל משנת 2018, המכירות של תחום התרופות הגנריות של טבע בצפון אמריקה עמדו על כ־900 מיליון דולר ברבעון. לכך נוספו מכירות שנבעו מהשקות תרופות גנריות חדשות שבוצעו באותו רבעון, אך כמות ההשקות המשמעותיות האלו היה נמוך. ברבעון הרביעי, בגלל עונתיות, המכירות מעט גבוהות יותר.

גרסאות גנריות לטרובאדה ואטריפלה

בארה"ב, החברה הראשונה שמקבלת אישור לשיווק תרופה גנרית זוכה בבלעדיות של חצי שנה בשיווק התרופה. אך בשנים האחרונות, על פי רוב, ניתנת בלעדיות משותפת למספר חברות שהגישו באותה סביבת זמן את בקשת האישור, ובכך הרווח מהבלעדיות פוחת. למרות הירידה בכמות ההזדמנויות להשקת תרופה גנרית עם בלעדיות, בתחילת אוקטובר 2020 טבע השיקה בבלעדיות גרסאות גנריות לתרופות טרובאדה (Truvada) ואטריפלה (Atripla) למניעת HIV של גיליאד (Gilead). מכירות תרופת המקור בארה"ב בשנה הקודמת לתחרות הגנרית היו כ־2.87 מיליארד דולר ו־578 מיליון דולר (בהתאמה).

בעקבות ההשקה של טבע, ירדו מכירות שתי תרופות המקור בארה"ב מממוצע של כ־506 מיליון דולר ברבעון בשלושת הרבעונים שקדמו לתחרות ל־163 מיליון דולר ברבעון הרביעי של 2020 ו־142 מיליון דולר ברבעון הראשון של 2021. חלק מהירידה במכירות נבע מאיבוד נתח השוק לטבע וחלק מההנחות שביצעה גיליאד כדי להתמודד עם התחרות. טבע מכרה את התרופה בהנחה מתונה יחסית למחיר תרופת המקור.

להערכתנו, התרומה של שתי גרסאות גנריות אלו להכנסות של טבע ברבעון הרביעי של 2020 נעה בין 150 ל־200 מיליון דולר והתרומה להכנסות ברבעון הראשון של 2021 נעה בין 100 ל־150 מיליון דולר. שולי הרווח התפעולי של מכירות תרופות אלו גבוהים מאוד, ולכן התרומה שלהן לרווח התפעולי והנקי מהותית.מנגד, החל מהרבעון השני השנה הושקו גרסאות גנריות נוספות לתרופות אלו ע"י מתחרות נוספות, והתרומה של תרופות אלו למכירות ולרווחיות של טבע ירדה מהותית.

מידע נוסף על המכירות של הגרסה הגנרית לתרופה טרובאדה (Truvada) אנחנו מקבלים מפירוט התרופות הגנריות המהותיות שנמכרו בארה"ב בכל רבעון ‑ מידע שנמצא בדו"חות הרבעוניים המלאים של טבע. הגרסה הגנרית לטרובאדה דורגה במקום השלישי במכירות התרופות הגנריות של טבע בארה"ב בכל שנת 2020, למרות שנמכרה רק ברבעון הרביעי של השנה. ברבעון הראשון של 2021 היא דורגה במקום הראשון. ברבעון השני של 2022 היא כבר לא נכללת בין הגרסאות הגנריות המהותיות של טבע. שתי תרופות גנריות אלו מסבירות לבדן את כל העלייה במכירות התרופות הגנריות של טבע בארה"ב ברבעונים הרביעי של 2020 והראשון של 2021 יחסית לרבעונים שקדמו להם.

בניגוד לגרסאות הגנריות לתרופות טרובאדה ואטריפלה, שתרמו לרווחיות רק חודשים בודדים לאחר השקתן, טבע מנסה לפתח תרופות גנריות עם מורכבות גבוהה, אותן יתקשו חברות אחרות לפתח, וכך לבנות פורטפוליו של תרופות גנריות עם מכירות גבוהות ושולי רווח גבוהים, שנובעים מהתחרות הנמוכה לה הן חשופות (בגלל חסם הכניסה הגבוה לייצור שלהן).

לטבע שיתוף פעולה עם סלטריון (Celltrion) הדרום־קוריאנית, שבמסגרתו טבע משווקת בצפון אמריקה את גרסאות הביוסימילאר לתרופות ריטוקסאן והרספטין, שפותחו ויוצרו ע"י סלטריון, כאשר שתי החברות חולקות ברווח מהמכירות. תמורת שיתוף הפעולה שילמה טבע לסלטריון 160 מיליון דולר. הביוסימילאר לריטוקסאן המשווק בשם טרוקסימה, והביוסימילאר להרספטין הושקו בארה"ב בנובמבר 2019 ומרץ 2020 (בהתאמה).

מדו"חות חברת ראש (Roche), יצרנית ריטוקסאן והרספטין, ניתן לראות שמכירות ריטוקסאן בארה"ב ירדו מקצב של 1.12 מיליארד פרנק שוויצרי ברבעון ב־2019 ל־429 מיליון פרנק שוויצרי ברבעון השני של 2021. מכירות הרספטין בארה"ב ירדו בצורה חדה עוד יותר ‑ מממוצע של 676 מיליון פרנק שוויצרי ברבעון ב־2019 ל־157 מיליון פרנק שוויצרי ברבעון השני של 2021.

מדו"חות טבע ניתן לראות שהחל מהרבעון השני של 2020 טרוקסימה היא התרופה המובילה בהיקף המכירות בארה"ב מבין התרופות הגנריות. זאת, למעט שני הרבעונים בהם ההובלה עברה לגרסה הגנרית לתרופה טרובאדה. מהמצגת רואים שנתח השוק של הביוסימילאר Truxima בארה"ב עלה ל־25.2% ברבעון השני, במהלכו הוא עדיין הביוסימילאר היחיד המאושר לשיווק בהתוויה של טיפול בדלקת מפרקים שגרונית. מנגד, החלה תחרות בהתוויה לטיפול בסרטן (שהיא ההתוויה העיקרית).

את המידע על מכירות טרוקסימה ניתן למצוא בדו"חות סלטריון. ברבעון השני של השנה סלטריון הכירה במכירות של 141 מיליון דולר. רק חלקן בארה"ב ובקנדה, שהרווחים מהן מתחלקים עם טבע. חלק אחר הוא באירופה ובמדינות נוספות. נתח השוק של טרוקסימה באירופה היה 38%, לעומת נתח השוק של ראש, שירד ל־25%. נתח השוק של טרוקסימה בארה"ב הוא כ־24%, כאשר נתח השוק של ראש הוא כ־48%. למרות נתח השוק הגבוה יותר באירופה, עיקר המכירות במונחים כספיים הן בארה"ב, בעיקר בזכות מחירים גבוהים יותר. מכך ניתן להסיק שהמכירות של טרוקסימה בארה"ב ברבעון השני של השנה, כפי הנראה, היו כ־100 מיליון דולר. נתח השוק של טרוקימה בארה"ב זינק במהירות מאז ההשקה ברבעון השלישי של 2019 ל־20% מהשוק ברבעון השלישי של 2020. אך מאז העלייה בנתח השוק התמתנה מאוד, והוא עמד על 24% ברבעון השני של 2021 (כאמור, לפי הדו"חות של טבע נתח השוק 25.2%, הפער לא מהותי). לכן, סביר שהצמיחה הצפויה למכירות מוגבלת מאוד.

הנתון המעניין מדו"חות סלטריון עבור משקיעי טבע הוא המכירות של טרוקסימה. החברה לא מבצעת חלוקה של המכירות לפי אזורים גיאוגרפיים. סביר שהמכירות באירופה החל מתחילת 2020 נמצאות בירידה הדרגתית בגלל לחץ מחירים, כאשר נתח השוק יציב. המכירות הכוללות עלו בהדרגה עד לשיא של 203 מיליון דולר ברבעון השלישי של 2020, אך מאז הן בירידה הדרגתית, (ברבעון הראשון של 2021 הייתה ירידה נקודתית בגלל מלאים), וברבעון השני של 2021 הן כבר היו 141 מיליון דולר. מכך ניתן להסיק שלמרות עליית נתח השוק בארה"ב סביר שהמכירות הכספיות של טרוקסימה בארה"ב בחצי הראשון של השנה היו נמוכות מאשר בחצי השני של 2020. כלומר, יש סימנים שביוסימילאר זה כבר עבר את שיא המכירות, ושעם התגברות התחרות צפויה שחיקה נוספת במכירות שלו בעתיד.

התרופה השניה הכלולה בהסכם עם סלטריון, ביוסימיליאר לתרופה הרספטין, לא מהותיות עבור טבע. סלטריון מכרה את התרופה ברבעון השני בהיקף של כ־47 מיליון דולר, אך מרבית מכירות אלו היו באירופה וביפן, והמכירות בארה"ב ובקנדה, כפי הנראה, היו זניחות.

באוגוסט 2020 טבע נכנסה לשיתוף פעולה עם חברת אלבוטק (Alvotech). לפי ההסכם טבע תשווק בבלעדיות בארה"ב חמש תרופות ביוסימילאר שמפותחות ע"י אלבוטק אם הן יאושרו לשיווק. התרופה הבולטת מבין החמש היא ביוסימילאר לתרופה הומירה (Humira). שתי החברות יחלקו ברווחים. טבע שילמה תשלום התחלתי על ההסכם ותשלם תשלומים נוספים עם התקדמות האישור לשיווק והמכירות. להומירה היו מכירות של 16.1 מיליארד דולר בארה"ב בשנת 2020. חשוב לציין שחברות רבות כבר פיתחו בהצלחה ביוסימילאר לתרופה זו, וביוסימילאר לתרופה כבר נמכר באירופה. Abbvie, יצרנית הומירה, מעריכה שלא צפויה השקה של ביוסימילאר לתרופה בארה"ב לפני 2023.

מכירות מזרק האפיפן בעלייה

באוגוסט 2018 טבע קיבלה אישור לשיווק בארה"ב לגרסה גנרית למזרק אפיפן, מזרק חירום נגד תגובה אלרגית, שיוצר במקור ע"י מיילן. בשנת 2020 מכירות האפיפן של טבע דורגו במקום הרביעי בין התרופות הגנריות והביוסימילאר בארה"ב. ברבעון השני השנה היא דורגה שניה (אחרי טרוקסימה), וברבעון השלישי צפויה עונתיות חיובית למכירות האפיפן, לקראת החזרה לבית הספר.

מיילן מוזגה עם פעילות תרופות ותיקות של פייזר, וכעת היא חלק מהחברה Viatris. ויאטריס דיווחה שמכירות האפיפן ברבעונים הראשון והשני השנה היו 103.7 מיליון דולר ו־104.1 מיליון דולר (בהתאמה). מידע על מכירות האפיפן של טבע ניתן למצוא בדו"חות השותפה העסקית של טבע Antares, שפתחה עבור טבע את מכשיר ההזרקה, אותו היא מוכרת לה, תמורת תמלוגים של 5% עד 10% מהמכירות.

לפי הדו"חות, המכירות הכמותיות של טבע השתוו לאלו של ויאטריס ברבעון הרביעי של 2020, ובחצי הראשון של השנה המכירות הכמויות היו גבוהות בכ־10% מאלו של ויאטריס. כיוון שהמחיר בו טבע מוכרת את האפיפן תחרותי יחסית לזה של ויאטריס, סביר שמכירות האפיפן של טבע מתחילת השנה הן כ־100 מיליון דולר לרבעון. כיוון שברבעון השלישי צפויה עלייה במכירות שנובעת מעונתיות, המשמעות היא שמכירות אפיפן הצפויות לטבע השנה ינועו בין 400 ל־450 מיליון דולר. מצד אחד, טבע הצליחה להשיג נתח שוק גבוה בתחום עם מורכבות ייצור גבוהה שצפוי לשמור על מחיר גבוה ותחרות נמוכה. מנגד, לטבע יש סיכון שהתגברות התחרות בתחום תשחוק את הרווחיות הגבוהה שנובעת ממנו.

התרופה הגנרית השלישית מבחינת המכירות שלה בארה"ב ברבעון השני השנה היתה גרסה גנרית למשאף פרואייר. טבע השיקה גרסה גנרית למשאף שהיא עצמה מוכרת כתרופת מקור כדי להתמודד מול תחרות גנרית בתחום המשאפים. טבע מפרסמת את היקף המכירות של תרופת המקור, אך לא של הגרסה הגנרית.

ברבעון הראשון של שנת 2021 נתח השוק הכולל של משאפי פרואייר של טבע היה 43.9%, מתוכו רק 10.3% היו של מוצר המקור והיתר של הגרסה הגנרית. ברבעון השני של השנה נתח השוק היה 41.4%, וטבע לא פרסמה מה החלוקה הפנימית בין תרופת המקור לבין הגרסה הגנרית שלה. מכירות תרופת המקור בשני הרבעונים הראשונים של 2021 היו כ־54 עד 55 מיליון דולר ברבעון. המכירות הכמויות של הגרסה הגנרית היו גבוהות פי 3 בערך משל תרופת המקור, אך בגלל הנחת המחיר, סביר שהמכירות של הגרסה הגנרית היו קרובות ל־100 מיליון דולר ברבעון. לכן, טבע הצליחה לשמר את מכירות משאף פרואייר באמצעות ההשקה של הגרסה הגנרית.

להערכתנו, המכירות הכוללות של תרופת המקור והגרסה הגנרית הן כ־600 מיליון דולר בשנה. לפיכך, התגברות התחרות בתחום עלולה לפגוע בתוצאות טבע בעתיד.

תמהיל המכירות השתנה

כאמור, החל מ־2018 מכירות התרופות הגנריות של טבע בצפון אמריקה התייצבו על כ־900 מיליון דולר ברבעון, אך מתחת לפני השטח חל שינוי מהותי בתמהיל המכירות. באותן שנים התפתחו בהדרגה מכירות טרוקסימה, גרסה גנרית לאפיפן, וגרסה גנרית לפרואייר. להערכתנו היקף המכירות הכולל של טבע הצפוי לשלוש התרופות האלו השנה יהיה מעל למיליארד דולר. מנגד, חלה ירידה במכירת תרופות גנריות אחרות, כתוצאה מההתייעלות ולחץ מחירים. ב־2017 נתח השוק של טבע היה 15.2% מכלל המרשמים לתרופות גנריות בארה"ב. ברבעון השני של 2021 הוא ירד ל־8.8%.

ההתייעלות של טבע כללה צמצום ייצור תרופות בעלות שיעור רווח נמוך. מנגד, אותן 3 תרופות עם שיעורי רווח גבוהים קזזו את הירידה במכירות ושפרו את שיעור הרווח התפעולי של טבע. אך הסיכון כעת הוא מהאפשרות של התגברות התחרות לאותן 3 תרופות, שעלולה להקשות על טבע לשוב לצמיחה של הרווח התפעולי.

טבע מתמודדת עם התחייבויות פיננסיות של 22.7 מיליארד דולר. לכך יש להוסיף סיכון משפטי שנובע מתביעת האופיואידים, משככי הכאבים שאקטביס שווקה באגרסיביות, למרות ההסדר אליו הגיעה החברה עם מדינת לואיזיאנה. בנוסף, נגד טבע מספר תביעות מהותיות על הפרת פטנטים בעת השקות בסיכון של מספר תרופות גנריות מהותיות שהיא ואקטביס בצעו בעיקר בעשור הקודם והליך משפטי נוסף על תיאום מחירים של תרופות גנריות בארה"ב.

כפי שהזכרנו במאמר הקודם, נגד טבע מתנהלים הליכים משפטיים, שנובעים מאופן השיווק של הקופקסון ומחשד לניסיון למניעת תחרות לתרופה. ההתייעלות האגרסיבית שביצע קאר שולץ ייצבה את החברה ברמה שעדיין יוצרת רווח תפעולי שנתי של למעלה מ־4 מיליארד דולר ותזרים מזומנים חופשי של למעלה מ־2 מיליארד דולר בשנה, אך המשקיעים במניה חוששים מחולשת קטרי הצמיחה.

הכותב הוא כלכלן בחברת הייטק