ניתוח כלכליסט

ענף במבחן: חברות האשראי החוץ־בנקאי לא התרגשו מהמלחמה, המשקיעים כן

חברות האשראי החוץ־בנקאי אמנם לא הפרישו כספים לחובות בעייתיים, והרווחים שלהן לא הושפעו מהמלחמה שפרצה מיד לאחר תום הרבעון השלישי, אך חשיפתן לתחום הנדל"ן כן השפיעה על ביצועי המניות שלהן ועל מכפיל הרווח הנמוך לפיו הן נסחרות

חברות האשראי החוץ־בנקאי שנסחרות בבורסה לניירות ערך בישראל חשופות במידה רבה לענף הנדל"ן למגורים. חלקן פועלות בתחום ניכיון הצ'קים לעובדים ולקבלנים בענף, חלקן מספקות הלוואות ליזמים, וחלקן משלימות הון עצמי שנדרש מיזמים לצורך קבלת ליווי בנקאי לפרויקטים בתחום הבנייה.

מלחמת חרבות ברזל צפויה להשפיע לרעה על הפעילות הכלכלית בישראל בכלל, ועל תחום הנדל"ן למגורים בפרט ‑ מה שבא לידי ביטוי בירידה חדה בקצב מכירת הדירות בחודשים אוקטובר–נובמבר ובעיכובים בביצוע פרויקטים לנוכח המחסור בעובדים.

למרות זאת, הדו"חות הכספיים של חברות האשראי החוץ־בנקאי לרבעון השלישי לא מביאים בחשבון את השפעות הלחימה על ההפרשה הכללית להפסדי אשראי בגין ההלוואות שניתנו על ידן. זאת, לאור העובדה שהמלחמה פרצה ב־7 באוקטובר, בעוד שהדו"חות וההפרשות משקפים את המצב נכון ל־30 בספטמבר 2023.

חששות גדולים, מכפילים נמוכים

בניגוד לחברות האשראי החוץ־בנקאי, הבנקים כללו כבר בדו"חות הכספיים לרבעון השלישי הפרשות בגין המלחמה. זאת, לנוכח המכתב שהמפקח על הבנקים הוציא, ולפיו הוא מבקש מהם לכלול את השפעות המלחמה כבר ביתרת ההפרשה להפסדי אשראי חזויים.

רו"ח שלומי שוב התייחס לכך בדיון שהתקיים בפורום שווי הוגן באוניברסיטת רייכמן, וציין שהטיפול החשבונאי שהבנקים נדרשו ליישם עומד בסתירה לכללי החשבונאות המקובלים. עם זאת, בדו"חות לרבעון השלישי חברות האשראי החוץ־בנקאי כן מספקות התייחסות מילולית להשפעות המלחמה עד למועד פרסום הדו"חות, ובכך נותנות הצצה לחודשיים הראשונים של הרבעון הרביעי.

על אף שכאמור לא נכללו בדו"חות, החשש של המשקיעים ביחס להשפעות המלחמה על התוצאות העסקיות העתידיות של חברות האשראי החוץ־בנקאי ועל היקפי ההפרשות לחובות בעייתיים ואבודים בא לידי ביטוי בתמחור המניות של החברות בתחום. נכון להיום חברות האשראי החוץ־בנקאי נסחרות במכפיל ממוצע של 5.3, שנחשב לנמוך, על הרווח הנקי שהן הציגו ברבעון השלישי, ובמכפיל זהה על סמך הרווח הנקי שהן רשמו מתחילת השנה.

המכפיל הנמוך נגזר מהתוצאות העסקיות ברבעונים שקדמו למלחמה, והוא מבטא את החשש של המשקיעים ביחס לתוצאות בעקבות המלחמה. מניתוח הדו"חות עולה שברוב החברות לא נרשמו אירועים שליליים מהותיים בחודשיים הראשונים של המלחמה, אולם התמשכות המלחמה מהווה איום, שמחייב נקיטת משנה זהירות.

כך לדוגמה, ברקת קפיטל, שפועלת בתחום העמדת מימון בענף הנדל"ן, מציינת שהשפעות המלחמה על פעילותה ותוצאותיה הכספיות אינן מהותיות, ושהיא ממשיכה לפעול באופן מלא ורציף. עם זאת, בברקת מזהירים שמצב לחימה ממושך כרוך בחוסר ודאות שעלול לגרום לירידה בביקוש לדירות ולנדל"ן, לירידת מחירי מכירה והאטה במכירות, להארכת משך ביצוע הפרויקטים ולגידול בעלות שלהם.

אירועים אלו, בעיקר בסביבת הריבית שעלתה מאז אפריל 2022, עלולים לגרום ליזמים ולקבלנים בעולם הנדל"ן הפסדים וקשיי נזילות. בתרחיש כזה, הבעיות עלולות להשפיע גם על רמת הפעילות העסקית וצמיחת העסקים של החברה, ולהביא לעלייה בשיעור ההפרשה להפסדי אשראי.

מנגד, בברקת מצביעים גם על חצי הכוס המלאה וטוענים שבטווח הארוך מיעוט העסקאות בתחום, בתוספת ירידת עלויות המימון, כאשר רמת הביקוש והצרכים במשק ללא שינוי משמעותי, יכולים להוביל לעלייה במחירי הנדל"ן ולהרחבת הפעילות העסקית של החברה.

אופל בלאנס, שמעניקה מימון כנגד צ'קים דחויים, משתפת את קוראי הדו"חות שלה שמפרוץ המלחמה ועד למועד פרסום הדו"ח חלה ירידה בפעילות החברה ובהיקף העסקאות בשיעור של כ־32% בהשוואה לחודש ספטמבר 2023. באופל מציינים שנכון למועד פרסום הדו"ח שיעור החזרת הצ'קים נותר זהה ביחס לרבעון הקודם, וכן שהחברה רואה עלייה של פי 2.5 בכמות הבקשות המתקבלות מהלקוחות שלה ומכותבי הצ'קים לדחייה של מועדי פירעון הצ'קים או הלוואות בעסקאות קיימות.

לצורך התמודדות עם השלכות המלחמה, באופל הוחלט על קיצוץ רוחבי של 20% בשכר נציגי שירות החל ממשכורות חודש נובמבר, ועל הוצאת 14 עובדים מתוך 60 עובדי החברה לחופשה ללא תשלום. כמו כן, אופל צמצמה את הוצאות הפרסום והשיווק. מהלכים אלו צפויים להביא לקיטון חודשי של 350 אלף שקל בהוצאות החברה.

אס.אר אקורד, שגם היא פועלת בתחום ניכיון צ'קים ובמתן אשראי יזמי, מציינת שנכון למועד פרסום הדו"ח לרבעון השלישי ההשפעה הכוללת של המלחמה אינה מהותית על המצב הכספי או על תוצאות הפעילות שלה. החברה מציינת כי בתחום האשראי ללקוחות, מפרוץ הלחימה ועד סמוך למועד פרסום הדו"ח אין שינוי מהותי בפעילות החברה ובהיקף העסקאות, ושיעור החזרות הצ'קים נותר דומה לזה שהיה טרם המלחמה.

יחד עם זאת, אס.אר. אקורד החלה, כבר בשלהי 2022, בהורדה יזומה של מסגרות אשראי המועמדות ללקוחות קיימים וחדשים, תוך צמצום החשיפה ללקוחות הפועלים בענפים שבהם החברה זיהתה הרעה ברמת הסיכון.

גם במיכמן מימון טוענים שבחודשיים שחלפו מתום הרבעון השלישי ועד למועד פרסום הדו"ח לא אותר סיכון מהותי כלשהו בתיק האשראי הנוכחי של החברה, וכמענה לאיומים ולסיכונים בעקבות המלחמה, החברה מגבירה את תדירות ועומק פעולות הניטור שהיא מבצעת.

בדו"ח של מיכמן צוין שהחל מהכרזת המלחמה החברה מקיימת ביתר שאת בחינות שוטפות של חומרים, ובכלל זה מקיימת שיחות ופגישות מעקב עם הלקוחות לבחינת השפעת האירועים הנוכחיים על מצב העסקים שלהם. בשנה האחרונה מיכמן העמידה אשראי לחברות בתחומי הנדל"ן, אולם בדו"ח החברה נטען שרובו ככולו מגובה בבטוחות מהותיות בתחום הנדל"ן. נכון למועד פרסום הדו"ח, החברה מציינת שלאירועים הנוכחיים לא תהיה השפעה מהותית לרעה על לקוחותיה.

עיתוי בעייתי

מלחמת חרבות ברזל מוצאת את חברות האשראי החוץ־בנקאי בתקופה בעייתית, שנובעת משילוב של שלושה גורמים. ראשית, בתקופה האחרונה הענף סובל מדימוי שלילי, לנוכח קריסה של מספר חברות אשראי חוץ־בנקאי שלא החזירו למחזיקי האג"ח את האשראי שהן קיבלו מהציבור.

שנית, עליית הריבית במשק מייקרת גם את האשראי, שמהווה חומר גלם של כל החברות בענף, ומחייבת אותן לגלגל את העלייה הזאת ללקוחות. שלישית, ענף הנדל"ן, שכל חברות האשראי החוץ־בנקאי חשופות אליו במידה רבה, סובל כבר שנה מהאטה בקצב מכירת הדירות. המציאות הזאת מעלה סימני שאלה ביחס ליכולת שירות החוב של חלק מחברות האשראי החוץ־בנקאי ומציפה תהיות האם החברות שפועלות בענף צריכות לממן את פעילות באמצעות הנפקות אג"ח.

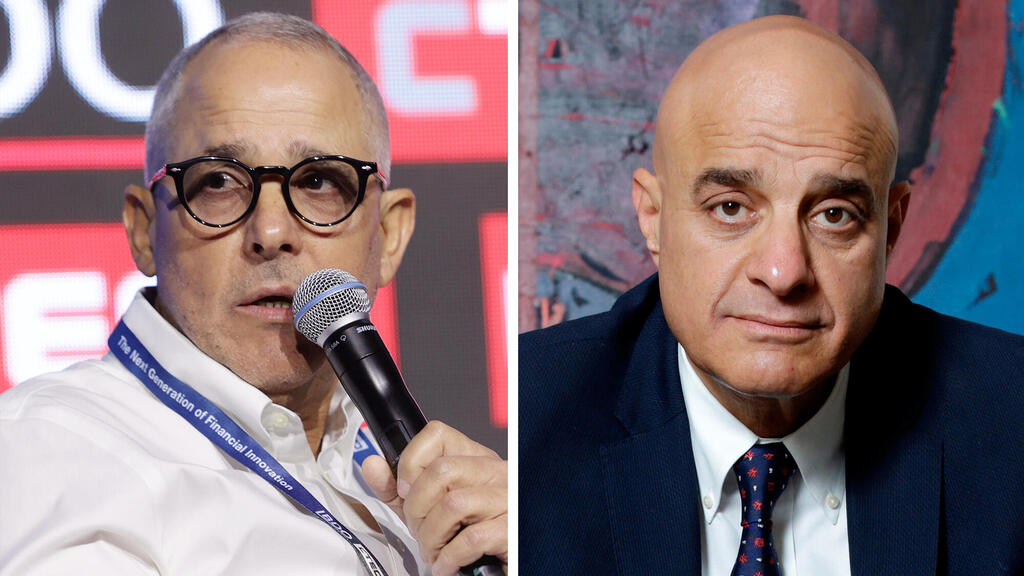

ציון בקר, המנכ"ל של חברת מלרן, שאיגרות החוב שלה נסחרות בתשואה של 22%, הביע אופטימיות ביחס ליכולת שירות החוב של החברה ואמר "בכל בוקר כשאני קם, יש לי נכסים פיננסים סחירים במח"מ מאוד קצר של כ־600 מיליון שקל, יש לי אשראי בנקאי של כ־140 מיליון שקל, ויש לי לפרוע כ־420 מיליון שקל איגרות חוב עד 2027. זאת אומרת, כשאני קם בבוקר אני רואה יכולת פירעון של כל ה־420 מיליון שקל וכל האשראי הבנקאי בטווח של פחות חצי שנה, ולא בטווח שאני צריך לפרוע אותו, עד 2027. וכן, אני חושב שמי שמבין את זה ועושה את הניתוח הנכון של זה, גם אם הוא מריץ תרחישי קיצון מאוד משמעותיים על הנכסים הסחירים של החברה בטווח קצר, מאוד משמעותיים, והפרשות הרבה יותר גבוהות, החברה הזאת אמורה בצורה מאוד רגילה לפרוע את ההתחייבויות שלה גם לאורך זמן".

בקר התייחס לעובדה שמלרן לא ביצעה רכישה עצמית של איגרות חוב בחודשים האחרונים, למרות המחירים הנמוכים שבהן הן נסחרות ואמר "אני חושב שבתקופה של חוסר ודאות כל כך גבוהה כמו מלחמה, בוודאי בשבועות הראשונים שהיא פרצה ולא ידענו לאן זה יתפתח, מה שנקרא 'מזומן הוא המלך'. זה לא רק במלחמה, זה הוכיח את עצמו גם בקורונה. דבר שני, לא תמיד התשואה שאתם רואים על השקל השולי היא התשואה באג"ח. יש כאלו שיגידו לי שהתשואה היום של 25% היא מאוד גבוהה, אני אומר לכם חד משמעית, אנחנו עושים עסקאות קצרות בעשרות מיליונים שהתשואה בהן היא גבוהה מ־25%, חד משמעית".

לעומתו, שאול נאוי בעל השליטה (59%) ויו"ר הדירקטוריון של חברת יעקב יעקב פיננסים, משוכנע שחברות האשראי החוץ־בנקאי לא צריכות לגייס חוב באמצעות שוק האג"ח. לדבריו, "אני לא חושב שחברות מהסוג שלנו יכולות וצריכות לגייס איגרות חוב. אני חושב שאיגרות חוב מתאימות לחברות מסוג אחר לגמרי. השינויים המהירים שחלים בתיק האשראי, ברגע שצריכים להחזיר את איגרות החוב הוא רגע קשה, כי התכנון הוא אף פעם לא back to back, ויכולת המחזור לפעמים לא קיימת. אנחנו עדים לזה לאחרונה, בגלל העלייה הדרמטית בריבית. אני את נושא איגרות החוב מוריד מסדר היום. בשלב הקרוב אין לי שום עניין לגייס אג"ח ואני משתמש במערכת הבנקאית".

נאוי מתכוון לגוון את מקורות המימון באמצעות בנקים זרים והוא סבור שהוא יוכל לגייס כסף בתנאים טובים יותר מכפי שמקובל במערכת הבנקאית. בשורה התחתונה, נאוי מציע לכל השחקנים בענף "לחשוב טוב טוב לפני שאתם מגייסים איגרות חוב. זה קשה מאוד להתמודד איתן בזמן הפירעון, וזה עוד יותר קשה עם חברות הדירוג, שאני מכבד אותן מאוד, אבל אני לא חושב שהן מבינות גדולות בענף הזה. אני לא תוקף אותן חלילה חס ושלום, אני מכבד אותן מאוד, אבל קורה איזה משהו קטן אז הן פתאום קופצות. הן לא בדקו, הן לא יודעות, הן לא מבינות את השוק, אז הן משנות את הדירוג פתאום, את תחזית הצמיחה, את תחזית האי צמיחה".

טווח קצר לעומת טווח ארוך

חלק מחברות האשראי החוץ־בנקאי מתמחות במתן הלוואות לזמן קצר של ימים ושבועות בודדים, בעוד שאחרות עוסקות בהלוואות לטווחים ארוכים, של שנים ספורות. היתרון באשראי לזמן קצר טמון ביכולת להקדים תרופה למכה ולגבות את החוב כשהעניינים מתחילים להסתבך.

"אני לא בנק. הלוואות לטווח של שלוש, ארבע, חמש שנים לא מתאימות לשוק שלנו. אני לא רוצה להתעורר בעוד שלוש שנים ולראות שלקוח שלי שחייב לי 10, 20, 50 מיליון שקלים, שילם לי רק ריבית. לא רוצה להתעורר עם זה. אין לי צורך בזה". כך אמר שאול נאוי בשיחת ועידה למשקיעים. לדבריו, "זה הרבה יותר קשה לשבת יום יום ולקבל הרבה לקוחות, ולמחזר, ולעבוד, ולעשות עסקאות חדשות. העבודה הכי קלה – בוא נשב בבית, ניתן לעשרה לקוחות כל אחד 50 מיליון שקל, ולקוחות נניח בסדר, נניח. והנה יש לנו מהר מאוד תיק של 500 מיליון שקל. מה יהיה בעוד שלוש שנים? נחיה? נמות? לא יודע. אני עובד רק קצר. קצר זה שם המשחק בשוק האשראי החוץ־בנקאי.

לעומת זאת, אשראי לטווח ארוך מושפע פחות מאירועים נקודתיים בטווח הקצר שמהווים רעשי רקע, והפעילות של חברות האשראי החוץ־בנקאי מושפעת יותר מהמגמות ארוכות הטווח.

"כשאתה מתעסק בענף הנדל"ן, ובעיקר ביזמות, אלו אשראים ארוכי טווח, שההשפעה שלהם היא ארוכת טווח. לא בטוח שאנחנו כבר רואים את ההשפעות. אם וכאשר ההשפעות מגיעות הן מגיעות בהמשך, אבל מוקדם לדעת איך, כמה ולמה יהיו השפעות, ואולי אפילו יהיו השפעות לטובה", אמר מאור דואק, המנכ"ל של חברת מניף, שנותנת אשראי שמשמש להשלמת הון ליזמים בפרויקטים בתחום הבנייה. בשיחת הוועידה למשקיעים דואק הסביר למה הוא לא רואה בעצירת המכירות דרמה. לדבריו, "בפרויקט שנמשך ארבע שנים, אם לא מוכרים דירות שלושה חודשים, ארבעה, חמישה, ואפילו חצי שנה – זה לא דרמה, ומהניסיון שלנו וראינו את זה באירועים כמו הקורונה, כמו מלחמת לבנון השנייה, כמו הקריסה של ליהמן ברדרס, אנחנו יודעים שבחודשים שאחרי זה הרבייה הטבעית ממשיכה, אנשים לא עוברים לגור באיגלו, המכירות מפצות על אותה תקופה. אין בעיה שהמכירות נעצרות למספר חודשים. זה לא נעים, אבל זה באמת לא בעיה".

ניהול סיכונים על חשבון צמיחה

אחד המאפיינים שמשותפים לרוב החברות שפועלות בתחום האשראי החוץ־בנקאי בתקופה הנוכחית הוא המיקוד בניהול סיכונים שבא על חשבון צמיחה בתיק האשראי. "כרגע אנחנו נמצאים במצב של הגנה וצמצום תיק האשראי. כמובן שאנחנו תלויים בשוק והשוק אומר את דברו. זה אומר שאנחנו כרגע אחרי הרבעון עם התוצאות הכי טובות, ואנחנו נכונים כרגע להגנה ולצמצום, לפי השוק", כך אמר דורי נאוי, בעל השליטה (56%) ומנכ"ל חברת קבוצת אחים נאוי.

לדבריו, "כתוצאה מהמלחמה יש האטה במשק, האטה בשוק, ואנחנו הולכים עם השוק, לא נגד השוק. ככל שהשוק יהיה ממותן יותר, ככה גם האשראי שלנו יהיה ממותן יותר, ככל שיהיו פחות מכירות של דירות, ככה גם ניתן פחות אשראי, ככל שיפתחו יותר עסקאות נדל"ן אז כמובן שניתן אשראי, וככל שלא יהיו אתרים שיפתחו, אז כמובן שנצמצם. אנחנו הולכים עם השוק". בשיחת הוועידה נאמר שקבוצת אחים נאוי מזה כשנה וחצי נמנעה מלתת הלוואות לרכישות קרקעות שצריך להמתין איתן שנים. עוד נאמר כי ביחס ללקוחות הגדולים, שלווים מעל 100 מיליון שקל, כל החוב משולם כסדרו. "נכון לרגע זה, אנחנו באמת מרגישים טוב מאוד עם תיק האשראי, אין אירועים מיוחדים", אמר נאוי.

הורדת הרגל מדוושת הצמיחה של תיק האשראי היא תופעה שמאפיינת חברות נוספות בשוק האשראי החוץ־בנקאי. אורי פז, שותף־מייסד ומנכ"ל חברת מכלול מימון, אמר למשקיעים "הפוקוס שלנו מאז שהתחילה המלחמה הוא ניהול סיכונים ולא בצמיחה". בהמשך השיחה אמר פז "כמו שאתם מבינים, התור הכי גדול מחוץ לדלת נמצא בכל חברות המימון, אבל עכשיו החוכמה הכי גדולה היא חוכמת האיפוק". לדברי פז, הבנקים נתנו אשראי לרכישת קרקעות, מה שהוא מגדיר כ"עקב אכילס" וכ"טיולים מאוד ארוכים" מהזכייה במרכז של רמ"י ועד לקבלת היתר, בעוד שלדבריו בתיק האשראי של מכלול אין אפילו הלוואה אחת שניתנה כנגד זכייה במכרז של רמ"י, ולכן האשראים הם לתקופות הרבה יותר קצרות. "אנחנו נמצאים בצד מאוד מסוים, רק באשראי לדיור, רק בקומבינציה והתחדשות עירונית, ובלי מימון קרקעות לטווח ארוך מרמ"י. זה שם אותנו במקום של צריכת אשראי יותר מאופקת".

עכשיו נראה מי שכשך בלי בגד ים

בשורה התחתונה, אין ספק בכך שהמלחמה מביאה איתה אתגרים לשוק האשראי החוץ־בנקאי, ואלו עלולים להופיע ברבעונים הבאים בדמות עלייה בהפרשה לחובות מסופקים במקרה הטוב, ובעלייה בחובות אבודים במקרה הרע. הסיכונים והאיומים שמרחפים מעל לחברות בענף באים לידי ביטוי בשערי המניות, שנסחרות במכפילים נמוכים.

נכון להיום, רוב החברות מדווחות שלא נרשמו אירועים חריגים מהותיים, אבל נוקטות במשנה זהירות ומחמירות בבדיקות למתן הלוואות, מה שבהכרח משפיע לרעה על קצב צמיחת תיקי האשראי שלהן. בשלב זה הפוקוס של ההנהלות הוא על החזר ההלוואות, ולא על מתן הלוואות חדשות. תקופת המלחמה תעמיד את תיקי האשראי של החברות בענף האשראי החוץ־בנקאי במבחן לחץ, שבסופו יתברר למי מהן יש תיק אשראי איכותי, שנהנה מביטחונות אמיתיים, ומי שכשך בבריכת האשראי בלי בגד ים.