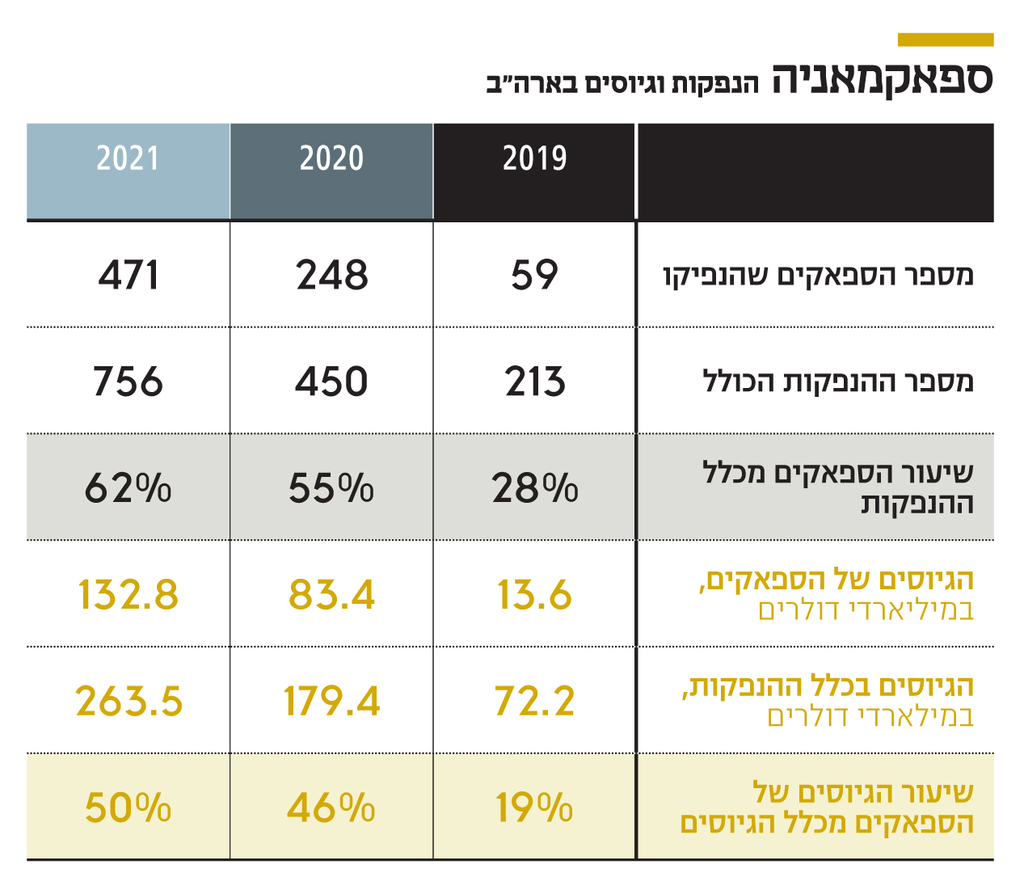

בלעדיהכוהנת של הספאקים: "שליש מהם לא ישרדו בשנתיים הקרובות"

בלעדי

הכוהנת של הספאקים: "שליש מהם לא ישרדו בשנתיים הקרובות"

בטסי כהן, יו"ר חברת הפינטק מסאלה שהובילה מיזוג של 9 ספאקים לתוך חברות ציבוריות שגייסו מיליארדים, בהן איטורו ופיוניר הישאליות, סבורה שהתופעה רק תועיל לשוק: "זה ינקה את המערכת ויאפשר לגופים השונים לבצע הערכות שווי של העסקאות"

שלושה מכל עשרה ספאקים, חברות שהנפיקו בוול סטריט כדי לגייס מזומנים במטרה לרכוש חברת מטרה בזמן קצוב, לא יגיעו לקו הסיום והם צפויים להיכשל. כך מעריכה אחת הנשים הבכירות בוול סטריט, בטסי כהן, יו"ר חברת פינטק מסאלה, שהובילה בהצלחה 9 ספאקים לקו הגמר בתור חברות ציבוריות שגייסו מיליארדים, בהן איטורו ופיוניר הישראליות. כהן השתתפה בפאנל בוועידה השנתית התשיעית של איגוד קרנות ההון סיכון הישראלי.

את הפאנל הנחתה קריסטל צה (Crystal Tse), כתבת ההנפקות והספאקים של בלומברג, ונכחו בו גם בן קנה, מנהל ההשקעות הזרות בחברת הביטוח הפניקס שמתמחה בהשקעות בספאקים; נתי גינור, ראש תחום בנקאות ההשקעות בבנק ג'פריז; ואריק הקל, שותף מנהל בדויטשה בנק, שמנהל את פעילות הספאק של הבנק ופועל בתחום מזה 18 שנים."אני מעריכה ש־30% מהספאקים הנוכחיים לא יצליחו להשלים עסקה בפרק הזמן שהוגדר להם", אמרה כהן. "אולי מדובר ב־50, 40 או 20 חברות, קשה להעריך, אבל זה ינקה את המערכת ויאפשר לגופים השונים שמסתכלים על השוק הזה לשבת ולבצע את הערכות השווי של העסקאות".

אין זה סוד שלאחר גל עצום של גיוסים באמצעות מודל הספאקים, שהוביל לסדרת הנפקות מתוקשורת בשוויים של מיליארדי דולרים רבים לחברות טכנולוגיה ישראליות, נרשמה דעיכה ואפילו עצירה במגמה בחודשים האחרונים. כהן מעריכה בהקשר זה כי "אנחנו בשלב מסויים בסייקל - לא בהתחלה ולא בסוף. אנחנו בשלב האחרון בשוק שהוא מאוד צומח. זה משהו שיטפל בעצמו בשנתיים הקרובות".

הקל אינו סבור שקיימת היום בועת ספאקים, לדבריו, "משום שאתה לא ממש יכול להפסיד כסף אם אתה פודה את המניות שלך (בספאק - ח"ש). רוב האנשים מקבלים את ההנפקה במחיר של 10 דולר, אז מה שהם יכולים לאבד זה לכל היותר את הזמן שהשקיעו בזה. לראשונה מאז 2003, אז הספאקים התחילו, ראינו בשנה וחצי שהשוק התחיל לזוז ולהפוך אותם לאלטרנטיבה להנפקה עבור חברות בפרופיל גבוה".

לדבריו המצב השתנה בשלושת החודשים האחרונים. "כיום חברות טכנולוגיה לא בטוחות אם יצליחו או לא (לגייס בשווי הזה - ח"ש)), אז אנחנו רואים את המוצר לוקח צעד אחורה. זה מחזיר אותנו 6-5 שנים אחורנית". הספאק הפך יותר למוצר מובנה. בספאק ממוצע הספונסר, שפעמים רבות יהיה גוף השקעות עם ראייה ארוכת טווח כגון קרן פנסיה, מקבל 20% מהגיוס זאת מול הקצאה של 4%-3% במקרה של הנפקה רגילה. לדברי הקל כיום ממוקדים בדויטשה בנק "במציאת ספונסרים באיכות גבוהה".

שוק ה־PIPE נמצא בעצירה

לדברי בן קנה מהפניקס, "בוול סטריט בשנה האחרונה יש יותר מדי ספונסרים מאיכויות משתנות שהתחילו לעשות ספאקים. הגענו למצב שיש בו כיום כ־450 ספאקים שונים (שמחפשים חברות לרכישה - ח"ש). אלה הם הרבה מאוד תרחישים לבחון ושוק הפייפ (PIPE) שבו גופים מוסדיים ופרטיים משקיעים בספאק לאחר שהונפק למעשה נמצא בעצירה. כששוק הפייפ בעצירה, המיזוגים של הספאקים (עם חברות המטרה, ח"ש) לא יכולים לקרות".

גינור מג'פריז מוסיף כי בבית ההשקעות האמריקאי "היינו מאוד פעילים עם הספאקים. גייסנו 62 מהם, הובלנו 42 מיזוגי ספאקים עם חברות. הגופים שלקחנו הם אלה שחשבנו שהם באיכות מאוד גבוהה. הפייפ מאפשר לבצע במהירות וגם בדרך שקטה אימות להערכת השווי (שנעשתה בעת הנפקת הספאק - ח"ש)". גם גינור סבור שהתחום הגיע לרוויה. לדבריו, "יש יותר מדי חברות ספאק כיום ושוק הפייפ פחות מתפקד. היתה נקודה לפני כמה חודשים כשהמוסדיים אמרו לנו שהם נדחפו עם הגב אל הקיר והתמודדו עם יותר מ־80 הצעות לפייפ. שמענו מהצד של המשקיעים שיש כבר יותר מדי".

השוק מנותק מהמציאות

גם קנה סבור כי מספר הספאקים שמחפשים כיום חברת מטרה מנותק מהמציאות, והוא אף פסימי יותר מבטסי כהן לגבי ההערכה כמה ישרדו וכמה לא. "450 ספאקים זה לא הגיוני. יש להם שנתיים, אז צריך שבכל יום מסחר בשנתיים הקרובות יהיה מיזוג בין ספאק לחברת מטרה - זה בלתי אפשרי. המספר האפשרי הוא בערך 150 ספאקים. שזה בערך 75 ספאקים בשנה. לדעתי זה ייקח שנתיים ונגיע לשם. כשמדברים על בועת ספאק, זה בסדר משום שהמשקיעים יקבלו את כספם חזרה. האנשים שיאבדו את כספם הם הספונסרים באיכות הנמוכה יותר".