אג"ח קיימות צוברות תאוצה, אבל בישראל הן עדיין נפקדות

אג"ח קיימות צוברות תאוצה, אבל בישראל הן עדיין נפקדות

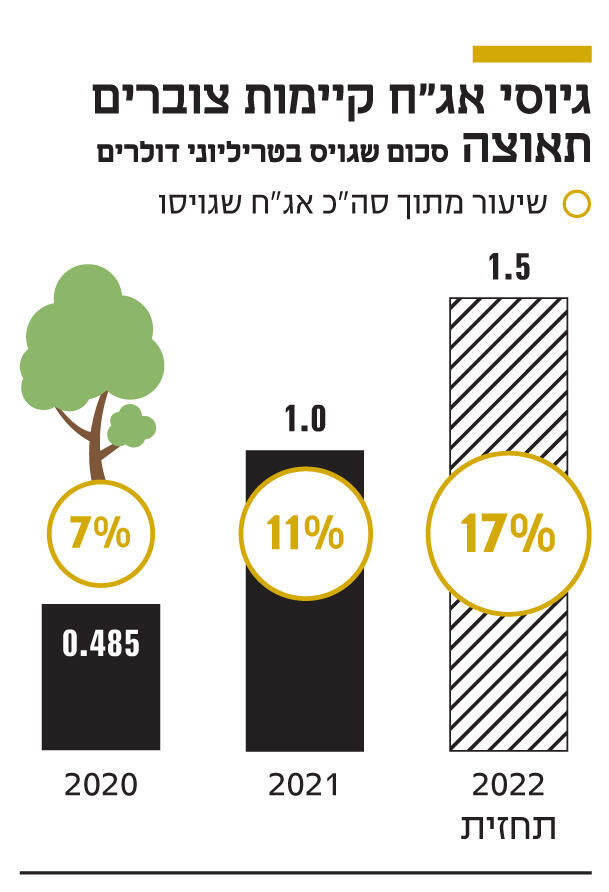

יותר מטריליון דולר גויסו באג"ח המתחשבות בשיקולי קיימות (ESG) ב־2021 והשנה הסכום צפוי לנסוק ל־1.5 טריליון דולר, שהם כ־17% מהיקף ההנפקות הצפויות. אך בעוד אפל ואמזון כבר עלו על הגל, בישראל טרם הונפקו אג"ח כאלה. ICL עשתה צעד בכיוון, והעלתה תהיות לגבי גרינווש

הגל הירוק שלא הגיע אלינו: שנת 2020 ציינה מומנט חזק לחברות האנרגיה המתחדשת, כשרבע מהמנפיקות החדשות בתל אביב היו פעילות בתחום. המגמה נמשכה גם ל־2021, ואילו השנה, עם הלחימה באוקראינה שחיזקה את החברות המקדמות חלופות לנפט והודעתו משבוע שעבר של נשיא ארה"ב ג'ו ביידן כי יסיר את המכסים על יצרניות פאנלים סולאריים, חברות האנרגיה הירוקה זכו לעוד דחיפה.

בהתאם לעולם המשתנה, אג"ח ESG - ששמות דגש על מטרות סביבתיות (Environment), חברתיות (Social) ושיפור הממשל התאגידי (Governance) - הפכו מאפיק שולי לשיקול בולט בהחלטות של חברות וגופי השקעות בעולם. אג"ח קיימות מאפשרות לחברות המנפיקות להבליט את התחייבויותיהן בסוגיות אלה, ולחזק את אסטרטגיית הקיימות שלהן בפני המשקיעים, המלווים והציבור; הן חושפות את החברות למגוון רחב יותר של משקיעים ובכך גם מגדילות את הביקוש להנפקה ועשויות לצמצם את עלויות הגיוס. משקיעים אף עשויים להסכים לתשואה נמוכה יותר עבורן, מאחר שיוכלו לכלול את ההשקעה ביעדי השקעות ה־ESG שלהם.

ב־2007 בנק ההשקעות האירופי הנפיק לראשונה אג"ח ירוקה, אך השימוש באג"ח אלה הולך ומתגבר. לפי הערכות, בשנת 2021 שווי הנפקות אג"ח הקיימות יותר מהכפיל את עצמו לעומת קודמתה והגיע לכטריליון דולר – כ־11% מהנפקות האג"ח בעולם. גיוסי אג"ח אלה צפויים להמשיך ולצמוח ולהגיע בתום השנה לכ־1.5 טריליון דולר ולכ־17% מכלל הנפקות האג"ח הגלובליות. האג"ח הירוקות הן האג"ח הדומיננטיות בהן, וב־2021 משקלן היה יותר ממחצית אג"ח הקיימות שהונפקו (532 מיליארד דולר).

אירופה היא המובילה בגיוס אג"ח הקיימות, ובשנת 2020 48% מהן הונפקו בה. ב־2021 הגיעו הנפקות אג"ח הקיימות בה לכ־750 מיליארד יורו, 20% מהנפקות האג"ח ביבשת באותה שנה. זאת לעומת 396 מיליארד יורו ו־9% ב־2020. להערכת S&P Global Ratings, המבצעת ניתוחי ידע פיננסי ומחקרי השקעות ומיוצגת בארץ על ידי החברה־הבת S&P מעלות, הנפקות אג"ח קיימות יגיעו השנה ליותר מ־40% מהנפקות האג"ח באירופה.

כחלק מהמודעות הגוברת לשיקולים סביבתיים והעלייה בתפוצת אג"ח הקיימות, הודיע האיחוד האירופי בסוף 2020 על גיוס של כ־250 מיליארד יורו באג"ח ירוקות עבור פרויקטים להפחתת פליטות ולמימון תוכניות לטיפול בהתחממות הגלובלית ובנזקיה. בארה"ב גויסו במהלך 2021 אג"ח ירוקות בכ־82 מיליארד דולר, חלקן על ידי חברות עסקיות וחלקן על ידי תאגידים בבעלות המדינות וגופים מוניציפליים. ממשלת בריטניה גייסה בשנה זו באג"ח ירוקות כ־16 מיליארד ליש"ט. גם מדינות עם כלכלות מתפתחות החלו לגייס בדרך זו. כך, צ'ילה גייסה מ־2019 באמצעות אג"ח קיימות כ־33 מיליארד דולר, סרביה גייסה מיליארד יורו ב־2021 ואוזבקיסטן כ־870 מיליון דולר באותה שנה.

עם החברות המסחריות שגייסו כספים באמצעות אג"ח קיימות נמנות בנק המשכנתאות פאני מיי (Fannie Mae), שהנפיק ב־2021 אג"ח בשווי 13.8 מיליארד דולר והשלים בכך גיוס של כ־100 מיליארד דולר באג"ח ירוקות משנת 2013; פורד הנפיקה ב־2021 בהיקף של 2.5 מיליארד דולר; אלפבית, החברה־האם של גוגל, הנפיקה בסוף 2020 אג"ח קיימות ב־5.75 מיליארד דולר; אפל גייסה בין 2016 ל־2021 4.7 מיליארד דולר באג"ח ירוקות; ואמזון גייסה במאי 2021 לראשונה מיליארד דולר באג"ח קיימות מתוך כ־18.5 מיליארד דולר שגייסה אז.

הסכנה: גרינווש

יש שני סוגי אג"ח קיימות: אג"ח שתמורתן מיועדת לממן פרויקטים הקשורים ישירות להשפעת התאגיד המנפיק על הסביבה, החברה או הממשל התאגידי בו; או אג"ח צמודות יעדי קיימות (SLB – Sustainability Linked Bond), שבהן החוב לאו דווקא מגויס להקשרי קיימות, אך המנפיק מתחייב ליעדי קיימות מוגדרים מראש. הריבית עשויה להשתנות לפי עמידת התאגיד ביעדים, כתמריץ עבורו.

הפופולריות הגוברת של אג"ח הקיימות מגבירה בקרב משקיעים ופעילי סביבה וחברה את החשש מפני גרינווש (GreenWash). כלומר, שחברות שפעילותן שלילית בהיבטי קיימות ימותגו באמצעות אג"ח אלה כמקדמות התנהלות סביבתית וחברתית חיובית, ויסתירו היבטים שליליים בזווית זו. כן ישנה אפשרות שאג"ח שלא באמת עונות על הגדרות ה־ESG יתהדרו ככאלה. כדי להימנע מכך, ובתוך כך לאפשר לחברות שפעילותן מזיקה לסביבה להשקיע במעבר לפעילות פחות מזהמת, נוצר סוג נוסף של אג"ח קיימות: אג"ח מעבר (Transition Bonds). אלה פחות נפוצות, ונכון למחצית 2021 הונפקו בעולם 17 כאלה שבאמצעותן גויסו רק כ־15 מיליארד דולר.

ישראל הרחק מאחור

בישראל השוק עדיין מאחור מבחינה זו. זאת אף שחברות ישראליות מהוות יעד לזרים וחלקן פועלות בחו"ל ובשיתוף פעולה עם חברות זרות, ומכך כפופות בעקיפין לכללים הנוגעים לעקרונות קיימות; ושמכשירי חוב המאפשרים לגייס לאו דווקא עבור פעילות בתחומי הקיימות עשויים להיות רלבנטיים למרביתן אם לא לכולן. לדברי רונית הראל בן זאב, מנכ"לית S&P מעלות, הרגולציה בישראל מאפשרת הנפקת אג"ח קיימות אך העיסוק בנושא פחות נפוץ ביחס למדינות מערביות אחרות, ולפיכך אפשרויות גיוס אלה טרם הבשילו כאן. לדבריה, סביבת הריבית הנמוכה בשנים האחרונות והנזילות הגבוהה מנעו מהחברות תמריץ לפנות לגיוס שכזה. עם זאת, לדבריה, החשיפה הגבוהה של חברות ישראליות לנעשה בעולם מביאה רבות להיערך לגיוס חוב באופן זה. מעט החברות הישראליות שהחלו בשנה האחרונה לגייס חוב באג"ח קיימות או בהלוואות צמודות ליעדי קיימות עשו זאת בחו"ל, ולא באחוזת בית. גם מדינת ישראל עצמה נעדרת מהמפה הירוקה.

באוקטובר 2021 הנפיק בנק הפועלים אג"ח קוקו ירוקה במיליארד דולר בהנפקה פרטית בינ"ל, והתחייב תמורתה להעניק אשראי לפרויקטים ירוקים במשך חמש שנים – לממן פרויקטי אנרגיה מתחדשת, תחבורה ובנייה ירוקה, מיחזור פסולת והתייעלות אנרגטית, כולל מימון מחדש של מיזמים. הבנק היה בכך לגוף הראשון בישראל שמגייס אג"ח ירוקה (אג"ח קוקו, שניתן להמיר למניות או למחוק את הקרן בעת חשש ליציבות הבנק).

טבע גייסה בנובמבר האחרון כ־5 מיליארד דולר בהנפקת אג"ח צמודה ליעדי קיימות (SLB) והיתה לחברת התרופות הגנריות הראשונה המגייסת במנגנון זה. תמורת האג"ח לא מיועדת לממן יעדי קיימות אלא לפירעון חוב קיים, אך במסגרת ההנפקה הוגדרו לטבע יעדי קיימות, כולל הפחתה ב־25% של פליטות גזי החממה שלה עד 2025, והגדלת הנגישות לתרופותיה בשווקים מעוטי הכנסה ב־150%. שיעורי הריבית עבור חלק מסדרות האג"ח תלויים בעמידה של טבע ביעדים. בכל הנוגע לגרינווש, ההנפקה ספגה ביקורות על שתמורתה לא משמשת למימון פרויקטים ירוקים אלא למיחזור חוב, וכי הקנסות על אי־עמידה ביעדי הקיימות מצומצמים ואינם מהווים תמריץ משמעותי לחברה.

איי.סי.אל התקשרה בספטמבר בהסכם להלוואה צמודה ליעדי קיימות של 250 מיליון יורו ובו נקבע כי אם לא תעמוד בהם, תספוג קנס בדמות שיעורי הריבית שעליה לשלם

איי.סי.אל (כיל לשעבר) התקשרה בספטמבר 2021 בהסכם לקבלת הלוואה צמודה ליעדי קיימות (SLL – Sustainability Linked Loans) של 250 מיליון יורו מקונסורציום של חמישה בנקים בינ"ל לתקופה של חמש שנים. הלוואות אלה, בדומה לאג"ח צמודות יעדי קיימות, לא נועדו לממן יעד השקעה ספציפי, אלא לשמש את החברה הלווה למטרותיה העסקיות הכלליות, אך במסגרת ההסכם הגדירה איי.סי.אל יחד עם הבנקים המממנים שלושה יעדי ביצוע בתחום הקיימות: אחד בתחום איכות הסביבה, ביחס להפחתת פליטות פחמן דו־חמצני; ושניים בתחום החברתי, ביחס להרחבת האחריות החברתית בשרשראות האספקה ולייצוג נשים בתפקידים בכירים. בהסדר נקבע כי אם לא תעמוד ביעדים, תספוג החברה קנס שבא לידי ביטוי בשיעורי הריבית שעליה לשלם. קובי איליה, סגן נשיא החברה לענייני כספים, אמר ל"כלכליסט" כי אי־עמידה ביעדים עלולה להביא לפגיעה לא פחות חמורה בחברה – מבחינת המוניטין שלה. איליה העריך גם כי בשנים הקרובות חלקן של האג"ח וההלוואות הרגילות יצטמצם וחברות שמעוניינות לגייס חוב יידרשו לעמוד יותר ויותר ביעדי הקיימות שיציבו בפניהם הגופים המממנים. עוד הוא צופה שחברות ישראליות נוספות יבצעו גיוסים דומים.

המהלך של איי.סי.אל שבניהול רביב צולר עשוי להיתפס כגרינווש. שכן בקרב ארגונים ירוקים היא נחשבת כאחת החברות היותר בעייתיות בהגנה על הסביבה בישראל. איליה הדגיש בהקשר זה כי הליך גיוס ההלוואות וקביעת יעדי הקיימות הם חלק ממהלך כולל של החברה לקדם את נושא הקיימות בפעילויותיה. כדוגמה ציין את פרויקט סדום הירוקה שמתכננת החברה (הקמת מערך אנרגיות מתחדשות בים המלח במטרה לספק את צורכי החשמל של החברה מאנרגיה נקייה).