כצמן מבצע רכישה עצמית של אג"ח ועוצר חלוקת דיבידנד

כצמן מבצע רכישה עצמית של אג"ח ועוצר חלוקת דיבידנד

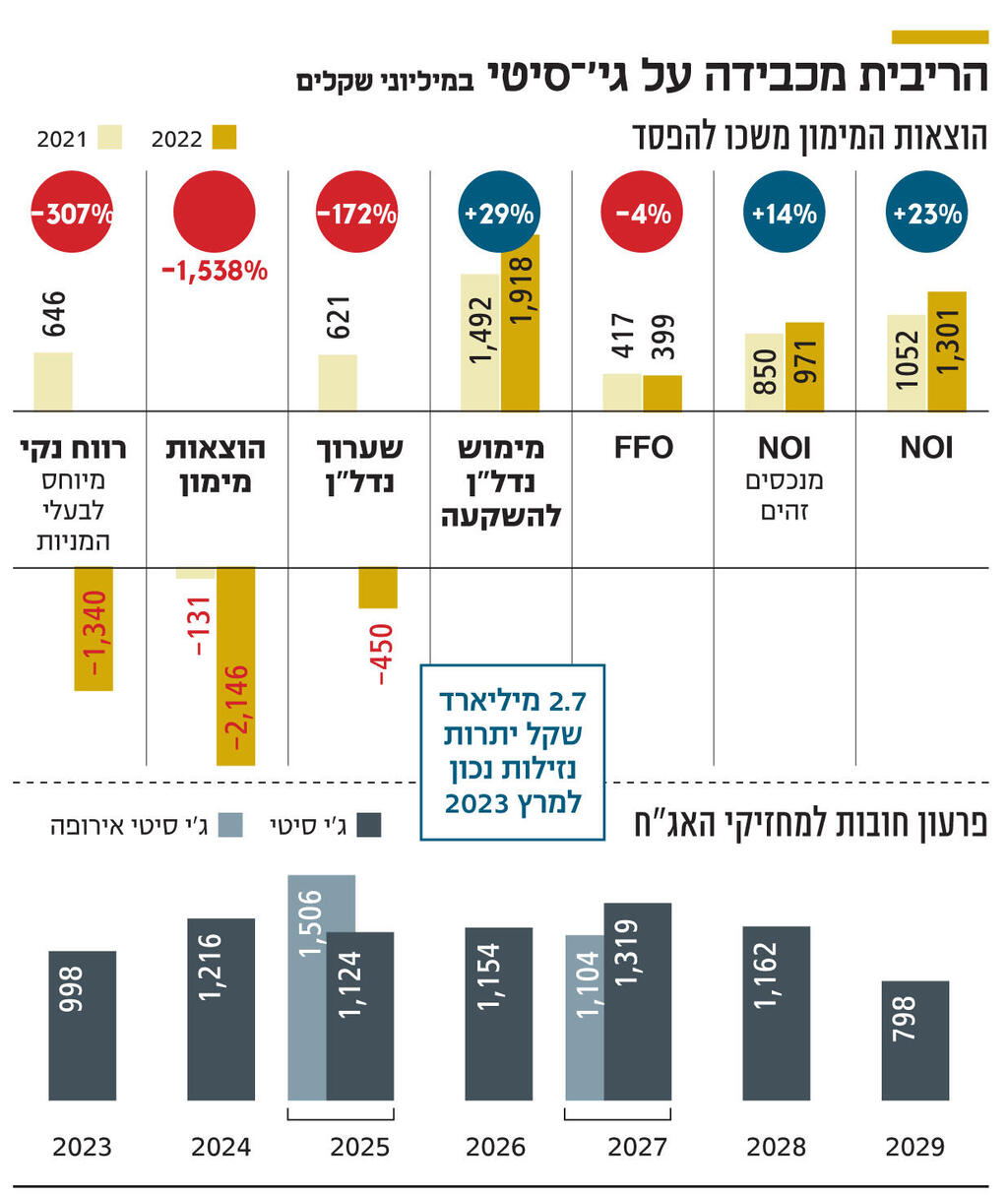

החוב של ג'י־סיטי בשליטת חיים כצמן הגיע ל־60% מהמאזן והוביל להוצאות מימון של 2.1 מיליארד שקל. החברה מכרה נכסים ב־1.9 מיליארד שקל ונמצאת במו"מ למכור נכסים נוספים כדי לצמצם את החוב ל־50% מהמאזן

ב־2022 חיים כצמן וג'י־סיטי (לשעבר גזית גלוב) שבשליטתו ספגו בעיקר מכות. המניה ירדה ב־52%, והמשקיעים בה איבדו כ־2 מיליארד שקל; תשואות האג"ח קפצו והמשקיעים כעסו על הסירוב של החברה הממונפת להפסיק לחלק דיבידנד, וכבר ראו לנגד עיניהם את החברה נכנסת להסדר חוב.

אמנם האתגרים עוד מונחים לפתחה, אבל ניכר שכצמן למד בדרך הקשה מה השוק רוצה. עם פרסום דו"חותיה הכספיים ל־2022, ג'י־סיטי הודיעה שלא תחלק דיבידנד ברבעון הראשון ויצאה בתוכנית רכישה עצמית של אג"ח בהיקף של 450 מיליון שקל שנועדה לצמצם את עלות החוב שלה.

נראה כי השוק העריך את מאמציו של כצמן ואת המהפך שביצע, מההתעקשות לחלק דיבידנדים לעצירתם, ביחד עם מימוש נכסים, התייעלות תפעולית וגיוסי ההון. כך, למרות הסנטימנט השלילי בשוק ובפרט במניות הנדל"ן, מניית ג'י־סיטי עלתה מתחילת השנה ועד אתמול ב־20%, בעוד מדד ת"א נדל"ן ירד באותה התקופה ב־11% ומנית אלוני חץ, שמחזיקה אף היא בנכסים מניבים בחו"ל איבדה 19% מערכה. לאחר פרסום התוצאות אתמול מנית ג'י־סיטי ירדה ב־6% בעוד המדד איבד 3%.

בסיכום 2022 רשמה ג'י־סיטי שיפור של 23% בהכנסות התפעוליות נטו (NOI) שהגיעו ל־1.3 מיליארד שקל. ה־NOI מנכסים זהים (כאלה שהושכרו גם ב־2021) צמח ב־14% ל־971 מיליון שקל. העלייה נובעת מעלייה של 7% בשכר הדירה של נכסים בישראל, 12% בארה"ב ו־10% במרכז ודרום אירופה; לצד הצלחתה לשמור על שיעורי התפוסה ואף להעלותם במעט בנכסיה שבישראל ובאירופה (98.1% בישראל, 94.1% במרכז אירופה ו־94.5% בצפון אירופה).

מכיוון שבמדינות אירופה המדד מעודכן רק באופן שנתי, עליית שכר הדירה בנכסיה של ג'י־סיטי במדינות אלה ב־2022 עדיין אינה משקפת את עליית המדד בהן. התחזקות היורו והדולר מול השקל מתחילת השנה צפויה להיטיב עם ג'י־סיטי מכיוון ש־80% מנכסיה בחו"ל.

ה־FFO, שמודד את תזרים המזומנים מהפעילות הריאלית והוא המדד המקובל למדידת רווחיות בחברות נדל"ן מניב, ירד ב־4% ל־399 מיליון שקל. זאת בעיקר בעקבות הזינוק בהוצאות המימון. אלה עלו מ־131 מיליון שקל ליותר מ־2.1 מיליארד שקל ב־2022. הסיבות לכך הן הפסד משיערוך מכשירים פיננסיים נגזרים ב־707 מיליון שקל לעומת רווח של 581 מיליון שקל ב־2021, ועלייה בהיקף החוב הפיננסי ומההצמדה של חלקו למדד בהיקף של 528 מיליון שקל לעומת 213 מיליון שקל ב־2021.

89% מהחוב של ג'י סיטי נלקח בריבית קבועה ולכן השפעת עליית הריבית עליו היתה מצומצמת. אך הריבית שעלתה הובילה לעלייה בשיעורי ההיוון של הנכסים בחו"ל ובגינם רשמה ג'י סיטי שיערוכי נדל"ן שליליים של 450 מיליון שקל, לעומת שיערוכים חיוביים בהיקף של 621 מיליון שקל ב־2021.

לג'י־סיטי חוב של 8 מיליארד שקל למחזיקי האג"ח שלה, לצד 2.6 מיליארד שקל חוב למחזיקי האג"ח של ג'י־סיטי אירופה, ו־6.9 מיליארד שקל חוב למוסדות פיננסיים. בניכוי נכסים כספיים והשקעות הגיע סך ההתחייבויות הפיננסיות נטו הגיע בסוף 2022 ל־14.7 מיליארד שקל והיחס בין החוב למאזן ל־60% (מאוחד), לעומת 53% ב־2021.

בשיחת ועידה שערך כצמן הוא אמר כי השאיפה היא לרדת בחזרה ליחס של סביבות 50% עד סוף 2023. כ־66% מהחוב הפיננסי של ג'י־סיטי אינו צמוד למדד.

ב־2023 ג'י־סיטי תידרש לפרוע כמיליארד שקל למחזיקי האג"ח וב־2024 לפרוע 1.2 מיליארד שקל נוספים. ב־2025 תידרש לפרוע 1.1 מיליארד שקל למחזיקי האג"ח בצירוף 1.5 מיליארד שקל למחזיקים של ג'י־סיטי אירופה. נכון לסוף מרץ 2023 ברשותה יתרות נזילות של 2.7 מיליארד שקל, ונכסים לא משועבדים בשווי 9.1 מיליארד שקל.

ב־2022 ג'י־סיטי מימשה נכסים ב־1.9 מיליארד שקל. החברה דיווחה על מו"מ מתקדם למכירת נכסים נוספים ב־1.4 מיליארד שקל, ועל כוונה למכור אחרים ב־2.4 מיליארד שקל.

במהלך 2022 גייסה 468 בהנפקת והקצאת מניות, ובינואר השנה 148 מיליון שקל נוספים.

"הסיפור המרכזי הוא שאלת הנזילות ויכולתה של ג'י־סיטי לעמוד בהתחייבויות", אמר ל"כלכליסט" זיו עין אלי, אנליסט הנדל"ן של אי.בי.אי. "תוכנית המימושים מתקדמת עד כה יפה והחברה הצליחה למכור נכסים בתקופה לא פשוטה בשווקים ובמחיר דומה למחירם בספרים. תוצאות המו"מ המתקדם שעליו דיווחה למכירת נכסים נוספים יהיו משמעותיות מבחינת תפיסת החברה על ידי השוק. אם תצליח למכור אותם במחיר קרוב לשווי בתקופה המאתגרת הזו המשמעות היא דחיפה רצינית קדימה".