פרשנותעסקת כלל־MAX מוכיחה: רפורמת שטרום קרסה

פרשנות

עסקת כלל־MAX מוכיחה: רפורמת שטרום קרסה

מהכישלון של ועדת שטרום ליצור תחרות, דרך המכשולים הרגולטוריים בבנק ישראל וברשות התחרות ועד למידת הכדאיות של החזקה בחברת כרטיסי אשראי - עסקת כלל־MAX עוד לא נסגרה אבל פותחת הרבה שאלות. וגם: כיצד תשפיע העסקה על מלחמות השליטה בכלל והאם אקירוב יצליח לשמור על אחזקותיו

1. עסקת הענק שבמסגרתה תרכוש כלל ביטוח את חברת כרטיסי האשראי MAX מהווה חותמת נוספת לכישלון של רפורמת שטרום שניסתה להגביר את התחרות בשוק השירותים הבנקאיים. הוועדה בראשות דרור שטרום, שהתנהלה תוך מחלוקות בין אנשי האוצר שהובילו את האג'נדה של השר דאז משה כחלון לבין אנשי בנק ישראל, ראתה בהפרדת חברות כרטיסי האשראי מהבנקים הגדולים את נקודת המפתח לחולל תחרות בשוק, בעיקר בכל הקשור לאשראי צרכני. אלא שהוועדה קודם כל נעצה את החץ ורק אחרי זה ציירה את המטרה סביבו.

האג'נדה שהוביל שטרום בשמו של כחלון היתה פשוטה לכאורה - הגדלת מספר השחקנים בשוק תוביל מיידית לתחרות. כחלון הביא איתו הוכחות - זה עבד לו בשוק הסלולר עם גולן טלקום ו־HOT mobile, שכניסתן לשוק ב־2012 הובילה למלחמת מחירים ששירתה את הצרכנים. "תהיו כחלונים", פרגן לו ראש הממשלה דאז בנימין נתניהו, וכחלון ניסה להיות כחלון גם עם הבנקים. ההבטחה הגדולה היתה שעד מהרה ישראכרט ולאומי קארד יהפכו לשני בנקים נוספים, שיתחרו איתם כשווים מול שווים.

שלוש שנים אחרי ההפרדה של ישראכרט מבנק הפועלים ו־MAX (לאומי קארד לשעבר) מבנק לאומי, מקבלת הרפורמה ציון נכשל בסיכום הביניים. התשואה שהניבו שני הגופים למשקיעים שלהם - MAX לקבוצת המשקיעים בראשות ורבורג פינקוס (27% לפי העסקה עם כלל) וישראכרט למשקיעים שקיבלו אותה כדיבידנד בעין מבנק הפועלים (22%) - רחוקה מלהשביע רצון ומפגרת אחרי התשואה של הבנקים (מעל 40% באותו פרק זמן), שאיתם הם אמורים היו להתחרות.

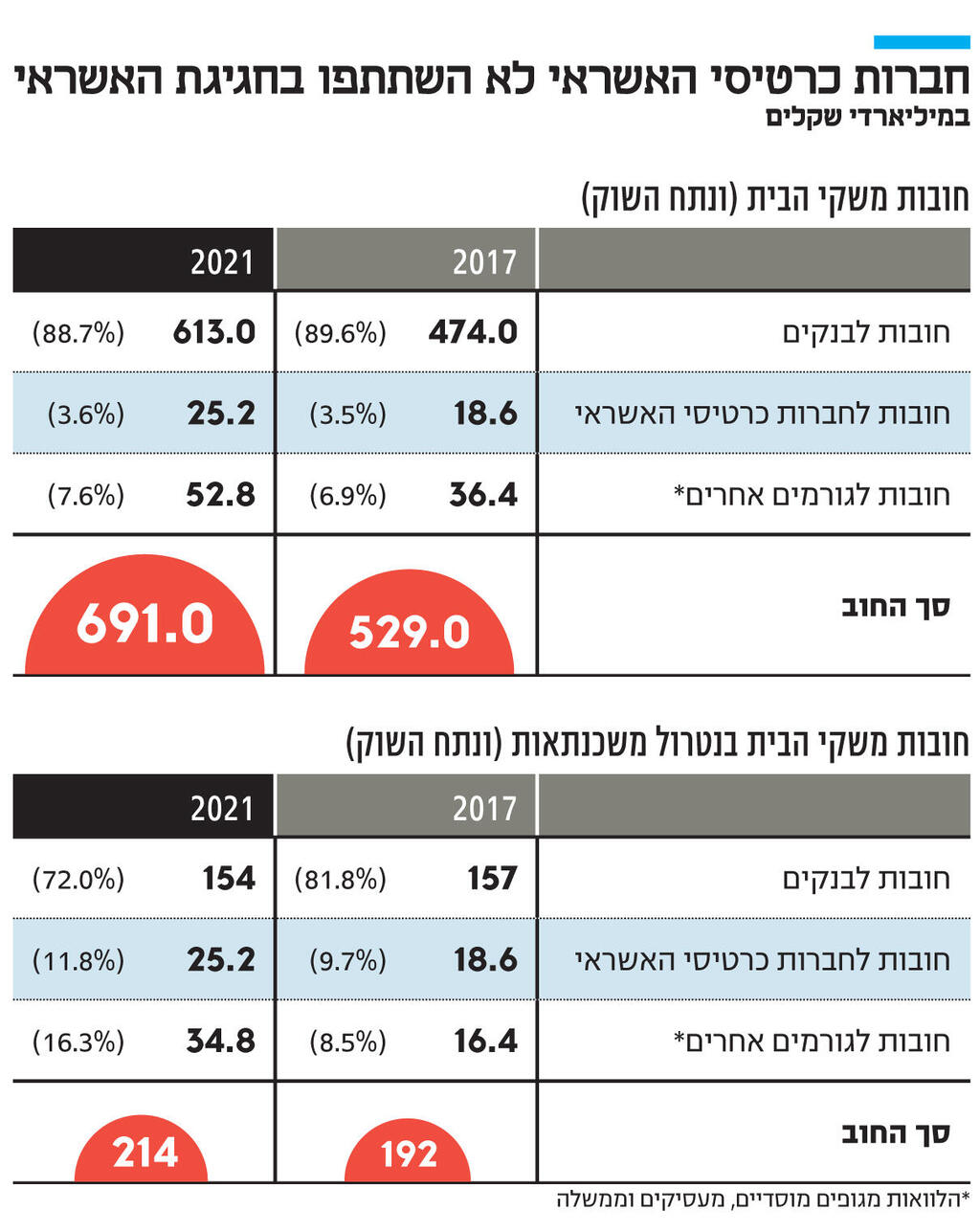

אבל התשואה היא הפרט השולי. הרפורמה הרי נועדה לייצר תחרות לטובת הצרכנים, וגם שם המספרים פחות מפרגנים. לפי דו”ח בנק ישראל ל־2021, משקלן של חברות כרטיסי האשראי מתוך חובות כלל משקי הבית עומד על 3.6%. התמונה הזו עשויה להטעות מעט, שכן רוב החובות הם משכנתאות. בנטרולן של ההלוואות לדיור עולה משקלן של חברות כרטיסי האשראי ל־11.8%. אלא שבין 2017 ל־2021 עלה נתח השוק של חברות כרטיסי האשראי בשוק האשראי בכ־2% בלבד. זה רחוק משמעותית מהתחרות האגרסיבית שציפו לה בוועדת שטרום ומי שהגה אותה - כחלון. קצב הצמיחה של חברות כרטיסי האשראי בשנה שעברה עמד על 7.8%, קצב יפה, אך הבנקים צמחו ב־5.3%, כך שהצמיחה של חברות האשראי לא מספיקה כדי לייצר שינוי משמעותי.

הסיבה לכך שרפורמת שטרום באשראי לא עבדה כמו רפורמת כחלון בסלולר היא בתנאי השוק. לרפורמת כחלון בסלולר קדמו הכנות משמעותיות בשטח של הורדת חסמים, כמו ניוד המספרים וביטול האפשרות של חברות הסלולר לחייב לקוחות ל־36 חודשים. בלעדיהן הכנסת שחקנים חדשים לשוק לא היתה עובדת. בשוק השירותים הבנקאיים אנחנו עדים רק היום למהלכים הנדרשים להסרת החסמים, ובראשם רפורמת הבנקאות הפתוחה שנכנסת בהדרגה לשוק.

גם בזירת המחיר המספרים מלמדים על תמונה שונה מזו שעלתה ברפורמת שטרום. לפי חישוב שמבוסס על הכנסות חברות כרטיסי האשראי מריבית על אשראי צרכני, בין 2016 ל־2021 העלו ישראכרט ו־MAX את שיעור הריבית הנגבית מהלקוחות בכ־15% בממוצע. כל זה קרה אחרי הפרדת חברות כרטיסי האשראי מהבנקים.

2. כאשר בוחנים את עסקת כלל־MAX, קשה שלא להיזכר ברפורמת בכר שהוציאה את ניהול הנכסים ארוכי הטווח מידי הבנקים והעבירה אותם לגופים המוסדיים. הוצאת קופות הגמל הגדולות מידי הבנקים היתה הכרחית אך התוצאה שלה בשנים הראשונות היתה הפוכה לכוונת הרגולטור - ריכוזיות אחת (בנקים) הוחלפה בריכוזיות אחרת (חברות הביטוח). בשנים הראשונות אחרי הרפורמה המחירים ששילמו הלקוחות אף עלו במטרה לאפשר לחברות הביטוח להחזיר לעצמן את ההוצאה הגדולה ברכישת הנכסים מהבנקים. מדובר במהלך שמזכיר את עליית הריבית שגובות חברות כרטיסי האשראי, שהופרדו מהבנקים. רק צעדים רגולטוריים נוקשים שהונהגו בשנים שלאחר מכן, בהם הורדת תקרת דמי הניהול והנהגת פנסיית ברירת מחדל, הביאו להאצה של הורדת המחירים בענף.

4 צפייה בגלריה

יו”ר MAX ונציג ורבורג פינקוס בישראל ירון בלוך, מנכ”ל כלל ביטוח יורם נוה, המפקח על הבנקים בבנק ישראל יאיר אבידן והממונה על התחרות מיכל כהן

(צילומים: תומי הרפז, יריב כץ, אביגיל פפרנו באר)

מעבר לאשראי החוץ־בנקאי, עסקת כלל־MAX מסמנת גם השתלטות של חברות הביטוח על שוק סליקת התשלומים. אחרי שהפניקס השתלטה על חברת גמא, כלל תשתלט על MAX ועל החברה־הבת Hyp, מה שיקנה לה אחיזה משמעותית בשוק התשלומים. כך, בדומה לרפורמת בכר, בסופו של דבר בעלות ריכוזית אחת מפנה את הדרך לבעלות ריכוזית אחרת.

גם זה נוגד את מטרות ועדת שטרום. שם קיוו לראות שחקנים חדשים נכנסים לשוק האשראי, שחקנים שיביאו איתם משב רוח רענן של תחרות. לפיכך המכירה של MAX על ידי ורבורג פינקוס נחשבת לכישלון עבור המחוקקים וגם עבור ורבורג פינקוס עצמה.

בצד הפיננסי קרן ההשקעות האמריקאית יוצאת עם שכרה בידה. היא הצליחה לרכוש את השליטה ב־MAX עם 170 מיליון שקל בלבד שהביאה מהבית, פחות מ־10% מהשווי. את היתר היא קיבלה במימון חיצוני. אף שהשווי של MAX בעסקה זו גבוה רק ב־27% מהשווי שבו נרכשה מבנק לאומי, בזכות המימון החיצוני, שיעור התשואה הפנימי שלה על ההשקעה (IRR) עומד על מעל 20% בשלוש השנים שבהן הקרן שלטה ב־MAX.

אבל, ספק אם ניתן לקרוא לזה באמת הצלחה. אם מישהו חשב שוורבורג פינקוס רכשה את MAX לטווח הארוך, כעת מתברר שהיא עשתה סיבוב קצר ומהיר. המינוי של מנכ”ל לאומי פרטנרס לשעבר ירון בלוך לתפקיד היו"ר סימן שהחברה חושבת קדימה ורואה הזדמנות אמיתית לייצר ערך עבורה, דרך תחרות בשוק האשראי. גם שם בוודאי האמינו שהתשואה שבה ימכרו לבסוף את MAX תהיה גבוהה יותר משמעותית.בנוסף, ניתן לראות במהלך של הקרן האמריקאית אי־אמון בשוק המקומי ובעיקר ברגולציה הנוקשה, אולי נוקשה מדי, שמכתיב בנק ישראל. למעשה, בוורבורג פינקוס העדיפו לברוח מהשוק מהר עם הכסף שיצרו, מאשר לבנות ערך לאורך זמן ולייצר אימפקט משמעותי בשוק האשראי המקומי.

3. בשנת 2018, כחלק מהכנת הקרקע ליום שאחרי המלצות ועדת שטרום, פרסם הפיקוח על הבנקים (המפקחת אז היתה חדוה בר) מסמך מפורט, שמגדיר מי יוכל לרכוש את חברות כרטיסי האשראי שיופרדו מהבנקים - ישראכרט ולאומי קארד. הקביעה הראשונה והברורה מאליה היתה שהרוכשים המיועדים יעמדו בהגבלות חוק הריכוזיות, כך שתאגיד ריאלי שמוגדר “משמעותי” (היקף מכירות שנתי של 6 מיליארד שקל ומעלה) או תאגיד פיננסי “משמעותי” (שהיקף הנכסים שמנוהלים בו עולה על 100 מיליארד שקל) לא יוכלו להשתלט על אחת החברות. הקביעה הזו של בנק ישראל הורידה מהשולחן באופן מיידי את רוב חברות הביטוח הגדולות בישראל ובהן גם כלל ביטוח עצמה. כל זה לא הפריע לשטרום עצמו לברך על העסקה, בניגוד מוחלט לכוונתה המקורית של הרפורמה, הכל כדי שלא להראות שהרפורמה קרסה.

כלל מנהלת נכסים בכ־286 מיליארד שקל (נכון לסוף 2021), כך שעל פי הקריטריונים של בנק ישראל היא אינה יכולה כלל לרכוש את MAX והעסקה היתה יורדת מהפרק מהיום הראשון. אלא שהעסקה הנרקמת מחפשת דרך לעקוף את המגבלה דרך ביצוע הרכישה על ידי חברת האחזקות שמחזיקה בכלל ביטוח, כלל החזקות, כך ש־MAX תהפוך לחברה־אחות של כלל ביטוח. האם הדרך העוקפת הזו תספק את בנק ישראל? סביר להניח שבכלל ביטוח בדקו היטב את הדברים לפני החתימה על מזכר הכוונות, והעריכו שהפרצה הזו תאפשר להם לצלוח את המשוכה של בנק ישראל.

המשוכה הרגולטורית השנייה שצריכה העסקה לצלוח היא זו של רשות התחרות. גם כאן, על פניו, אין לרשות התחרות סיבה לפסול את העסקה. שוק האשראי למשקי הבית ולעסקים הקטנים נשלט באופן כמעט בלעדי על ידי הבנקים ולכאורה MAX נותרת כשחקנית נוספת בשוק הזה, אך אי אפשר לבטל את העובדה שבעלות של כלל על MAX שונה מהותית מזו של ורבורג פינקוס. לא עוד קרן השקעות פרטית, כי אם גוף פיננסי משמעותי שכבר פועל בשני שווקים עם ריכוזיות גבוהה - שוק הביטוח ושוק החיסכון ארוך הטווח.

כאן תרחף מעל העסקה גם רוח הדברים של שר האוצר אביגדור ליברמן לפני כמה שבועות, כאשר הכריז על כוונה לייצר תוכנית לצמצום הריכוזיות במשק. ליברמן אמנם התייחס בעיקר ליוקר המחיה כפי שהוא מתבטא בשוק המזון, אבל באוצר לא יראו בעין יפה עסקה שמגבירה ריכוזיות בשווקים אחרים, כזו שהופכת שחקנים חזקים לחזקים יותר.

4. האם העסקה היתה נרקמת אם כלל ביטוח לא היתה נמצאת בצומת הדרכים שבו היא נמצאת כיום? אי אפשר להתעלם מהעובדה שהרכישה של MAX על ידי כלל ביטוח מתבצעת בזמן שהאחרונה נמצאת בעיצומו של מאבק שליטה. כלל ביטוח מוגדרת כחברה ללא גרעין שליטה, מה שהופך את העסקה לחריגה בסיטואציה שלה, ובחודשים האחרונים ניתש מאבק בין הנהלת החברה בראשות יורם נוה לאלפרד אקירוב, בעל המניות הגדול בכלל, שאף ביקש מרשות שוק ההון לקבל היתר שליטה בחברה.

מבנה העסקה ואופן המימון שלה במיוחד מייצרים מוקד נוסף למאבק בין אקירוב להנהלת כלל בראשות נוה. בדיווח שהוציאה כלל ביטוח לבורסה היא מציינת כי בכוונתה לממן חלק מהעסקה בהקצאה של מניות החברה, כך שהמוכרת, ורבורג פינקוס, תקבל עד 4.99%. אם מוסיפים לכך את מניות כלל שיוקצו ליתר השותפים ב־MAX (מדובר ב־30% מהמניות של חברת האשראי), ההקצאה מגיעה לכ־7% ממניות כלל. בנוסף ציינה החברה כי אחת האפשרויות שהיא בוחנת למימון העסקה היא גיוס הון או חוב.

כלל נסחרת לפי שווי שוק של כ־5.7 מיליארד שקל והתמורה בניכוי חוב עומדת על כ־1.6 מיליארד שקל. בהנחה שחלקו ימומן בכ־7% ממניות החברה, הרי שהיא עדיין תידרש להביא מבחוץ 1.2 מיליארד שקל למימון העסקה. גיוס של כמחצית מהסכום במניות, ידלל את בעלי המניות בכ־9%, וגיוס של מיליארד שקל ידלל את הבעלים בכ־15%. בעלי המניות של כלל פחות התלהבו מהאפשרות והמניה ירדה אתמול ב־6.5%.

עבור אקירוב, בעל המניות הגדול בכלל, מדובר בכאב ראש לא קטן אחרי שהצהיר כבר על כוונתו לבצר את השליטה בחברה. מימון העסקה בגיוס הון עשוי לדלל את אחזקתו מתחת ל־10%, אלא אם יזרים סכומי כסף משמעותיים במסגרתם כדי לשמר את חלקו בחברה. זו לא הפעם הראשונה שהחברה נוקטת במהלך כזה. סימן השאלה הוא האם אקירוב יסכים גם הפעם להכניס את היד לכיס.