ניתוח כלכליסט

עוד ועדה ללא השפעה, או כזו שתסגור פערים בין מוצרי השקעה

מסקנות יוגשו בתוך 100 ימים: ועדה שהקים משרד האוצר ושבה ישתתפו הרגולטורים הפיננסיים תנסה לטפל בתפוח האדמה הלוהט, הכולל הטבות מס לקופ"ג להשקעה ולפוליסות חיסכון לעומת קרנות הנאמנות. ניסיון הסדרה נוסף יוצא לדרך, לובי סוכני הביטוח ינסה לבלום גם אותו

האם הפערים בפיקוח בענף הפיננסים יטופלו סוף סוף? בשבוע שעבר הוחלט במשרד האוצר להקים צוות שיורכב מבכירי המשרד והרגולטורים הפיננסיים. הצוות, בראשות מנכ"ל משרד האוצר שלומי הייזלר, יטפל בצמצום הפערים הקיימים בין המכשירים להשקעה לטווח קצר ובינוני: קרנות הנאמנות לעומת קופ"ג להשקעה ופוליסות החיסכון. מלבד הייזלר יהיו חברים בצוות גם הממונה על התקציבים יוגב גרדוס, החשכ"ל יהלי רוטנברג, והכלכלן הראשי שמואל אברמזון וכן הרגולטורים הרלבנטיים: יו"ר רשות ני"ע ספי זינגר, מ"מ הממונה על שוק ההון עמית גל ומנהל רשות המסים שי אהרונוביץ'. הצוות אמור להגיש את מסקנותיו בתוך 100 ימים.

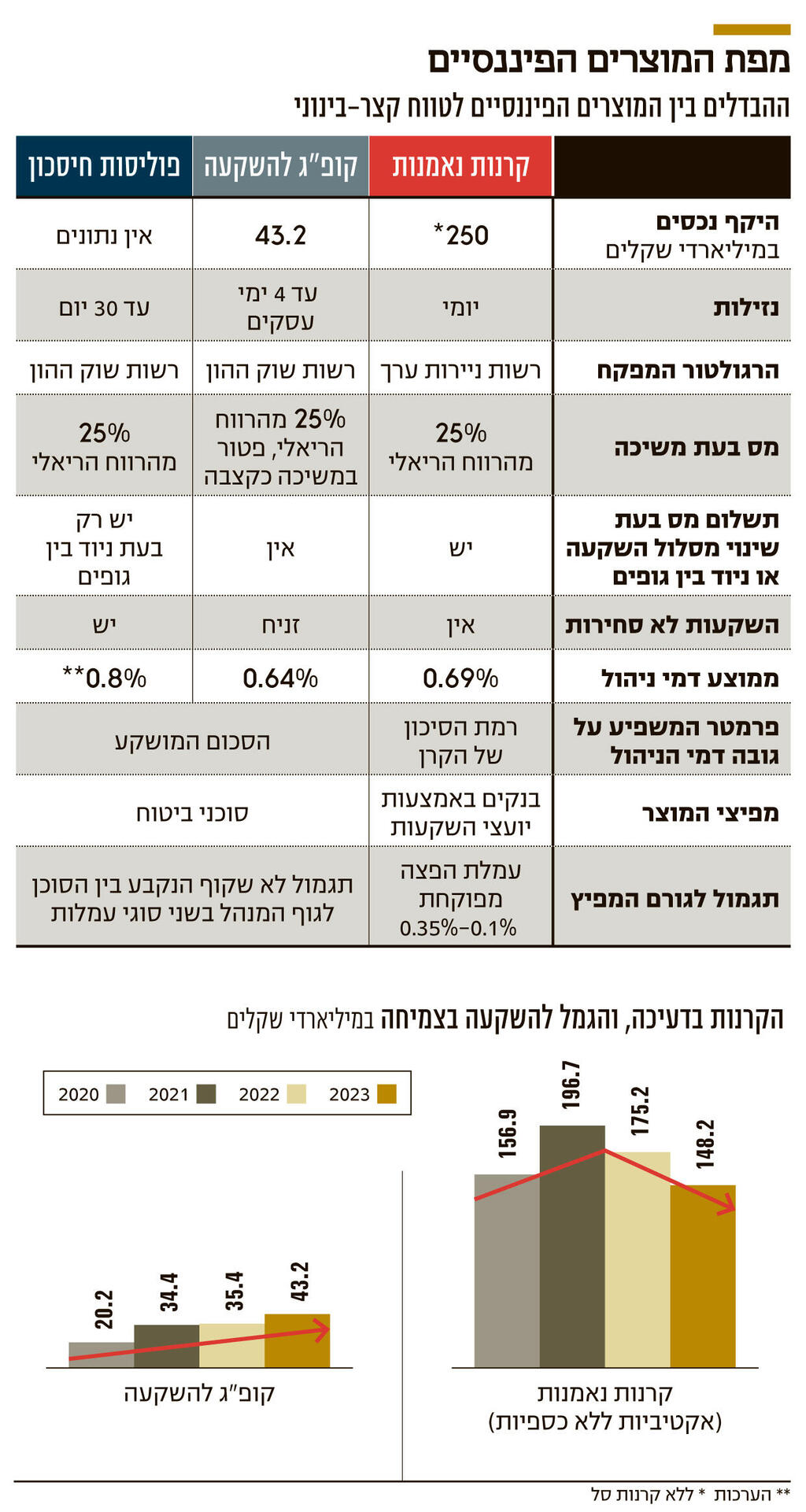

מדובר במוצרים שמנוהלים בהם מאות מיליארדי שקלים, ואף ששלושתם מיועדים לצרכים דומים, יש פערים מהותיים ביניהם בהיבטים הקשורים למס, רמת הפיקוח והשקיפות, הדרך שבה מתוגמלים הגורמים המפיצים את המוצרים ועוד. באופן כללי, קרנות הנאמנות, שמפוקחות על ידי רשות ני"ע, נמצאות תחת פיקוח מחמיר והדוק יותר, ומנגד נמצאות בנחיתות בהיבט המס לעומת קופ"ג להשקעה ופוליסות החיסכון, שמפוקחות על ידי רשות שוק ההון.

הבעיה שגורמת לפערים בין המוצרים נובעת ממבנה הפיקוח בישראל, שבנוי כך שלכל רגולטור יש גזרה שהוא אמון עליה מבחינת הגופים והמוצרים הפיננסיים. לכל רגולטור תקציב ומשאבים אחרים, יכולות ואג'נדות שונות. התוצאה היא שמוצרים שדומים במהותם, בפועל שונים מאוד מבחינת הפיקוח והתנאים.

במשך שנים ניסו לפתור את הפערים ולשנות את מבנה הפיקוח הפיננסי בישראל. בסוף שנת 2021 הוקם צוות של משרד האוצר ובנק ישראל לבחינת מבנה הפיקוח הפיננסי בישראל, אולם שנה לאחר מכן הצוות התפזר לאחר שלא הושגו הסכמות, בעיקר בין משרד האוצר לבנק ישראל. קשה לראות במציאות הפוליטית הנוכחית קידום נושא עמוק כמו שינוי מבנה הרגולציה, אך מה שכן אפשרי הוא מה שהוועדה הנוכחית אמורה לעשות: לקחת נושאים ספציפיים שיש בהם פערים ולבחון איך מטפלים בהם.

במאזן הכוחות בין שני הרגולטורים המרכזיים הרלבנטיים, זינגר וגל, נראה כי ידו של זינגר על העליונה, שכן הוא מונה לתפקידו על ידי שר האוצר הנוכחי, בצלאל סמוטריץ'. לעומת זאת, גל מוגדר כמ"מ כשנה וחצי. מי שימונה לתפקיד יו"ר רשות שוק ההון (בהנחה שבכלל ימונה מישהו בזמן הקרוב), יצטרך לקבל כעובדה מוגמרת את תהליך העבודה של הוועדה.

ועדיין, לוועדה מחכים לא מעט אתגרים, ולא רק בעמדות של הרגולטורים השונים. יהיו כנראה מי שיתנגדו לחלק מההמלצות, כמו למשל סוכני הביטוח, שיודעים ליירט כל מה שפוגע בתנאים שלהם, בזכות הלובי החזק מאוד שלהם בכנסת בכלל ובמפלגת הליכוד בפרט.

הרקע: דעיכת קרנות הנאמנות ופרשת סלייס

ענף קרנות הנאמנות הוותיק סובל זה תקופה מדעיכה. אומנם עשרות מיליארדי שקלים זרמו אל הקרנות הכספיות בשנתיים האחרונות, אולם אם ננטרל את הקטגוריה הזו ונבחן את קרנות הנאמנות המסורתיות, המשקיעות בעיקר באג"ח ובמניות, נראה שהן בדעיכה. מנתונים שפרסמה באחרונה רשות ניירות ערך עולה כי ישנה ירידה בהיקף הנכסים המנוהלים בקרנות נאמנות אקטיביות מכ־190 מיליארד שקל לכ־150 מיליארד שקל בתוך כשנתיים. לעומת זאת, בתחום קופ"ג להשקעה ישנה צמיחה, אפילו בשנים פחות טובות של השוק. מוצר זה נכנס לשוק בשנת 2016, ומאז הלך וצבר פופולריות, וכיום הוא מנהל 43 מיליארד שקל, יותר מכפול ממה שניהל בשנת 2020. המגמות המנוגדות בין המוצרים נובעות בעיקר בשל הבדלים בנושא מס, וגם בשל מנגנוני הפצה שונים של המוצרים (ראו הרחבה בהמשך).

הודעת המינוי של הוועדה אומנם לא מתייחסת לסערה האחרונה בענף הגמל, אך קשה להתעלם מהאירוע הזה, שסביר שילווה את חברי הוועדה בהמלצותיהם. הכוונה היא כמובן לפרשת חברת הגמל סלייס. נזכיר כי בצעד חריג, רשות שוק ההון מינתה בסוף השנה שעברה מנהל מיוחד לחברה, שבודק בעיקר את פעילות קופות הגמל בניהול אישי של החברה, כאשר קיים חשש שחלק מהכספים הללו שהושקעו בקרנות החוץ אינם. הצעד החריג הזה הביא להקפאת המשיכות מכלל קופות סלייס לפחות עד לחודש מאי.

פערי המס: צמצום או שיפור ההטבות

יש הבדלים רבים בין קרנות הנאמנות לבין קופות הגמל להשקעה ופוליסות החיסכון, אולם סוגיה מהותית שחברי הוועדה יצטרכו לתת עליה את הדעת היא המס. אף שמדובר במוצרים הדומים כאמור במהותם - מכשיר חיסכון לטווח קצר־בינוני, ישנה נחיתות מובהקת לקרנות הנאמנות מול הגמל להשקעה ופוליסת החיסכון בנושא מס.

מבין שלושת המוצרים, לקופות הגמל להשקעה יש יתרון על שני המוצרים האחרים והוא האפשרות לקבלת פטור ממס רווחי הון, אולם רק אם המשיכה נעשית אחרי גיל 60 וכקצבה. יתרון המס המהותי יותר אל מול קרנות הנאמנות הוא בכל הקשור לניוד כספים. כיום כל מעבר כספים של משקיע מקרן נאמנות אחת לאחרת נחשב לאירוע מס, בגינו יש לשלם מס רווח הון. לעומת זאת, בפוליסת חיסכון, אם המשקיע עובר בין מסלולים, אין זה אירוע מס. בקופ"ג להשקעה התנאים הם הטובים ביותר - גם מעבר בין מסלולי השקעה וגם ניוד הכספים לגוף מנהל אחר אינם נחשבים לאירוע מס.

דרך אחת לצמצם את הפערים היא ללכת לכיוון התנאים המחמירים בקרנות הנאמנות. היות שהגירעון בקופת המדינה גדל בשל המלחמה, ובאוצר, שחבריו מהווים חלק מהותי מהצוות, מחפשים מקורות הכנסה נוספים, לא יפתיע אם הדבר ייבחן. אולם בשוק ההון מציינים כי ביטול ההקלות בקופות גמל להשקעה פשוט יחסל את המוצר.

"יש פתרונות אחרים אפשריים. יש פשרות שהועלו בעבר על השולחן, כמו פתיחת חשבון השקעה בבנק. במוצר שכזה, שאמור להיות מופנה לקרנות הנאמנות, כל עוד הכסף נשאר בחשבון ההשקעה, כל פעולה של מכירה או קנייה של קרן נאמנות לא תיחשב כאירוע מס, ולא יחול עליה מס, כאשר אפשר לקבוע תקרה מסוימת של כספים בשנה שיהיו פטורים", אומר יניב פגוט, סמנכ"ל בכיר ומנהל מחלקת מסחר בבורסה.

מנגנוני ההפצה והתגמול ייבחנו

סוגיה חשובה ורגישה נוספת היא הפצת המוצרים והתגמול על הפצתם. כאן, הפערים בין קרנות הנאמנות למוצרים האחרים מהותיים ביותר. את קרנות הנאמנות מפיצים הבנקים באמצעות מערך יועצי ההשקעות, כך שהפיקוח נעשה במישרין דרך רשות ני"ע, אך גם באמצעות בנק ישראל, שאחראי על הפיקוח על הבנקים.

התגמול לבנקים בעבור הפצת קרנות הנאמנות ניתן בעמלת הפצה - עמלות שמוסדרות באופן רשמי, ועומדות על 0.35%-0.1% (תלוי בסוג קרן הנאמנות). בנוסף, גם הלקוח משלם לבנק דמי ניהול ני"ע (מה שנקרא בעבר דמי משמרת). כמו כן, יש מגבלות רבות על יועצי ההשקעות, ויש רבים שמבקרים את הכללים שנקבעו עליהם כקשיחים מדי, מה שהפך את תפקיד היועץ לטכני ופקידותי לאורך השנים.

"יצטרכו להיות פה שינויי חקיקה. לשוק ההון לא הוקדש מספיק זמן בעולמות החקיקה ואז נוצרו פערים. אנחנו חיים בשנת 2024 עם חוק ייעוץ שנכתב בסוף שנות השמונים. לעומת זאת, בגמל להשקעה ובפוליסות החיסכון הפיקוח בנושא ההפצה הרבה יותר משוחרר", אומר פגוט.

מי שמפיץ את קופ"ג להשקעה ופוליסות החיסכון הם סוכני הביטוח, שמפוקחים על ידי רשות שוק ההון. בעוד הפיקוח על היועצים בבנקים הדוק יותר מעצם מבנה המערכת הבנקאית הריכוזית, הפיקוח על סוכני הביטוח הרבה פחות הדוק, שכן מדובר בענף הרבה יותר מבוזר, וגם המשאבים שיש לרשות שוק ההון נמוכים משמעותית לעומת אלו של רשות ני"ע ובנק ישראל.

בנוסף, בעוד התגמול לבנקים מוסדר וקבוע, התגמול לסוכני הביטוח נקבע בהסכם בין הגוף המנהל את הקופה לבין סוכן הביטוח, כאשר הסכם זה אינו שקוף ללקוח. לסוכן יש תגמול שונה מגופים מוסדיים שונים, ואילו הגופים המוסדיים מתגמלים באופן שונה את הסוכנים (לרוב סוכנויות גדולות נהנות מתנאים משופרים).

מבנה העמלות גם שונה מאשר בקרנות הנאמנות - בקרן נאמנות מדובר בעמלה שנתית הנגזרת מהיקף הנכסים, כך שהבנק אדיש להעברת הנכסים בין קרן לקרן. לעומת זאת, סוכני הביטוח מקבלים שתי עמלות: עמלת נפרעים, הדומה במהותה לעמלת ההפצה של יועצי ההשקעות, ובאותו גובה כמוה פחות או יותר; אולם לצידה הם גם מקבלים עמלת היקף - עמלה חד־פעמית, שיכולה להגיע ל־0.5% בעבור גיוס הכספים. עמלה זו נותנת לסוכן מוטיבציה לנייד כספים בין מנהלים. אומנם הוטלו על עמלה זו מגבלות לאורך השנים, אך עדיין המוטיבציה להעברת הכספים לפחות פעם אחת בכל שלוש שנים נותרה בעינה. הפערים הללו בתגמול הקיים ‑ בין קרנות הנאמנות לקופות הגמל להשקעה ‑ חייבים להצטמצם, ולהתקרב למה שנהוג בקרנות הנאמנות, שם המצב שקוף יותר.

זה יהיה האתגר המרכזי של הוועדה, שכן כל ניסיון לשנות את התגמול לסוכני הביטוח, כמו החלת מודל סוכן אובייקטיבי, נתקל לאורך השנים בהתנגדות מצידם, וסוכני הביטוח מצליחים פעם אחר פעם לבלום את הרוב הגדול של יוזמות חקיקה שנועדו להגבילם.

נכסים לא סחירים בקרנות נאמנות?

פער מהותי נוסף בין המוצרים הוא סוג הנכסים שהם מושקעים בהם. בקרנות הנאמנות ההשקעה ברובה המוחלט היא בניירות ערך סחירים בבורסה, היות שהיא מוצר בנזילות יומיומית. בגמל להשקעה, לעומת זאת, ניתן לשלב גם השקעות לא סחירות במוצרים אלטרנטיביים, אולם לרוב לא מדובר בשיעור מהותי. בפוליסות חיסכון, בהן הנזילות גם נמוכה יותר (פדיון הכספים בהן יכול לקחת עד 30 יום), ההשקעה במוצרים לא סחירים מהווה חלק בלתי נפרד מתמהיל ההשקעות.

"התוצאה היא שגמל להשקעה ופוליסות חיסכון הן למעשה חיסכון קצר טווח בתחפושת של חיסכון ארוך טווח", אומר פגוט, ומציין כי כדי לצמצם את הפערים אפשר לשקול גם הקמת קרנות נאמנות שלא יהיו בנזילות יומית, כמו הקרנות כיום, וכך ניתן יהיה לאפשר להן להשקיע בנכסים לא סחירים.

ישנם עוד נושאים רבים, כמו רמת השקיפות לגבי הנכסים שבהם מושקעים הכספים, שבקרנות הנאמנות נחשבת לגבוהה יותר. מצד שני, במגבלות בנושא שיווק ופרסום, ייתכן שהפיקוח של רשות ני"ע הוא שמרני מדי לעומת הנדרש. בשורה התחתונה, אין ספק שהרגולציה הפיננסית צריכה לעבור מתיחת פנים והתאמה למצב השוק הנוכחי של שנת 2024. השאלה היא אם הצוות שהוקם אכן יצליח בכך, או שגורמים אינטרסנטיים וריבים בין רגולטורים יביא להתמסמסות הנושא גם הפעם.