קרנות ההשתלמות חטפו על החשיפה הגבוהה לחו"ל

קרנות ההשתלמות חטפו על החשיפה הגבוהה לחו"ל

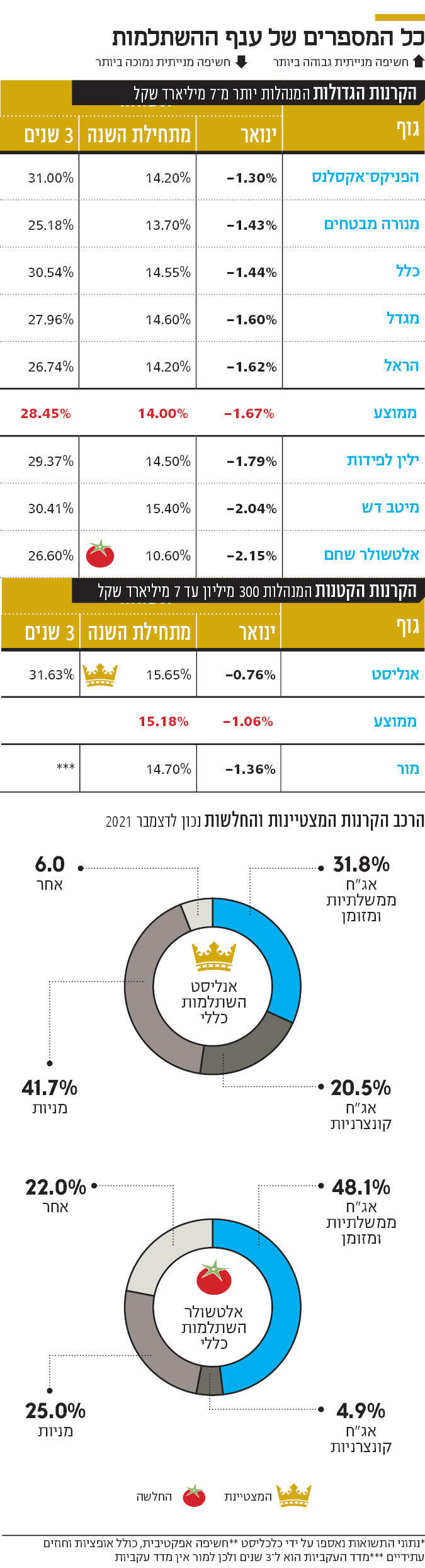

טבלת התשואות של קרנות ההשתלמות בינואר מציגה מינוסים לכל אורכה, אף שהבורסה המקומית התאפיינה במגמה מעורבת. המדדים בשוקי העולם, לעומת זאת, ירדו בממוצע ב־5%

ינואר התאפיין בירידות חדות בשווקים, במיוחד בחו"ל. לפי נתוני בורסת ת"א, המדדים בעולם ירדו בממוצע ב־5% בהובלת S&P 500 ונאסד"ק 100 האמריקאיים, שצללו ב־5.8% וב־9% בהתאמה. בניגוד למגמה העולמית, הבורסה המקומית נסחרה במגמה מעורבת, כאשר מדד ת"א־35 ירד ב־3% ואילו מדד ת"א־90 עלה ב-3%.

למרות המגמה המעורבת בישראל, גרמה החשיפה הגבוהה של הגופים המוסדיים הישראליים לשווקים בחו"ל לכך שקרנות ההשתלמות הגדולות ירדו בינואר בשיעור ממוצע של 1.67% בעוד הקרנות הקטנות יותר ירדו בשיעור ממוצע נמוך יותר של 1.06%.

הקרן שרשמה את התשואה הטובה ביותר בחודש המתעתע היא זו של אנליסט, שירדה בשיעור של 0.76% בלבד. קרן זו היתה גם המצטיינת של 2021 כולה עם תשואה חיובית של 15.65%. מדובר באחת הקרנות הקטנות, שמנהלת במסלול רק 4.3 מיליארד שקל. במקום השני נמצאת קרן הפניקס־אקסלנס עם תשואה שלילית של 1.3%, ובמקום השלישי מור שירדה ב־1.36%. מור היתה עד לפני שנתיים הקרן הקטנה במסלול, אך כיום כבר מנהלת 6.8 מיליארד שקל.

נועם רוקח, סמנכ"ל ההשקעות של אנליסט, תולה את התשואה השלילית הנמוכה בקרן שלו לעומת המתחרים בחשיפה הגבוהה שיש לה לשוק המניות המקומי, שביצועיו בינואר היו, כאמור, עדיפים על פני אלה שבארה"ב. בנוסף, הקרן של אנליסט מתמקדת באיגרות חוב עם מח"מ קצר, שמציגות תשואה עודפת בתקופות של ירידות בשווקים.

מדד העקביות של קבוצת קלי בוחן את משך הזמן שבו הושגה תשואה גבוהה מהממוצע. לדוגמה: קופה אשר השיגה ב-18 חודשים מתוך 36 חודשים תשואה מעל לממוצע, תקבל ציון 50%

-מעבר לשני נתונים אלה, הרי שעל פי אנליסט גם האחזקה של הקרן במניות של קבוצת גזית ונורסטאר תמכו בתשואתה. לדברי רוקח, "הכניסה של ישראל קנדה לחברה הביאה לעלייה של עשרות אחוזים במחיר המניה (גזית גלוב עלתה ב־33% בינואר ונורסטאר ב־43% - א"ע). האחזקה הכוללת שלנו במניה בתיק מגיעה ל־0.7%, ועלייתה עזרה לצמצם משמעותית את הירידות הכלליות בשוק".

השיחה עם רוקח נערכת ביום שבו הודיעה טאואר על כך שאינטל תרכוש אותה תמורת 5.4 מיליארד דולר, ולאחר שמניית יצרנית השבבים זינקה בתגובה ב־36%. על פי רוקח, אנליסט מחזיקים בטאואר כ־70 מיליון שקל, שמהווים עד 0.5% מההון המנוהל של בית ההשקעות, כך שרכישת החברה תורמת תשואה של כ־0.25% לחודש פברואר.

ינואר התאפיין בירידות חדות. מדובר בירידות רגעיות או בתחילתה של מפולת?

"לעומת אשתקד, הדבר שהשתנה והעצים את המגמה השלילית בחודשיים האחרונים הוא הציפיות לשינוי הריבית. אם ב־2021 האמינו שבשנה הנוכחית יהיו 2–3 העלאות ריבית, היום חלק מהאג"ח מתמחרות כבר 5 העלאות ריבית, מאחר שהאינפלציה בארה"ב אינה נרגעת. זה היום, להשקפתי, עיקר הקושי של שוק המניות, והוא יוצר לחץ שמביא למימושים בחלק מהשווקים.

"אך לא הכל נובע מציפיות האינפלציה. מניות הטכנולוגיה, לדוגמה, עוברות מימוש זה כמה חודשים, וזה הסקטור שתיפקד הכי רע מתחילת השנה. חלק מהחברות בתחום השילו 50% משוויין, לנוכח ההבנה של המשקיעים כי הצמיחה אינה אינסופית, וצריך להתחשב בתחרות. מניית פייפאל (PayPal), לדוגמה, ירדה ב־50% לאור התחרות הגואה בעולם התשלומים הדיגיטליים (פייפאל איבדה 30% מתחילת השנה ובסך הכל 60% בחצי השנה האחרונה - א"ע). בשנה שעברה ראינו תמחור שהיה בחלקו בועתי במניות הטכנולוגיה, ללא התחשבות בתחרות ובתנאי השוק. אני חושב שחלק מהחברות כבר לא יחזרו לשוויים שבהם נסחרו לפני כמה חודשים. מבחינת המחיר זה כבר לגזור ולשמור.

"ולמרות זאת, לא הפחתנו מתחילת השנה את החשיפה למניות. אנחנו עדיין אוהבים מניות. העולם מתפתח וצומח, אנחנו נמצאים במהפכה טכנולוגית - והשקעה במניות היא הדרך הטובה להיחשף לכך. השנה תהייה תשואה נמוכה יותר בשוק המניות לעומת שנים קודמות, והתנודתיות תהיה גבוהה יותר, אך המניות הן עדיין האופציות הטובות להשקעה".

רחשי המלחמה בין רוסיה ואוקראינה לא משפיעים על השווקים?

"איש לא יודע מה עובר לפוטין בראש ומה יהיה הצעד הבא שלו. אז מי אני, הצנוע, שאדע? המתיחות הזו לא הביאה אותנו לבצע שינויים מהותיים, ואני חושב שהשווקים יפעלו בעיקר לנוכח ציפיות האינפלציה והריביות".

שתי הקרנות שהשיגו בינואר את התשואה הכי פחות גרועה הן גם אלה שהשיאו את התשואה הגבוהה ביותר בטווח הארוך יותר. אנליסט עלתה ב־31.63% בשלוש השנים האחרונות - התשואה הגבוהה בענף - ואחריה הפניקס־אקסלנס, שעלתה ב־31% בתקופה זו.

מי שירצו לשכוח את ינואר 2022 הם החוסכים באלטשולר שחם. קרן ההשתלמות, שמנהלת כמעט 67 מיליארד שקל - הסכום הגבוה ביותר בענף - נפלה בחודש שעבר ב־2.15%, התשואה השלילית הגבוהה ביותר. הקרן סיימה גם את 2021 במקום האחרון עם תשואה חיובית של 10.6% לעומת ממוצע של 14.25%. ההערכות הן, שהחשיפה הגבוהה של בית ההשקעות לשוק המניות האמריקאי החלישה את ביצועיה. בשלוש השנים האחרונות עלתה קרן ההשתלמות של אלטשולר שחם ב־26.6%, התשואה כמעט הנמוכה ביותר בענף, שתשואתו עמדה על ממוצע של 28.8% בתקופה זו.