בנק ישראל: מנפיקות חדשות מתקשות להשיא תשואה עודפת

בנק ישראל: מנפיקות חדשות מתקשות להשיא תשואה עודפת

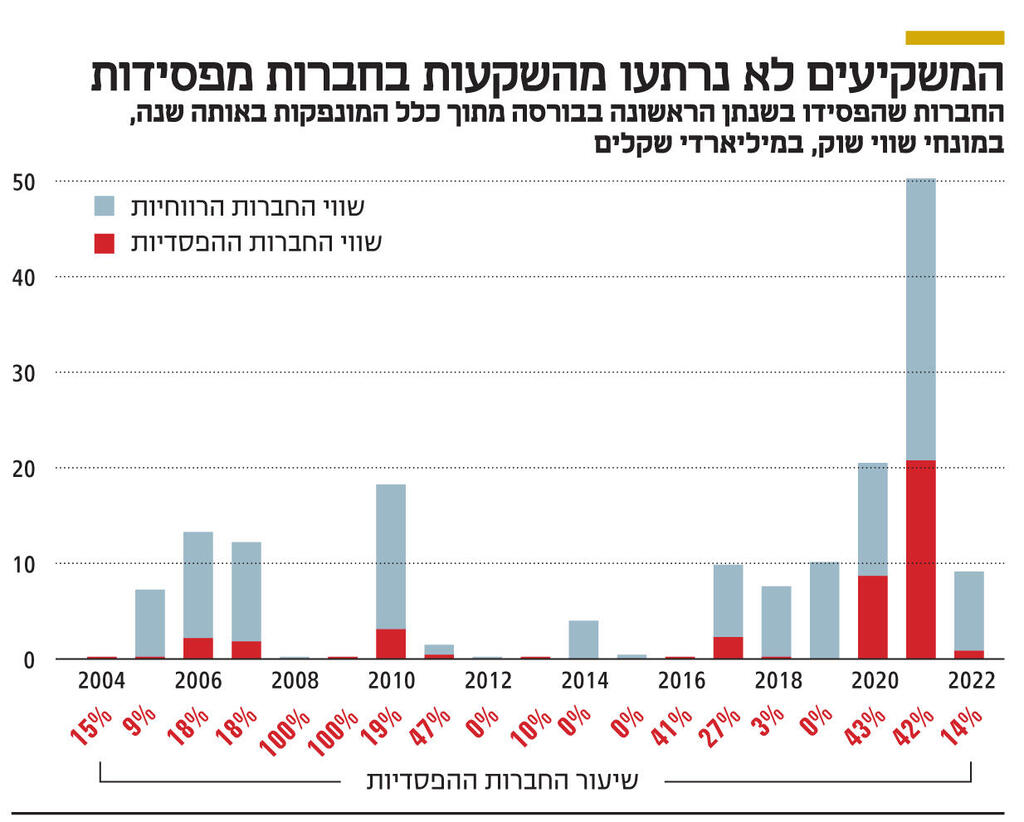

לפי בדיקה שערך בנק ישראל, בחמש השנים הראשונות לאחר הנפקתן בבורסת תל אביב מניבות מרבית החברות תשואת חסר לעומת המדדים. יותר מ־40% מההנפקות בשנתיים האחרונות היו של חברות מפסידות

מפסידות והולכות לבורסה: חברות חדשות שמונפקות בבורסה מתקשות לרוב להתרומם ולהניב למשקיעים תשואה עודפת על פני תשואת המדדים המובילים. כך עולה מבדיקה של בנק ישראל במסגרת הדו"ח השנתי שלו שפורסם אתמול.

מהבדיקה עולה כי בחמש השנים הראשונות מיום ההנפקה החברות החדשות מציגות בממוצע תשואת חסר לעומת השוק. עוד נמצא, כי למרביתן קשה להשתלב באחד המדדים המרכזיים של הבורסה.

בבנק ישראל החליטו לבדוק מה קרה לאורך השנים בשוק ההנפקות באחוזת בית, ומצאו כי הן מתרחשות בגלים, וכי משנת 2000 היו שני גלי הנפקות מרכזיים: ב־2007-2004 וב־2022-2020 — בעיקר בתקופה שמסיום משבר הקורונה ועד לעליית הריבית אשתקד. באשר לגל השני מציינים בבנק שגם בעולם הייתה גאות הנפקות באותה תקופה, אולם הגל בתל אביב בלט במיוחד שכן הונפקו בו 133 חברות.

מההשוואה בין שני גלי ההנפקות עלה כי בגל השני היה שיעור גבוה וחריג של חברות הפסדיות לעומת חברות שהונפקו בשנים שקדמו לו. בעוד יותר מ־40% מההנפקות בשנים 2021-2020 היו של חברות הפסדיות, רק 18%-9% מההנפקות בשנים 2007-2004 היו של חברות מפסידות. ככל הנראה, הפער נובע בעיקר מהרכב החברות שהונפקו בשני הגלים: בראשון היו אלה בעיקר חברות מסחר ושירותים, ובשני בלטו חברות הייטק, שהיו הרוב המוחלט (75%) של החברות ההפסדיות. המשמעות היא שגל ההנפקות השני היה ברמת סיכון גבוהה מהראשון.

בדיקת התשואות שהניבו החברות לאורך השנים מצאה כי המניות שלהן מתאפיינות בביצועי חסר, כלומר הניבו תשואות נמוכות לעומת השוק. מהנתונים עולה, כי התשואה הממוצעת שמניבות החברות שהונפקו בשנותיהן הראשונות כציבוריות הולכת ופותחת פער בהשוואה לתשואת מדד ת"א־125 ככל שחולף זמן מההנפקה, והוא מגיע עד 50% כשנתיים לאחר ההנפקה בממוצע, ולאחר מכן מצטמצם קצת. בבנק ישראל מציינים כי התשואה השלילית העודפת בולטת במיוחד בהשוואה בין החברות האלה לחברות בעלות שווי שוק דומה מאותו ענף.

בבנק מעריכים כי אחת הסיבות לביצועי החסר היא הנזילות. כדי ליהנות מהיקפי מסחר טובים, חשוב להיכלל באחד ממדדי הבורסה, שכן עיקר המסחר מתרכז במניות הנכללות במדדים. אולם בדיקת הבנק העלתה כי לחברות לוקח זמן להיכנס למדדים המרכזיים — ת"א־125 ות"א־150. כך, למשל, זמן הכניסה הממוצע של חברה לת"א־125 עומד על 4.35 שנים.

עורכי הבדיקה מסבירים כי כניסת חברה למדד בבורסה מאותתת על כך שמדובר בחברה איכותית מבחינת השווי, היקף הסחורה הצפה והסחירות. בנוסף, הכניסה למדד מעוררת את תשומת לב המשקיעים, מסייעת לה לבצע גיוסי הון עתידיים וגם מגבירה את הסחירות שלה. הגורמים הללו דוחפים את המניה קדימה ומסייעים לה להשיג תשואות טובות יותר. אולם אם לחברה חדשה לוקח זמן להיכנס למדדים, יהיה לה קשה יותר להניב תשואה דומה להם — ולבטח תשואה עודפת.