ניתוח

ההתרחבות והסיוע לנכסים ובניין עלו לגב־ים בהורדת דירוג

מידרוג הורידה ברמה אחת את הדירוג של שלוש סדרות אג"ח של חברת הנדל"ן המניב בשל היחלשות הנזילות שלה - תוצאה של השקעות גדולות מצד גב־ים וחלוקת דיבידנדים גבוהים, שנועדה לסייע לחברה־האם בשירות החוב שלה

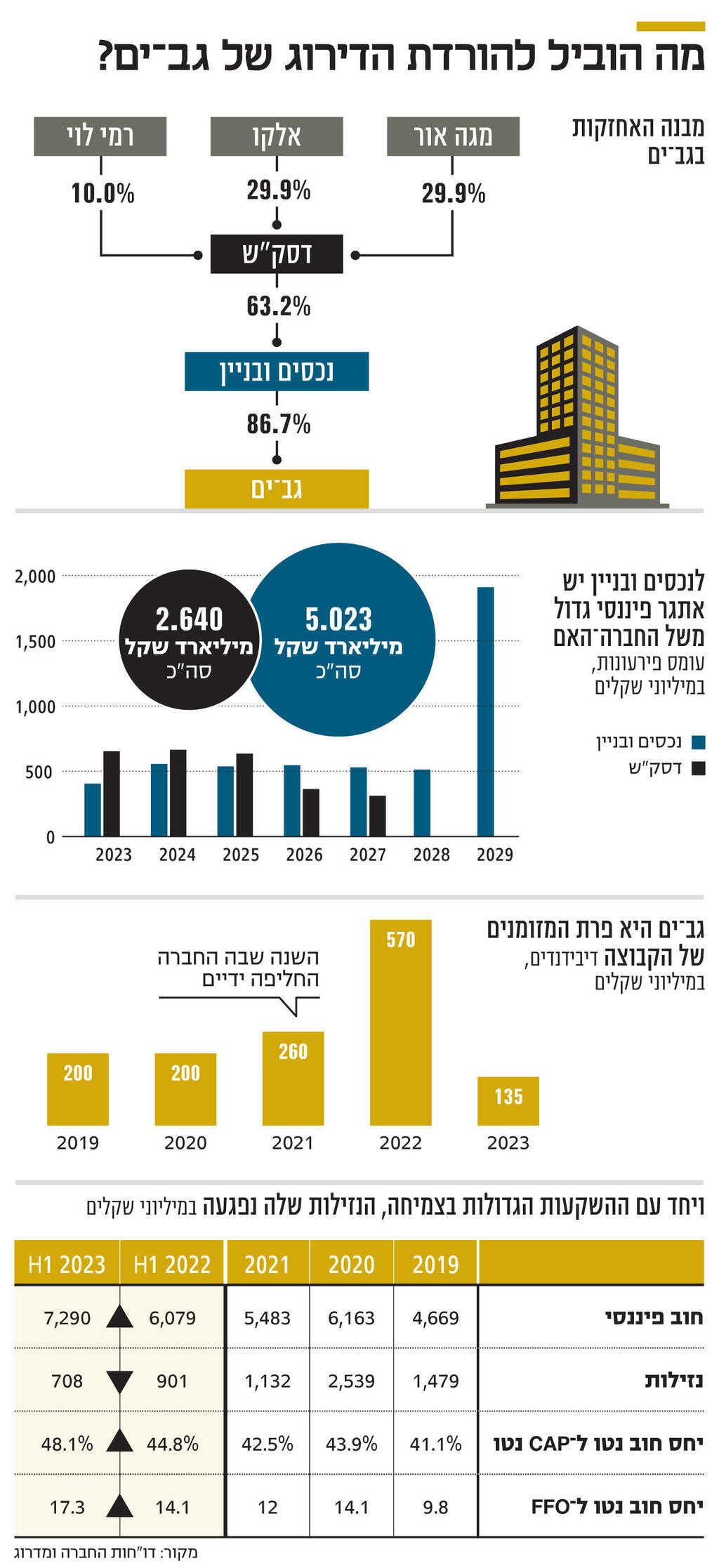

קבוצת דסק"ש נמצאת במצב פיננסי מאתגר, והיא נדרשת לשרת חובות בהיקפים גדולים. לשם כך היא מממשת נכסים וגם בונה על היהלום שלה - גב־ים. אולם נדמה שכעת חברת הנדל"ן המניב, שגם מבצעת השקעות גדולות בהתרחבות, משלמת את המחיר. שבוע לאחר פרסום תוצאותיה הכספיות למחצית הראשונה של השנה, גב-ים ספגה הורדת דירוג לשלוש מארבע הסדרות שלה מידיה של חברת הדירוג מידרוג.

דירוג הסדרות ירד מרמה של Aa2 לרמה של Aa3 עם אופק דירוג יציב. מדובר בסדרות ו', ט', י', כשמידרוג אינה מדרגת את סדרה ח'. הורדת דירוג זו מצטרפת לשינוי תחזית הדירוג של החברה לשלילית מיציבה על ידי חברת הדירוג S&P מעלות בחודש מאי, תוך שהיא מאשררת את דירוג החברה (AA). בחודש שעבר אשררה את אותה התחזית ואת הדירוג.

במידרוג ציינו לחיוב את הביצועים התפעוליים של נכסי גב־ים שנותרו יציבים. עוד ציינו כי הפרופיל העסקי שלה נתמך במצבת נכסים איכותית המאופיינים בתפוסות גבוהות לאורך זמן באמצעות שוכרים גלובליים איכותיים. כחלק מכך, ה־NOI, שמודד את ההכנסות התפעוליות נטו, מנכסיה של גב־ים הגיע בסיכום המחצית הראשונה השנה ל־318 מיליון שקל, עלייה של 18% ביחס לתקופה המקבילה אשתקד. ה־NOI מנכסים זהים (שהושכרו במלואם לאורך שתי התקופות) עלה ב־9% והסתכם ב־291 מיליון שקל. ה־FFO, המדד המקובל למדידת הרווחיות של חברות נדל"ן מניב, עלה ב־33% ועמד על 198 מיליון שקל.

אולם, אלה אינם מספיקים, ובמידרוג הורידו את דירוגן של סדרות האג"ח. בחברת הדירוג נימקו את ההחלטה בהרעה מתמשכת בפרופיל הפיננסי של גב־ים בשנים האחרונות, המתבטאת בעלייה בשיעורי המינוף ובשחיקה מתמשכת ביתרות הנזילות, למול השקעות משמעותיות בנכסים בייזום וחלוקת דיבידנדים. בעוד הדו"ח של מידרוג מתעכב ומפרט את שיעורי המינוף, יתרות הנזילות וההשקעות בייזום, הוא אינו מפרט את היקפי הדיבידנדים שחולקו. אך חלוקתם והשפעת חלוקתם על החוב זוכות בו לבולטות. גם בסביבת החברה מפנים את תשומת הלב לדיבידנדים.

בדומה להורדת הדירוג על ידי מידרוג, שינוי התחזית על ידי מעלות בחודש מאי נעשה בשל הערכתה הנוגעת להיתכנות להיחלשות הפרופיל הפיננסי של גב־ים, גם כן לאור ביצוע השקעות גבוהות בפיתוח, חלוקת דיבידנדים וסביבה כלכלית מאתגרת. כשלהערכת מעלות, קיים סיכון שהפרופיל הפיננסי ימשיך ויישחק, בהתחשב בתוכניותיה העסקיות של גב־ים להרחבת תיק הנכסים ובשינויים בסביבת האינפלציה והריבית. שינויים אלה, ולצדם התנאים המחמירים בשוק המשרדים, עשויים להביא לירידה בשיעורי התפוסה הגבוהים בנכסי החברה (98% בסוף יוני), ואכלוס מדורג של הפרויקטים בייזום, במקביל לפגיעה בשווי הנכסים בגין צפי לעליית שיעורי היוון.

השקעה של 5 מיליארד שקל

נכון לסוף יוני, הגיע היחס בין החוב הפיננסי נטו של גב־ים ל־CAP ל־48%, זאת לעומת 44.1% במחצית המקבילה. בסוף 2022 יחס זה עמד על 46.7% וב־2021 הוא עמד על 42.5%. להערכת מידרוג, הוא עתיד להגיע ב־2024-2023 לטווח של 55%-52%, וזאת בשל השקעה של 1.8 מיליארד שקל בנכסים בייזום, במקביל להמשך חלוקת דיבידנדים ותזרים מפעילות שוטפת. במקביל, היחס בין החוב ל־FFO עלה מ־14.1 במחצית המקבילה ל־17.3.

ביתרותיה הנזילות של גב־ים חלה ירידה, כשהן התייצבו בסוף יוני על 708 מיליון שקל, זאת לעומת 1.6 מיליארד שקל בסוף 2022. מנגד, עומס פירעונות האג"ח שלה לשנים הקרובות עלה במידה משמעותית, ובשנים 2024 עד 2026 היא תידרש לפרוע 1.3 מיליארד שקל, 1.1 מיליארד שקל ו־1.3 מיליארד שקל למחזיקי האג"ח, בהתאמה, לאחר שבינואר עמד הסכום הכולל בשנים אלה על 3.1 מיליארד שקל.

ההשקעות ב־12 הפרויקטים של גב־ים שבייזום, בשטח של 480 אלף מ"ר (לעומת 1.2 מיליון מ"ר ב־22 נכסיה הקיימים), עתידות להגיע לסכום של 5 מיליארד שקל, מהם 1.8 מיליארד שקל במהלך 2024-2023 שימומנו מגיוס אג"ח ומנזילות החברה. בגב־ים מעריכים שהקמת הנכסים תושלם עד 2026 ושאכלוסם יניב הכנסה שנתית נוספת של 438 מיליון שקל. עד היום היא שיווקה 55% משטח הפרויקטים, והיא מעריכה את ההכנסה השנתית מהם ב־181 מיליון שקל. אולם, במעלות הזהירו כאמור כי לנוכח ההרעה בשוק המשרדים, ייתכן שאכלוס הנכסים יהיה מדורג.

דיבידנדים גדולים

סמוך לפרסום הדו"חות הכספיים האחרונים הודיעה גב־ים על חלוקת דיבידנד של 60 מיליון שקל. זה מצטרף לדיבידנדים של 135 מיליון שקל שכבר חולקו ב־2023, ל־570 מיליון שקל שחולקו ב־2022 ול־260 מיליון שקל שחולקו ב־2021 – כמיליארד שקל בשנתיים וחצי. זאת, לעומת 200 מיליון שקל שחולקו בכל אחת מהשנים 2020-2019. הזינוק בהיקף הדיבידנדים הגיע במקביל לשינויי הבעלות על החברה ולאור הזדקקותן של בעלות השליטה, נכסים ובניין (87.6%) ומעליה דסק"ש (63.2%), למזומנים, לאור היקפי החוב הגבוהים שלהן.

דסק"ש הפכה ב־2021 לחברה ללא גרעין שליטה לאחר שנמכרה על ידי מחזיקי האג"ח של אי.ד.בי פתוח לאחר שהגיעה לחדלות פירעון. בעלי המניות העיקריים בה כיום הם צחי נחמיאס באמצעות מגה אור (29.9%), האחים זלקינד באמצעות אלקו (29.9%) ורמי לוי (10%). הן דסק"ש והן נכסים ובניין מתמודדות עם עומס פירעונות גבוה בשנים הקרובות - 2.6 מיליארד שקל ו־5 מיליארד שקל, בהתאמה.

חלק מהחוב של נכסים ובניין נובע מהעלייה בהיקפי החזקתה בגב־ים ב־2022, לאחר שנטלה הלוואות של 1.6 מיליארד שקל כדי לממן את רכישתם של 42% ממניות גב־ים תמורת 3.5 מיליארד שקל, מהם מעט יותר מ־3 מיליארד שקל ברכישת מניותיו של אהרון פרנקל (37%). במקביל, תוכנית המימושים שלה, שבמרכזה עמדה מכירת מגדל HSBC היוקרתי שבמנהטן, נתקלה בקשיים, כשהשוכר העיקרי בנכס, בנק HSBC, עתיד לפנותו, מגעים למכירתו לא צלחו והיא נטלה הלוואה של 385 מיליון דולר כדי לפרוע הלוואה קודמת בגינו. גם שווי הבניין הורד מ־855 מיליון דולר בסוף 2021 ל־720 מיליון דולר.

דסק"ש כן רוותה השבוע נחת מכך שלראשונה זה 12 שנים הדירוג של סלקום עלה ברמה אחת ל־A1 פלוס. מגב־ים לא נמסרה תגובה.