צים הקפיץ פעילות פסגות, אך השוק רואה בו יעד בסיכון גבוה

צים הקפיץ פעילות פסגות, אך השוק רואה בו יעד בסיכון גבוה

מאז רכש רני צים את השליטה בבית ההשקעות הוביל המנכ"ל שגייס, יניב בנדר, מהלך משמעותי של צמיחה. אבל עיקר הצמיחה היתה בקרנות הכספיות, שלא מניבות רווח. גם פעילות האשראי החוץ־בנקאי שסופחה לפסגות שלחה את האג"ח לטריטוריית הזבל

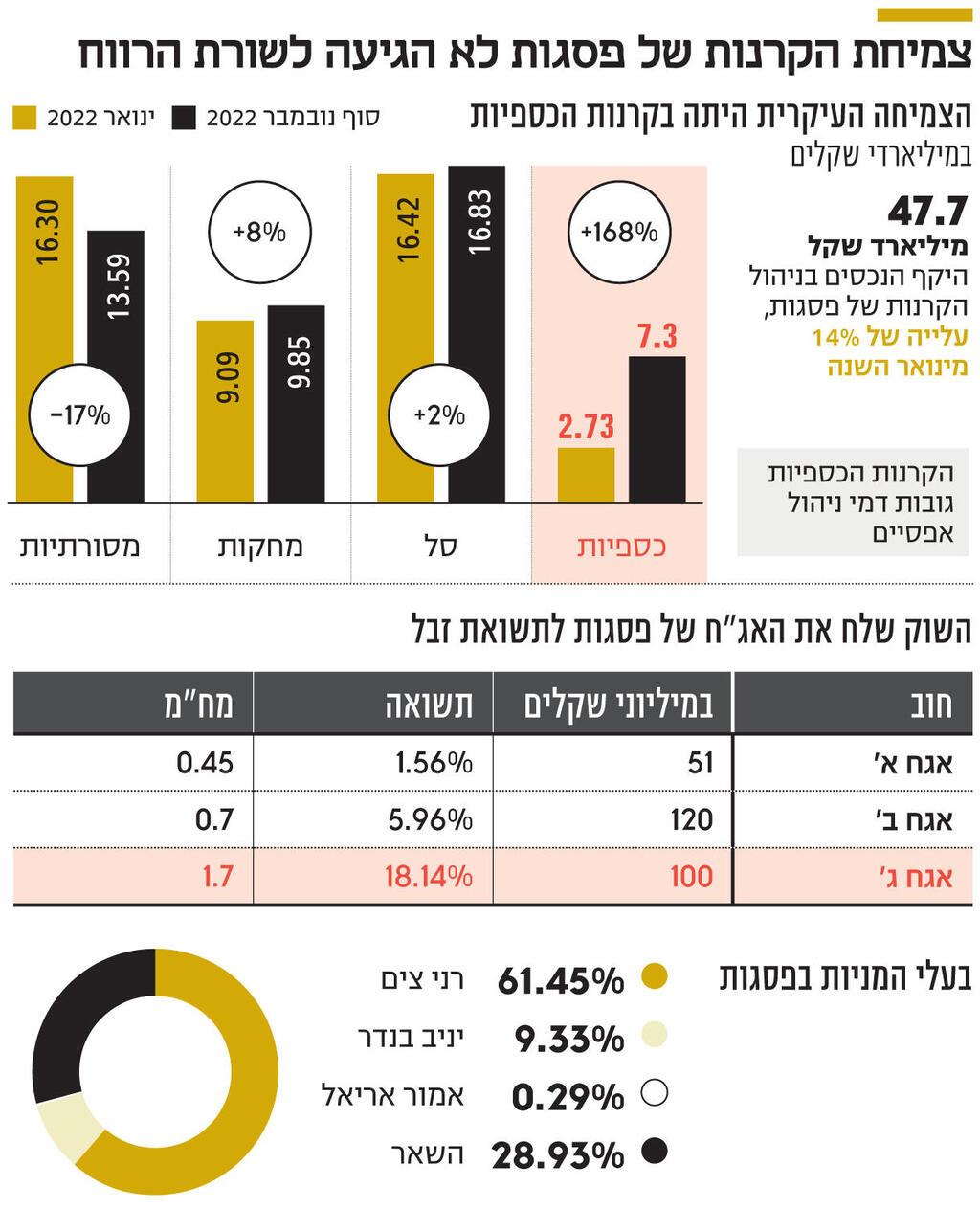

באוקטובר האחרון נהפכה חברת הקרנות של בית ההשקעות פסגות לשלישית בגודלה בענף בישראל. פסגות עקפה את מגדל שוקי הון, שמנהלת 46.3 מיליארד שקל, לאחר שגייסה מתחילת השנה כמעט 3 מיליארד שקל והגדילה את היקף נכסיה המנוהלים ל־47.7 מיליארד שקל.

פסגות שמרה מאז על מיקומה, עם אותו סכום מנוהל כמעט, ומקדימות אותה רק חברות הקרנות מיטב תכלית וקסם מבית הפניקס, עם נכסים בהיקף 60.2 מיליארד שקל ו־50.3 מיליארד בהתאמה. פסגות היא המגייסת הרביעית בגודלה מתחילת השנה אחרי אנליסט (5.6 מיליארד שקל), מור והראל (3.3 מיליארד שקל כל אחת).

הקרנות של פסגות הן הנכס העיקרי שנמכר לרני צים, לאחר שאלטשולר שחם רכש את בית ההשקעות מקרן אייפקס ב־2021 תמורת כ־900 מיליון שקל. צים רכש את בית ההשקעות באמצעות חברת ואליו קפיטל הציבורית שבשליטתו, תמורת 405 מיליון שקל, וקרנות הנאמנות היו הנכס העיקרי ברכישה, לצד נכסים נוספים כמו פסגות ני"ע (שכוללת את פעילות חבר הבורסה של פסגות) וניהול התיקים. צים אף שמר על המותג פסגות ושינה את שמה של ואליו קפיטל הבורסאית לקבוצת פסגות, כך שבית ההשקעות, שלא הונפק מעולם, נסחר כיום בבורסת תל אביב.

עם הרכישה יישמה הנהלת פסגות, בהובלת המנכ"ל יניב בנדר, שצים הביא לחברה, מהלך של "צמיחה בכל מחיר" — מהלך שהוביל להגדלת הנכסים ב־19% מהיקף של 40 מיליארד שקל בעת הרכישה להיקף הנוכחי של 47.7 מיליארד שקל.

מהלך הצמיחה של פסגות "החדשה" בתחום קרנות הנאמנות היה חשוב במיוחד, מאחר שבעת מכירתו פורק בית ההשקעות פסגות מנכסי הגמל שלו, שנותרו בידי אלטשולר שחם, וחלקם נמכר מאוחר יותר לחברת הביטוח הראל. פעילות הגמל של בתי ההשקעות המובילים בישראל היא מנוע צמיחה משמעותי לצד פעילות הקרנות. בעבר רמזו בפסגות על כוונה לחדש את הפעילות הזו, אולם אין לכך אזכור בתוכניות החברה ל־2023.

הצמיחה בקרנות של פסגות אינה אחידה. בתחום קרנות הנאמנות המסורתיות פדתה פסגות מתחילת השנה 2.7 מיליארד שקל, כך שהצמיחה הגיעה בעיקר מגיוסי ההון בקרנות הכספיות. מינואר האחרון צמחו הקרנות הכספיות של פסגות ב־4.5 מיליארד שקל ל־7.3 מיליארד שקל, וכעת מחזיק בית ההשקעות ב־16% משוק הקרנות הכספיות בישראל — מקום שלישי אחרי הראל ומיטב תכלית.

קרנות כספיות הן קרנות נאמנות סולידיות מאוד. הן משקיעות את נכסיהן בפיקדונות של הבנקים, ובזכות גודל הקרן מקבל המנהל שלה מהבנק הצעה לריבית טובה מזו שמקבל לקוח קטן. הן משקיעות גם בניירות ערך בסיכון נמוך כמו מק"מ (מלווה קצר מועד) — מעין איגרת חוב, שבנק ישראל מנפיק לטווח של עד שנה — או באג"ח בדירוג גבוה ולטווח קצר.

הקרנות הכספיות הן אמנם קרנות נאמנות, אך במהותן הן מוצר שמתחרה בפיקדון הבנקאי. מטרת הקרנות הכספיות היא בעיקר למנוע בריחת משקיעים ולשמר את הונם בתוך ענף הקרנות בתקופות של ירידות בשוק ההון. הקרנות הכספיות גובות דמי ניהול אפסיים, ובמרבית המקרים מדובר בתפעול הפסדי עבור בית ההשקעות. לכן, הגיוס בקרנות הכספיות יכול להתברר כחרב פיפיות עבור צים ובנדר, שכן הן דוחפות את רווחיות בית ההשקעות כלפי מטה.

לפי הדו"ח הכספי של פסגות לרבעון השלישי של השנה, הסתכמו הכנסות קרנות הנאמנות ב־54 מיליון שקל. מדובר בירידה לעומת 2021, שבה נרשמו בארבעה חודשי הפעילות תחת ההנהלה החדשה הכנסות של 75 מיליון שקל. הרווח הנקי של פסגות הסתכם ב־3 מיליון שקל ברבעון השלישי לעומת 7 מיליון שקל ברבעון הרביעי של 2021 — הראשון לאחר מיזוג הנכסים.

למעשה, כבר כיום חשים המשקיעים בסכנה האורבת בקרנות הכספיות. למרות שחברת הקרנות של פסגות צמחה בשנה האחרונה, ירדה מניית החברה ב־30% והשווי שלה באחוזת בית ירד מכ־400 מיליון שקל ל־265 מיליון שקל בלבד. אג"ח ג' של החברה, שתיפדה סופית ב־2025 — ואשר היקפה עומד על 121 מיליון שקל — נסחרת בתשואה של אג"ח זבל, 18%, לאחר שירדה החודש ב־14%.

התשואה הגבוהה של האג"ח עשויה להיות מוסברת ברמת המינוף הגבוהה של פסגות. בית ההשקעות הנפיק 3 סדרות אג"ח בהיקף כולל של 170 מיליון שקל. מעבר לכך יש לו הלוואה של רבע מיליארד שקל, שאותה נטל מבנק מזרחי טפחות, כדי להשלים את העסקה לרכישת קרנות הנאמנות מאלטשולר שחם. ההון העצמי של פסגות מסתכם ב־195 מיליון שקל, והמזומנים ושווה המזומנים ב־60 מיליון שקל. המינוף הפיננסי של החברה עומד על 5.66, בעוד ההתחייבויות שלה, ארוכות וקצרות, מגיעות לכדי 1.1 מיליארד שקל.

זמן קצר לאחר רכישת פסגות מוזגה לתוכו חברת האשראי החוץ־בנקאי של צים, ואליו קפיטל — מהלך שאולי פגע באמון השוק. זאת לנוכח הסנטימנט השלילי שממנו סובל ענף האשראי החוץ־בנקאי, בעקבות קריסת החברות יונט קרדיט וגיבוי אחזקות. היקף האשראי של פסגות ללקוחות לזמן קצר, כתוצאה מהחיבור לוואליו קפיטל, עומד על כ־252 מיליון שקל, והאשראי לטווח ארוך עומד על כ־24 מיליון שקל. לא מן הנמנע שהחשש מפני תיק האשראי של ואליו קפיטל מגולם גם הוא בתשואת האג"ח של פסגות.

בפסגות עשויים לטעון כי מדובר באג"ח שהסחירות בה אינה גבוהה, ולכן אין במחירה כדי להעיד על מצבו של בית ההשקעות. כמו כן, האג"ח סובלת מירידות שערים בדומה לשאר האג"ח השקליות במשק, שנפגעו מהעלאות הריבית בשני הרבעונים האחרונים. אולם כך או כך, נדיר שאג"ח של גוף מוסדי נסחרת בתשואה של 18%, שכן היא נמצאת עמוק בתוך טריטוריית הזבל.

בתוך כך פרסמו פסגות ובעל השליטה בה רני צים (61.45%), כי הם מנהלים מגעים עם כמה גופים בארץ ובחו"ל להשקעה הונית פוטנציאלית בבית השקעות. עוד נמסר כי בשלב זה קיימות אינדיקציות בלבד באשר לתנאי ההשקעה, לרבות הסכום והשווי שעל פיו היא תבוצע, אולם צים שואף לבצע את המהלך לפי שווי גבוה באופן משמעותי מזה שלפיו רכש את הפעילות מאלטשולר שחם.

מפסגות נמסר: "האג"ח המדוברת נסחרת ברצף המוסדי ואין בה כמעט מסחר. לכן עסקה בודדת, גם בשיעור זניח, יכולה לשנות את התשואה. לכן היא לא משקפת את מצב הקבוצה. בכל מקרה, היא אינה קשורה להשקעה בבית ההשקעות, אלא משרתת את הפעילות החוץ־בנקאית. אנו סבורים שפסגות תחזור להיות גוף מוביל בשוק ההון הישראלי".