האי-קומרס שווה למשפחת רוטר יותר ממפעל החיים שלה

האי-קומרס שווה למשפחת רוטר יותר ממפעל החיים שלה

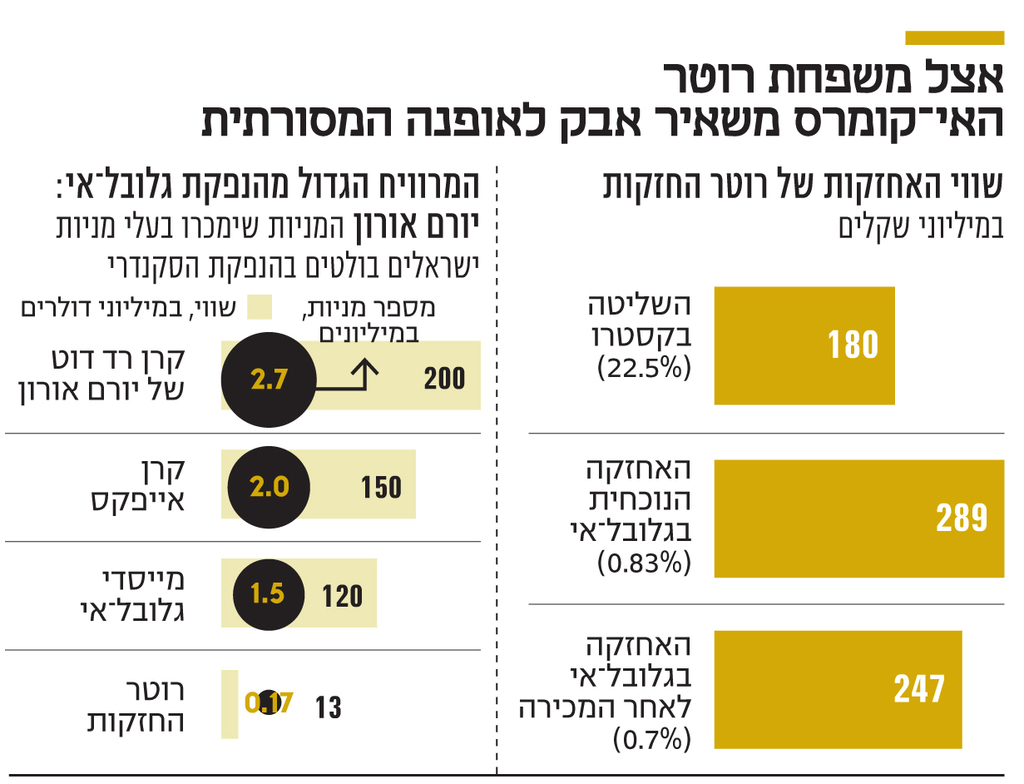

בעלי המניות של גלובל-אי, שמנייתה זינקה פי 3 מאז שהונפקה במאי, ימכרו מניות במיליארד דולר בהנפקת סקנדרי. משפחת רוטר תמכור מניות ב־13 מיליון דולר, ותיוותר עם אחזקה של 0.7%, ששווה יותר ממניות השליטה שלה בקסטרו

גלובל-אי הישראלית מככבת ברשימת המניות הטריות שהניבו את התשואה הגבוהה ביותר למשקיעים, זאת בזכות זינוק של פי 3 מאז ההנפקה בנאסד"ק במאי האחרון. החברה, שפיתחה פתרונות לוקליזציה לתשלום עבור אתרי אי־קומרס, הונפקה במחיר של 25 דולר למניה, ששיקף לה שווי של 3.5 מיליארד דולר, ובשבוע שעבר הגיעה למחיר שיא של 81 דולר. כעת מבקשים בעלי המניות בגלובל-אי לממש חלק מאחזקותיהם ולהיפגש עם המזומנים.

גלובל־אי הגישה שלשום תשקיף להנפקת סקנדרי גדולה של מיליארד דולר, אך החברה לא תקבל ממנה תקבולים כלשהם. כל 12 מיליון המניות שיימכרו במסגרת ההנפקה, יחד עם 1.8 מיליון מניות נוספות שהוקצו לחתמים, יהיו של בעלי המניות בלבד. מניית גלובל-אי נפלה בתום המסחר ביום שלישי ב־7% כמעט לאחר פרסום תשקיף ההנפקה, וכיום היא נסחרת לפי שווי שוק של 10.5 מיליארד דולר.

אחד השמות המפתיעים, שהתגלו בתשקיף, הוא חברת רוטר החזקות של בני הזוג אתי וגבי רוטר, מבעלי השליטה בקסטרו. שמם לא נחשף עד היום בתשקיף ההנפקה הראשונה, משום שהם מחזיקים בפחות מ־5% מהחברה. אבל כעת צפויה החברה שלהם למכור 175.8 אלף מניות גלובל-אי בשווי של 13 מיליון דולר - סכום שדומה לרווח השיא הרבעוני של 50 מיליון שקל שהציגה קסטרו. זאת מתוך אחזקה כוללת של 1.2 מיליון מניות בשווי 90 מיליון דולר. למעשה, הנתח של רוטר בגלובל-אי גדול משמעותית משווי אחזקות המשפחה בחברת האופנה שכה מזוהה איתה. רוטר החזקות מחזיקה ב־22.5% ממניות קסטרו, בשווי שוק נוכחי של כ־180 מיליון שקל. לעומת זאת, שווי האחזקות של רוטר בגלובל-אי עומד על קרוב ל-290 מיליון שקל. לאחר המכירה, שווי אחזקות המשפחה בגלובל-אי (0.7%) יעמוד על קרוב ל-250 מיליון שקל - 38% יותר משווי אחזקותיה בקסטרו, שנסחרת בשווי שוק של מעט יותר מ־800 מיליון שקל, זאת לאחר שמתחילת השנה מנייתה עלתה בקרוב ל־100%.

אולם הרוטרים אינם המרוויחים הגדולים מהנפקת גלובל-אי ומהזינוק במנייתה. המרוויח הגדול הוא יורם אורון, מוותיקי תעשיית הון הסיכון הישראלית, שעומד בראש קרן רד דוט, שהשקיעה בחברה באחד מסבבי הגיוס הראשונים שלה ב־2016. הקרן שלו מחזיקה כיום ב-12.8% מגלובל-אי ונמנית עם בעלי המניות הגדולים בחברה. בהנפקה הקרובה תמכור הקרן 2.7 מיליון מניות ותיפגש עם 200 מיליון דולר. לאחר המכירה תחזיק הקרן ב־10.7% מגלובל-אי, בשווי של יותר ממיליארד דולר.

גם קרן אייפקס, שבראשה עומדת זהבית כהן, תהיה אחת המוכרות הגדולות בהנפקה. הקרן תמכור 2 מיליון מניות בכ-150 מיליון דולר. לאחר המכירה תמשיך אייפקס להחזיק ב־8% מגלובל-אי בשווי של כ-840 מיליון דולר, זאת לאחר שרכשה את אחזקותיה בחברה ב-2018 בתמורה ל-20 מיליון דולר בלבד.

גם שלושת מייסדי גלובל-אי - אמיר שלכט, שחר תמרי וניר דבי, המכהנים כיום בתפקידי ניהול שונים בחברה — ימכרו כל אחד חבילה של כחצי מיליון מניות וייפגשו עם 40 מיליון דולר. מדובר בחלק קטן יחסית מאחזקותיהם בחברה. לאחר המכירה ימשיך כל אחד מהם להחזיק ב־4% מהחברה. מדובר בחבילת מניות בשווי שוק נוכחי של יותר מ־400 מיליון דולר.

מבין המשקיעים הזרים, קרן ויטרוביאן, שהובילה את סבב הגיוס האחרון של גלובל-אי, שנערך לפי שווי של חצי מיליארד דולר, והיא בעלת המניות הגדולה בחברה, תמכור 3.8 מיליון מניות בכ-281 מיליון דולר.

מנגד, ענקית האי־קומרס הקנדת שופיפיי (Shopify) ותאגיד השילוח DHL, שמחזיקים ב־7% ו-15% מהחברה בהתאמה, לא ימכרו מניות בהנפקה.

גלובל־אי הוקמה ב־2013 בידי יוצאי בנק הפועלים שלכט, תמרי ודבי. שלכט, שפיקד בעבר על תוכנית תלפיות בצה"ל, מכהן כמנכ"ל החברה. תמרי מכהן כ-COO ודבי הוא סמנכ"ל השיווק. משרדי החברה נמצאים בפתח תקווה, והיא מעסיקה 290 עובדים. את הרבעון האחרון סיימה החברה עם קפיצה של 92%% בהכנסות, שהסתכמו ב-57.3 מיליון דולר. בעקבות זאת העלתה גלובל-אי את תחזית ההכנסות השנתית שלה לכ-230 מיליון דולר.