ניתוח כלכליסטאג"ח בלדי דורשות ערנות מוגברת

ניתוח כלכליסט

אג"ח בלדי דורשות ערנות מוגברת

לאחר שלא עמדה באמות מידה פיננסיות, חברת המזון של ארז דהבני מעוניינת להחליף חוב לטווח קצר לבנקים בחוב לטווח ארוך למחזיקי אג"ח שתנפיק. אם זה יעבוד, דהבני ישוחרר מערבויות אישיות שהעמיד וגם יגרוף דיבידנד. והמשקיעים? צריכים לשים לב

חברת המזון בלדי, שבבעלותו המלאה של ארז דהבני, פרסמה בסוף השבוע טיוטת תשקיף ראשונה לציבור. לפני כשנה כשל הניסיון להכניס את החברה לבורסה באמצעות השלד הבורסאי איי ספאק, ולעת עתה בלדי מוותרת על גיוס הון ושמה את יהבה על גיוס חוב באמצעות הנפקת אג"ח.

כל הנפקה מחייבת מהמשקיעים קורטוב של זהירות וערנות. במקרה של בלדי, עיון בתשקיף מעלה כמה סימנים נוספים שדורשים תשומת לב מוגברת מצד המשקיעים.

במסגרת הסכמי המימון שבלדי חתמה עם הבנקים, היא התחייבה לעמוד באמות מידה פיננסיות מסוימות, על בסיס הדו"חות הכספיים השנתיים הנפרדים שלה, בהתאם לכללי החשבונאות המקובלים בישראל. לאור המעבר להצגת דו"חות כספיים מאוחדים והמעבר ליישום תקני דיווח בינלאומיים, בלדי מנהלת מו"מ מול הבנקים במטרה לבצוע התאמות לאמות המידה הפיננסיות המקוריות.

לאור ההערכה של בלדי כי היא לא צפויה לעמוד באמות המידה הפיננסיות המקוריות גם ביחס לדו"חות של שנת 2024, החברה פנתה לבנקים וקיבלה מהם כתבי ויתור, שכוללים אמות מידה פיננסיות זמניות עד סוף השנה הנוכחית, ובבלדי מעריכים שהחברה תוכל לעמוד בהן.

החל מ־1 באפריל 2025 בלדי נדרשת לחזור ולעמוד באמות המידה הפיננסיות המקוריות. חרף העובדה שהחברה עומדת באמות המידה הפיננסיות הזמניות, היא משלמת על כך מחיר. לנוכח העובדה שכתבי הוויתור מהבנקים ניתנו לפחות מ־12 חודשים ממועד הדיווח, בלדי נאלצת לסווג את יתרת ההלוואות לזמן ארוך של 157 מיליון שקל להתחייבויות שוטפות במסגרת סעיף אשראי מתאגידים בנקאיים.

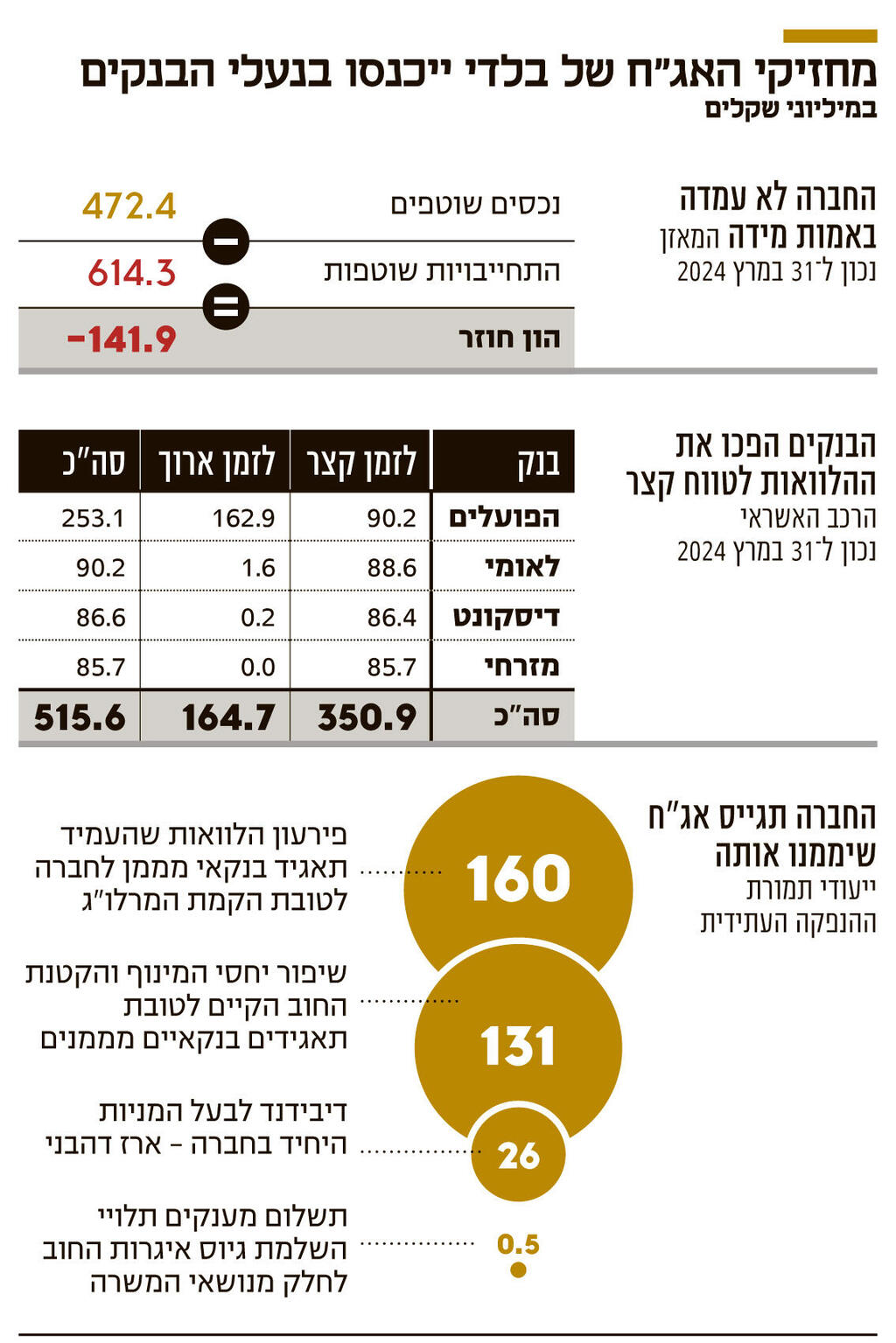

סיווג זה מביא את בלדי לגירעון של 142 מיליון שקל בהון החוזר, נכון ל־31 במרץ. הגירעון נגרם לנוכח העובדה שלחברה נכסים שוטפים בהיקף של 472 מיליון שקל, בעוד ההתחייבויות השוטפות שלה מסתכמות ב־614 מיליון שקל.

חובות לא מחזירים, אלא ממחזרים

הפתרון של בלדי להתמודדות עם הסיטואציה הפיננסית הוא יישום הכלל המוכר "חובות לא מחזירים, חובות ממחזרים". נכון ל־31 במרץ, החוב של בלדי כלפי המערכת הבנקאית הסתכם ב־516 מיליון שקל, מתוכם 351 מיליון שקל בהלוואות לזמן קצר, ו־165 מיליון שקל באשראי לזמן ארוך. מחצית מהחוב הפיננסי של בלדי היא לבנק הפועלים, והיתרה מתפלגת בחלקים דומים בין לאומי, דיסקונט ומזרחי טפחות.

בפרק ייעוד תמורת ההנפקה ניתן ללמוד שבלדי מתכוונת להשתמש בחלק הארי של הגיוס לצורך החלפת החוב הבנקאי. מתוך תמורת ההנפקה העתידית של האג"ח, 160 מיליון שקל ישמשו לפירעון הלוואות בנקאיות שהועמדו לחברה לטובת הקמת המרלו"ג. 131 מיליון שקל נוספים יוקצו לשיפור יחסי המינוף של החברה ולהקטנת החוב הקיים לטובת התאגידים הבנקאיים המממנים.

הנפקה שהיא הלוואת בלון ודיבידנד לבעלים

בלדי לא יכולה להסתפק רק בהחלפת הבנקים במחזיקי האג"ח. כדי לפתור את בעיית הגירעון בהון החוזר, נדרש שהחוב החדש יהיה ארוך יותר מהחוב הישן. כדי לעשות זאת, בלדי תנסה להנפיק סדרת אג"ח שבקלות יכולה לענות על ההגדרה של הלוואת גישור או הלוואת בלון.

בניגוד להלוואה רגילה, שבה פירעון הקרן בדרך כלל נפרס לאורך תקופת ההלוואה, בהלוואת גישור החלק המשמעותי מהתשלום נמצא בסוף תקופת ההלוואה. לפי לוח הסילוקין של סדרת האג"ח של בלדי, הריבית תשולם פעמיים בשנה החל מ־1 ביולי 2025, ואילו 95% מהקרן ייפרעו בתשלום אחד ב־1 בינואר 2030. אם ההנפקה תצא לפועל כמתוכנן, החברה תלך לישון עם חוב קצר לבנקים, ותתעורר עם חוב ארוך למחזיקי האג"ח.

לכניסת מחזיקי האג"ח לנעלי הבנקים יש יתרון נוסף מבחינת בעל השליטה בחברת בלדי, ארז דהבני. דהבני העמיד ערבויות אישיות לטובת הבטחת ההתחייבויות של החברה לבנקים. בתשקיף צוין במפורש כי כתוצאה מפירעונן של חלק מההלוואות, יקטן גם החוב שלו ערב בעל השליטה. לא זאת אף זאת, בתשקיף נכתב כי בסמוך לאחר השלמת ההנפקה עשויה החברה, לפי שיקול דעתה וצרכיה, לפעול לשחרור בעל השליטה מחלק או מכלל ערבויותיו האישיות.

ההתחייבויות של בלדי כלפי גורמים מממנים שמובטחות בערבויות אישיות (ללא הגבלה בסכום) שהעמיד דהבני מסתכמות, נכון למועד פרסום התשקיף, ב־520 מיליון שקל. בנוסף לשחרור מהערבויות האישיות, הודות להנפקה דהבני צפוי ליהנות גם מדיבידנד. ב־2023-2022 בלדי נמנעה מחלוקת דיבידנד לבעלי המניות שלה, אולם חלק מגיוס החוב מיועד לתשלום דיבידנד של 26 מיליון שקל, מתוכם 17 מיליון שקל כנגד קיזוז יתרת חוב של בלדי כלפי בעל השליטה בה.

המאמץ של בלדי לגייס כסף מהציבור, לפני שנה באמצעות הנפקת מניות והיום על ידי גיוס חוב, לא בהכרח אומר שהעסקה שמונחת על השולחן תסב הפסדים למשקיעים. זה שהמוכר רוצה למכור, לא אומר שהקונה צריך להסתלק מהשולחן. אבל עצם הרעיון שבו חוב ציבורי יחליף חוב בנקאי וישחרר את בעל השליטה מערבויות אישיות - זה כן מחייב את המשקיעים לתשומת לב מיוחדת, ולתמחור זהיר של הסיכונים.