בלעדיהשותף של אלפרט לרכישת שופרסל: איש הנדל"ן של הדואר האמריקאי

בלעדי

השותף של אלפרט לרכישת שופרסל: איש הנדל"ן של הדואר האמריקאי

בהצעה שהגיש מייקל אלפרט למוסדיים שמחזיקים ברשת, הוא התהדר בשותפים שמתמחים בנדל"ן ולוגיסטיקה, אך לא חשף את זהותם. השותף המרכזי הוא אנדרו ספודק, מייסד קרן אמריקאית שמתמחה בהשכרת נכסים לדואר בארה"ב, ונסחרת בשווי של 307 מיליון דולר

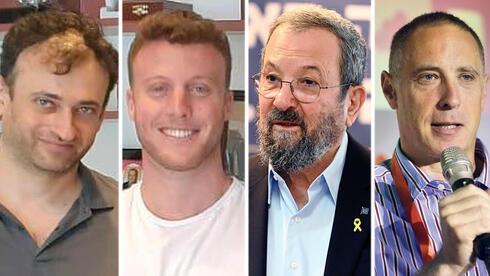

מייקל אלפרט, שמנסה לרכוש את השליטה בשופרסל, נחת היום בישראל לסבב שיחות עם הגופים המוסדיים, במטרה לשכנע אותם לתמוך בהצעה שהגיש להם ושעוררה בקרבם אכזבה – לרכוש 24.9% ממניות רשת הקמעונאות הגדולה במדינה לפי שווי של 6.1 מיליארד שקל. במסגרת הצעתו אלפרט הדגיש שהוא עומד בראש קבוצת משקיעים שלהם נסיונות בשלל תחומים, בין היתר נדל"ן ולוגיסטיקה, אך לא חשף את זהות השותפים שלו. ל"כלכליסט" נודע שהשותף המרכזי של אלפרט בקבוצה המדוברת הוא אנדרו ספודק (Andrew Spodek), מי שעומד בראש קרן שניתן לכנות אותה "חברת הנדל"ן של הדואר האמריקאי". אם אלפרט וספודק ישכנעו את המוסדיים למכור להם את השליטה בשופרסל, ולא לאחים אמיר או לקבוצה שמגבש צבי ויליגר, הם ינסו לצרף אליהם משקיעים נוספים, בדגש על משקיעים יהודים.

ספודק הוא המייסד והמנכ"ל של קרן ריט בשם פוסטאל ריאלטי טראסט (Postal Realty Trust). הקרן, שנוסדה בתצורה שונה ב־2004 והונפקה בבורסת ניו יורק (NYSE) ב־2019, מתמחה ברכישת נכסים שמושכרים לשירות הדואר האמריקאי, וכן ברכישת נכסי לוגיסטיקה ושילוח – תחומים שאותם ציין אלפרט כתחומי התמחות של חברי הקבוצה שלו במכתב ששלח למוסדיים. אלא שלא מדובר בקרן ענק, אלא בקרן שלא היתה יכולה להימנות עם חברות השורה הראשונה בבורסה הישראלית. הקרן, שבה ספודק מחזיק 4%, נסחרת בבורסת ניו יורק לפי שווי של 307 מיליון דולר (1.1 מיליארד שקל), לאחר שהמניה שלה ירדה ב־10% במהלך 12 החודשים האחרונים. לשם השוואה, שווי השוק של שופרסל בבורסת ת"א עומד כיום על כ־6 מיליארד שקל.

לקרן של ספודק יש 1,439 נכסים, בשטח כולל של כ־1.4 מיליון מ"ר. מדובר בנכסים קטנים יחסית ש־70 מהם נרכשו במהלך הרבעון השלישי של 2023 תמורת 24 מיליון דולר. השווי נטו של הפורטפוליו של הקרן הוא 510 מיליון דולר, נכון לסוף הרבעון השלישי של 2023. את תשעת החודשים הראשונים של 2023 סיימה הקרן עם הכנסות של 46.7 מיליון דולר, עלייה של 21.6% בהשוואה להכנסות של 38.4 מיליון דולר בתקופה המקבילה ב־2022. הרווח הנקי בשתי התקופות היה דומה – 3 מיליון דולר. זאת בשל הוצאות המימון שקפצו מרמה של 3.9 מיליון דולר בינואר-ספטמבר 2022 לרמה של 7.3 מיליון דולר בינואר-ספטמבר 2023. כלומר, גם התוצאות הכספיות שלה צנועות יחסית.

במכתב ששלח אלפרט למוסדיים הוא ציין כי "לאחר השלמת העסקה נשאף לעבוד בצוותא עם הנהלת שופרסל, עימה ניהלנו דיונים חיוביים, כדי לתרום לצמיחה העתידית של החברה", אולם גורמים המעורים בנושא סיפרו כי למרות זאת שבשיחות האחרונות שקיימו האמריקאים עם המוסדיים בארץ הם כבר לא התחייבו שלא יבצעו שינויים בדירקטוריון ובהנהלת שופרסל, שבראשה עומדים היו"ר איציק אברכהן והמנכ"ל אורי וטרמן.

בפני המוסדיים, שמחזיקים באופן מצרפי ב־64% משופרסל, עומדות כעת שלוש הצעות. האחת של אלפרט; השנייה של האחים שלומי ויוסי אמיר, שמציעים לרכוש את אותו הנתח, 24.9%, לפי שווי של 6 מיליארד שקל; והצעה של צבי ויליגר, לרכוש 24.9% לפי שווי של 6.5 מיליארד שקל. במוצאי שבת ויליגר כבר העלה את השווי ל־7.5 מיליארד שקל, אולם ההצעה הזו אינה זוכה להתייחסות משמעותית מצד המוסדיים. זאת, בשל המבנה הפיננסי המורכב שלה שכולל יציקת החזקות קיימות לשלד ורכיב מזומן לא גבוה.

בעלי המניות הגדולים בשופרסל כיום הם הפניקס (13.4%), מגדל ביטוח (12.6%), מנורה מבטחים (10%), הראל ביטוח (9.9%), אלטשולר שחם (9.6%) וכלל ביטוח (8.5%), ובשלב זה אין תמימות דעים ביניהם באשר לשאלה איזו הצעה עדיפה, ואם אכן צריך להמליך על שופרסל בעל בית חדש בשלב זה.

שופרסל הפכה לחברה ללא גרעין שליטה ביוני 2018 כאשר דסק"ש, שהיתה בשליטת אדוארדו אלשטיין, פיזרה את המניות שלה בבורסה. מאז הניבה החברה תשואת חסר משמעותית מול מדד ת"א־90 של כ־45%. במהלך 2022 מספר גופים ניסו להשתלט על שופרסל, אולם כל ההצעות שהוגשו לחברה ולדירקטוריון שלה נדחו. כעת ייתכן שהמוסדיים כבר בשלים לבחור בבעל שליטה לחברה, ככל הנראה מתוך הבנה שבמקרה הספציפי של שופרסל המודל של חברה ללא גרעין שליטה נכשל.

הקבוצה האמריקאית בראשות אלפרט, השותף של בן אשכנזי, מבעלי מועדון הכדורסל מכבי תל אביב, בחברת הנדל"ן אשכנזי אקוויזישן, הודיעה שתהיה מוכנה להעלות את המחיר שהיא מציעה. ההצעה המקורית שלה נוקבת במחיר של 23 שקל למניה. המוסדיים רמזו שכל הצעה שלא תנקוב במחיר של לפחות 25 שקל למניה לא תהיה בעלת סיכוי להיות שוברת שוויון. זאת בעיקר בשל החשש שהאמריקאים יוציאו את הנדל"ן של שופרסל מידיה, בעוד האחים אמיר, שלהם גם היכרות עם שוק הקמעונאות המקומי, התחייבו שלא לעשות זאת. מנגד, האמריקאים מוכנים לרכוש גם נתח של 20% בלבד משופרסל, מה שאומר שכל מוסדי יצטרך למכור להם נתח קטן יותר באופן יחסי, מה שעולה בקנה אחד עם ההעדפה שלהם.

בשלב זה, מנורה מבטחים ואלטשולר נוטים לתמוך בהצעה של האחים אמיר. כלל ביטוח ומגדל ביטוח מתלבטות. הראל מתלבטת אף היא, הגם שהיא והפניקס מעניקות קרדיט להנהלת שופרסל הנוכחית, ולכן עשויה לתמוך בהמשך המצב הקיים שבו לחברה אין גרעין שליטה. הפניקס היתה גם מעורבת, לפחות בתחילת הדרך, בגיבוש קבוצת המשקיעים האמריקאית.