בלעדי

אייפקס, פורטיסימו וטמפו במרוץ לרכישת מי עדן

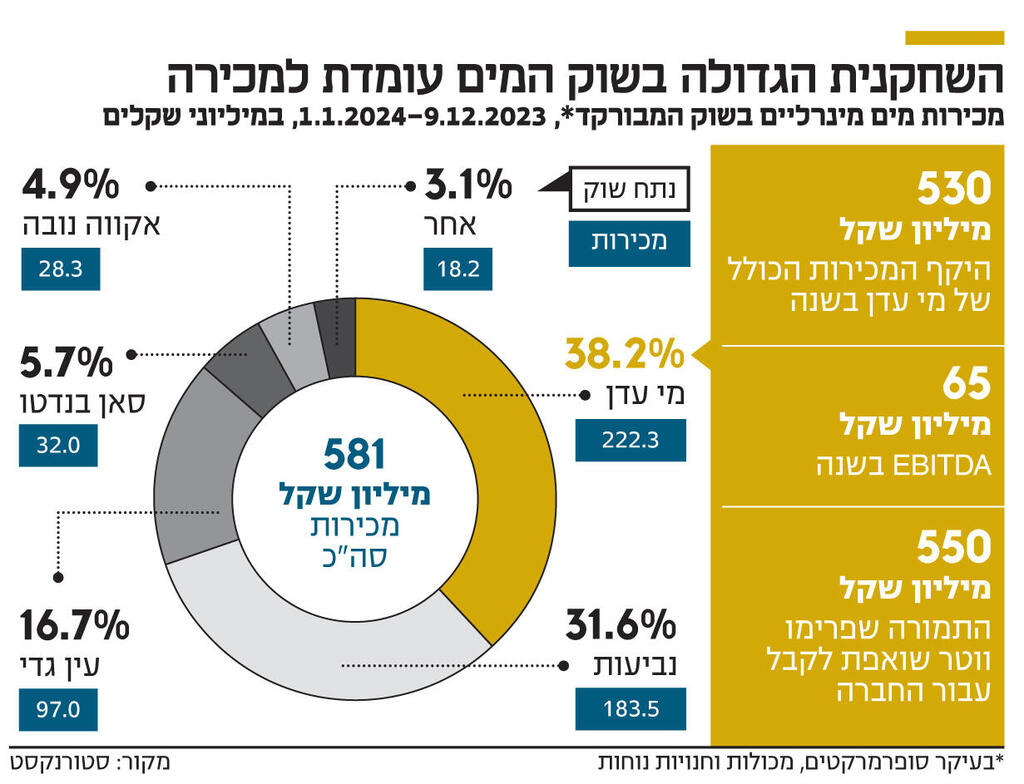

עשרות גופים הגישו הצעות לא מחייבות לרכישת מי עדן והעניקו לה שווי של כ־400 מיליון שקל, בעוד פרימו ווטר שואפת למכור אותה תמורת 550 מיליון שקל. לרוכשים הפוטנציאליים נמסר כי הכנסות מי עדן הן כ־530 מיליון שקל בשנה

מכירת מי עדן תיכנס בקרוב להילוך גבוה, לאחר ששלב הגשת ההצעות הלא מחייבות לרכישת יצרנית ומשווקת המים המינרליים במכרז שעורכת הבעלים, חברת פרימו ווטר (Primo Water), הגיע לסיומו. את המכרז עבור החברה האמריקאית מבצע בנק ההשקעות רוטשילד, ולכלכליסט נודע שנתונים מסחריים בסיסיים של מי עדן הועברו לכ־30-20 גופים ישראליים שהגישו הצעה ראשונית ולא מחייבת. פרימו ווטר צפויה לבחור בשבועות הקרובים את הגופים שאיתם תתקדם במכרז.

מהנתונים שקיבלו הגופים הישראליים עולה כי ההכנסות של מי עדן עומדות על כ־530 מיליון שקל בשנה, ואילו הרווח התפעולי־תזרימי (EBITDA) של החברה מסתכם בכ־65 מיליון שקל, והצפי הוא שהנתון יעלה בכ־10 מיליון שקל בשל תוכנית ההתייעלות שהחברה עורכת בימים אלו. כמו כן, בפני הרוכשים הפוטנציאליים נטען כי מי עדן עומדת להיכנס לתחום הסודה באמצעות מותג חדש – מי עדן סודה – שישווק בעיקר למסעדות.

לפי נתוני סטורנקסט, מי עדן היא השחקנית הגדולה בשוק המים המינרליים המבורקד – כלומר, המים שנמכרים בסופרמרקטים, מכולות וחנויות נוחות – עם מכירות של כ־222 מיליון שקל בשנת 2023 ונתח שוק של כ־38%.

מי עדן מנוהלת כיום על ידי יוני ארליך, שהחליף בתפקיד לפני חצי שנה את אלון אלפרוביץ', שעזב לאחר שהפצת מי עדן עברה מיפאורה תבורי לטמפו. מי עדן פועלת בשלושה מגזרים: שיווק מים מינרליים בשוק הקמעונאי, הפצת כדי מים ישירות לצרכנים ולבתי עסק, ושיווק מותג הקפה לוואצה (Lavazza).

פרימו ווטר, שנסחרת בבורסת ניו יורק (NYSE) לפי שווי של כ־4.8 מיליארד דולר, רכשה את מי עדן לפני שמונה שנים, בסכום לא ידוע, והיא שואפת למכור את מי עדן כיום תמורת כ־550 מיליון שקל. ההצעות הלא מחייבות שהגישו הגופים השונים אינן נוקבות במספר אבסולוטי, אלא מספקות אינדיקציה לשווי שיהיו מוכנים לשלם לפי מכפיל EBITDA. אולם עוד נודע כי לפי המכפילים הראשוניים שסופקו, הגופים הישראליים מעניקים בשלב זה למי עדן שווי של כ־400 מיליון שקל.

עם הגופים הישראליים שהגישו הצעה לא מחייבת לבנק רוטשילד ניתן למנות את קרן ההשקעות אייפקס ישראל (AMI), שבראשה עומדת זהבית כהן; קרן ההשקעות פורטיסימו, שבראשה עומד יובל כהן, שהגישה את ההצעה באמצעות חברת המזון שלה סוגת; חברת יפאורה תבורי, המפיצה הקודמת של מי עדן שבבעלות קרור החזקות הציבורית, שבשליטת שלמה רודב ורוני גת; טמפו שבשליטת משפחת בר, שמפיצה כיום את מי עדן; וקרן ההשקעות גרין לנטרן, שבראשה עומד ריצ'י האנטר.

רוטשילד בנק פנה גם לגופים המוסדיים – מגדל ביטוח, כלל ביטוח והפניקס – על מנת שיגישו הצעות, וכן לזרועות ההשקעות הריאליות של הבנקים – לאומי פרטנרס, פועלים אקוויטי ודיסקונט קפיטל. המוסדיים רשאים לרכוש עד 50% וזרועות ההשקעה של הבנקים עד 20%, ולכן אם מי מהם ירצה לבצע את העסקה, יהיה עליו לחבור למשקיע אסטרטגי. לכלכליסט נודע כי לאומי פרטנרס עשויה לחבור לטמפו.

פרימו ווטר מעמידה את מי עדן למכירה משום שביוני חתמה על עסקת מיזוג עם תאגיד מים אחר, בלוטריטון (BlueTriton), שהיה בעבר בבעלות נסטלה, ובמסגרת העסקה הוחלט למקד את הפעילות של החברה הממוזגת בשוק האמריקאי. בשל כך, פרימו ווטר נדרשת למכור את הפעילות שלה בישראל, בריטניה ופורטוגל.

מכירת מי עדן אינה נעדרת אתגרים. פרימו ווטר שואפת להשלים את המכירה עד סוף השנה הנוכחית, אולם חוק המזון הישראלי קובע כי חברה שלה מחזור מכירות גבוה מ־300 מיליון שקל לא תוכל לרכוש חברה עם מחזור של 30 מיליון שקל ומעלה עד סוף השנה הנוכחית. כל הגופים שניגשו לשלב הראשון במכרז הם גופים עם מחזור גבוה מ־300 מיליון שקל. משום כך, החברה בוחנת הארכה של מכירת מי עדן בחודש־חודשיים.

בשל הרצון של פרימו ווטר לבצע מכירה מהירה יחסית, החברה צפויה לקחת בחשבון לא רק את המחיר שיציעו הגופים, אלא גם את האפשרות שיקבלו את האישורים הרגולטוריים הנדרשים להשלמת העסקה וכן את המהירות שבה הם יכולים לבצע אותה. המהירות, שחשובה לפרימו ווטר, עשויה להוות מנוף לחץ עבור הרוכשים הפוטנציאליים.

יפאורה תבורי משווקת כיום את המתחרה עין גדי, ובסוף 2022 איבדה את ההפצה של מי עדן לטמפו. מי עדן היתה אחראית לכ־27% מההכנסות של יפאורה תבורי בשנת 2022, והבחינה שלה את האפשרות לרכוש את מי עדן היא למעשה בגדר החזרת המותג לידיה. אם יפאורה תבורי תרכוש את מי עדן, העסקה תיבדק לעומק על ידי רשות התחרות. הדבר נכון גם לגבי טמפו, המתחרה של יפאורה תבורי בתחום המים, ולסוגת של פורטיסימו, שמחזיקה בידיה שלל מותגי מזון, דוגמת טחינה אל ארז, קפה אל נח'לה, יצרנית המלח מלח הארץ, וזאת בנוסף לייצור המזון היבש (אורז, פתיתים) תחת המותג המקורי סוגת. מי שמלכתחילה לא ניגשה למכרז בשל הצפי לקושי רגולטורי במידה שתזכה בו, היא החברה המרכזית למשקאות קלים, שידועה בשמה קוקה־קולה ישראל, שמחזיקה בנביעות.

מי עדן היא חברת המים המינרליים הראשונה בישראל שהוקמה ב־1983. מקור המים של החברה הוא מאגר תת־קרקעי ברמת הגולן. ב־1988 היא נכנסה לתחום שיווק המים למגזר הפרטי והעסקי, ובהמשך נכנסה אליו גם המתחרה נביעות, שיצאה ממנו לפני כשלוש שנים. החברה עברה כמה גלגולים עד שב־2016 פרימו ווטר רכשה את עדן ספרינגס, החברה־האם של מי עדן בישראל, שלה יש גם פעילויות בחו"ל.

אומנם מי עדן היא חברה שממוצבת כמובילת שוק בתחום שבו היא פועלת, אך מעל לראשה מרחפים כמה איומים שהרוכשים הפוטנציאליים לוקחים בחשבון. ראשית, שיווק כדי המים הוא מודל שנמצא בסכנת הכחדה, והוא מייצר לה הכנסות של כ־100 מיליון שקל בשנה. התחום גם מייצר לא מעט הוצאות שכר, בשל הצורך להעסיק סבלים ומובילים כדי לספק ללקוחות את הכדים עד הבית. גם לשטיפה התקופתית של הכדים יש עלויות.

כמו כן, ההשקעות הנדרשות בחברה מדי שנה עומדות על 20 מיליון שקל. לכך יש להוסיף את העובדה שבעולם, בעיקר בקרב הצעירים, יש תנועה של מעבר לשימוש בבקבוקים רב־פעמיים, מה שמאיים על שיווק המים בבקבוקים בשוק הקמעונאי המבורקד, שמהווה קרוב למחצית מהמכירות של מי עדן בשנה. כלומר, הרוכשים הפוטנציאליים יידרשו לבסס מנועי צמיחה חדשים כדי להשיא לעצמם ערך וכדי לשמור על המעמד של מי עדן כמובילת שוק.