בלעדי

דריסת רגל ראשונה בעולם ההיסעים: לאומי במו"מ לכניסה לבון תור בהשקעה של 150 מיליון שקל

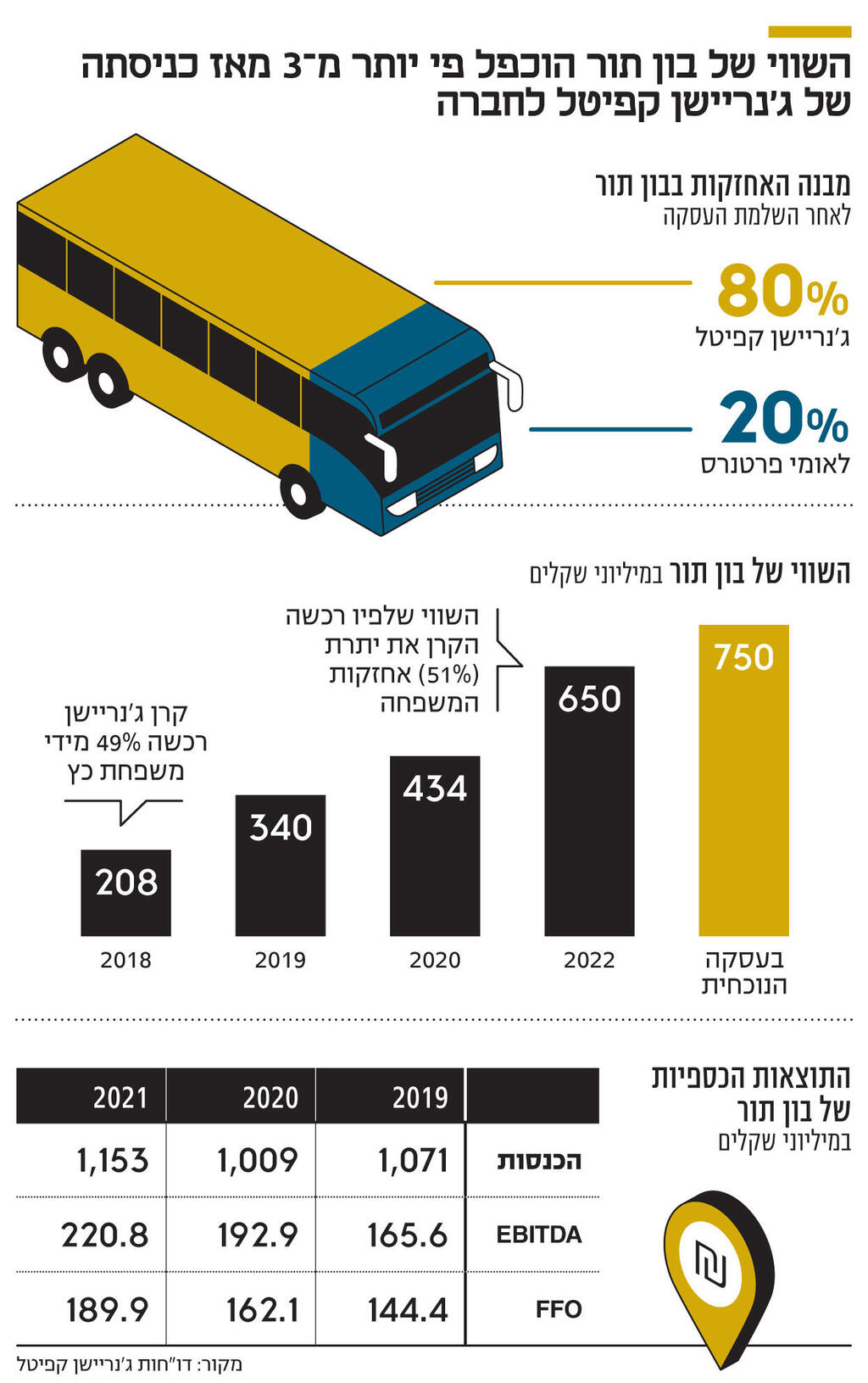

לפי המתווה, לאומי פרטנרס תרכוש מקרן ג'נריישן נתח מחברת ההיסעים לפי שווי של 750 מיליון שקל. הקרן השלימה במרץ את רכישת כל מניות בון תור, בעלת חברת האוטובוסים מטרופולין, לפי שווי של 650 מיליון שקל. לאומי, שלא הצטרף למכרז לרכישת אגד, רואה בבון תור פוטנציאל צמיחה

בנק לאומי באמצעות זרוע ההשקעות שלו, לאומי פרטנרס, מנהל מו"מ מתקדם עם קרן ג'נריישן קפיטל לרכישת 20% מחברת האוטובוסים בון תור, המחזיקה (100%) בחברת מטרופולין. המגעים נערכים לפי שווי של 750 מיליון שקל לבון תור. המשמעות היא שלאומי פרטנרס תשקיע ברכישת המניות 150-140 מיליון שקל.

במרץ האחרון רכשה ג'נריישן קפיטל, קרן הריט בתשתיות, 51% ממניות בון תור מידי משפחת כץ, המייסדים, תמורת 330 מיליון שקל. בכך השלימה קרן ג'נריישן המנוהלת בידי ארז בלשה ויוסי זינגר רכישה של 100% ממניות בון תור לאחר שב־2018 רכשה 49% מחברת ההיסעים מידי משפחת כץ בתמורה ל־100 מיליון שקל.

הדיבידנד חתך את השווי

לפני חתימת העסקה עם קרן ג'נריישן, וכחלק מהסכם הרכישה, חילקה בון תור דיבידנד של 45 מיליון שקל לבעלי מניותיה, וחלוקה זו הקטינה את שווייה לצורך העסקה עם ג'נריישן ל־650 מיליון שקל בעוד ערן כץ, מייסד בון תור ומנהלה, ביקש לבצע את העסקה עם הקרן לפי שווי של 700 מיליון שקל.

יחד עם אגד ודן, בון תור היא מקבוצות התחבורה הגדולות והמובילות בישראל. החברה פועלת בתחום התחבורה הציבורית וההיסעים ומפעילה שלושה אשכולות גדולים, לצד אשכול משמעותי רביעי שבו זכתה לפני חודש, ועשרות חוזים עם הגופים המובילים במשק.

בון תור, שפועלת באמצעות 1,600 כלי רכב ו־2,000 עובדים, צפויה להציג הכנסות של 1.2 מיליארד שקל ב־2022 ורווח תפעולי תזרימי (EBITDA) של 220 מיליון שקל. מיד לאחר הרכישה האחרונה הודיעה ג'נריישן כי תכניס משקיעים לרכישה כשותפים פיננסיים, אולם חברות הביטוח השונות העדיפו להצטרף להתמודדות על רכישת אגד. מגדל התמודדה עם קבוצת קרסו וקרן אלומה, הפניקס עם משפחת חרל"פ וקרן פורטיסימו, ואילו מנורה, הראל וכלל התמודדו יחד עם קרן תש"י ועם דלק רכב שבשליטת גיל אגמון, וכמי שהתמודדו על אגד, נמנעה מהן האפשרות לרכוש נתח בחברה מתחרה.

ללאומי זו צפויה להיות דריסת רגל ראשונה בעולם התחבורה אחרי שוויתר על התמודדות על רכישת השליטה באגד, זאת אף שקיבל פניות מכמה גופים שהתמודדו בעסקת הענק להצטרף אליהם. לאומי פרטנרס, בניהולו של אבי אורטל, העדיפה להתמקד בבון תור, מתוך ראייה של פוטנציאל הצמיחה שלה, זאת כי בניגוד לאגד, המוגבלת בהתמודדות במכרזים חדשים ומצויה בנסיגה, בון תור היא חברה צומחת שזוכה בקווים חדשים וקיימים של משרד התחבורה.

רק במרץ האחרון, זמן קצר אחרי שג'נריישן השלימה את רכישתה של בון תור, זכתה מטרופולין במכרז של משרד התחבורה והרשות לתחבורה ציבורית להפעלת קווי שירות באשכול קווי אונו־אלעד. המכרז מאפשר לה להפעיל את הקווים לתקופה של עשר שנים, עם אופציה של המדינה להאריך את התקופה בשנה נוספת. ההצעה נבחרה אף שלא היתה הגבוהה ביותר מבין ארבע הצעות שהוגשו. ג'נריישן העריכה שהצעתה משקפת תשואה של 10% לשנה.

אשכול אונו־אלעד הוא האשכול השלישי בגודלו שמופעל על ידי זכיינים פרטיים של תחבורה ציבורית, כולל 22 מיליון ק"מ לשנה, ומורכב מתת־אשכול אונו - שכולל את קריית אונו, אור יהודה, גבעת שמואל, גני תקווה וסביון; ומתת־אשכול אלעד - שכולל שירות עירוני ובין־עירוני לעיר אלעד. מטרופולין שתעמיד לאשכול 375 אוטובוסים העריכה שעלות הקמת האשכול תגיע ל־900 מיליון שקל, כשההכנסות ממנו יעמדו על 300 מיליון שקל בשנה. שלושת האשכולות הנוספים שמפעילה מטרופולין הם בנגב, בשרון, ואשכול שרון־חולון.

הביקורת על קרנות הריט

קרן ג'נריישן גייסה 490 מיליון שקל בפברואר 2022 בהנפקת סדרת אג"ח (ג') כקרן ההשקעות הריט הסחירה הראשונה והגדולה בישראל בתחום התשתיות והאנרגיה. הקרן מנהלת תיק נכסים בשווי של 2.4 מיליארד שקל בתחומים של ייצור חשמל, אנרגיה מתחדשת, תחבורה, חלוקת גז טבעי, לוגיסטיקה, מים, שפכים ואיכות סביבה. באוקטובר 2021 זכתה הקרן, ביחד עם שפיר הנדסה, במכרז של מקורות לרכישת מתקן ההתפלה שהקימה מקורות באשדוד. הנדסת התפלה (IDE) שהתחרתה מול ג'נריישן הציעה 400 מיליון שקל עבור המתקן, ואילו ג'נריישן ושפיר הציעו 900 מיליון שקל לרכישתו.

פער זה עורר ביקורת וחידש את הטענה שקרנות הריט בתשתיות כמו ג'נריישן וקיסטון מציעות הצעות לא ריאליות ומנופחות עבור נכסים העומדים למכירה במכרז. הצעה כזו, לדוגמה, הגישה קיסטון של גיל דויטש ורוני בירם לרכישת השליטה באגד לפי שווי של 4.77 מיליארד שקל. זו היתה הצעה נמוכה יותר מהצעה של מגדל קרסו וקרן תשתיות הריט אלומה (5.6 מיליארד שקל) שלא הבשילה לכדי עסקה, אבל גבוהה משמעותית ב־800 מיליון שקל ויותר מההצעות של החברות הריאליות שהתמודדו במכרז, שיכון ובינוי, כלמוביל ודלק רכב.

פער זה לא מנע מבנק לאומי להעמיד מימון של 700 מיליון שקל לעסקת קיסטון־אגד, לצד סכום דומה שהעמיד מזרחי־טפחות, למימון מחצית מהעסקה — כלומר 1.4 מיליארד שקל מתוך 2.8 מיליארד שקל שתשלם קיסטון עבור 60% ממניות אגד.