בלעדימסתמן: השווי של איסתא נדל"ן בעסקת ההשקעה יתכווץ ב־10%

בלעדי

מסתמן: השווי של איסתא נדל"ן בעסקת ההשקעה יתכווץ ב־10%

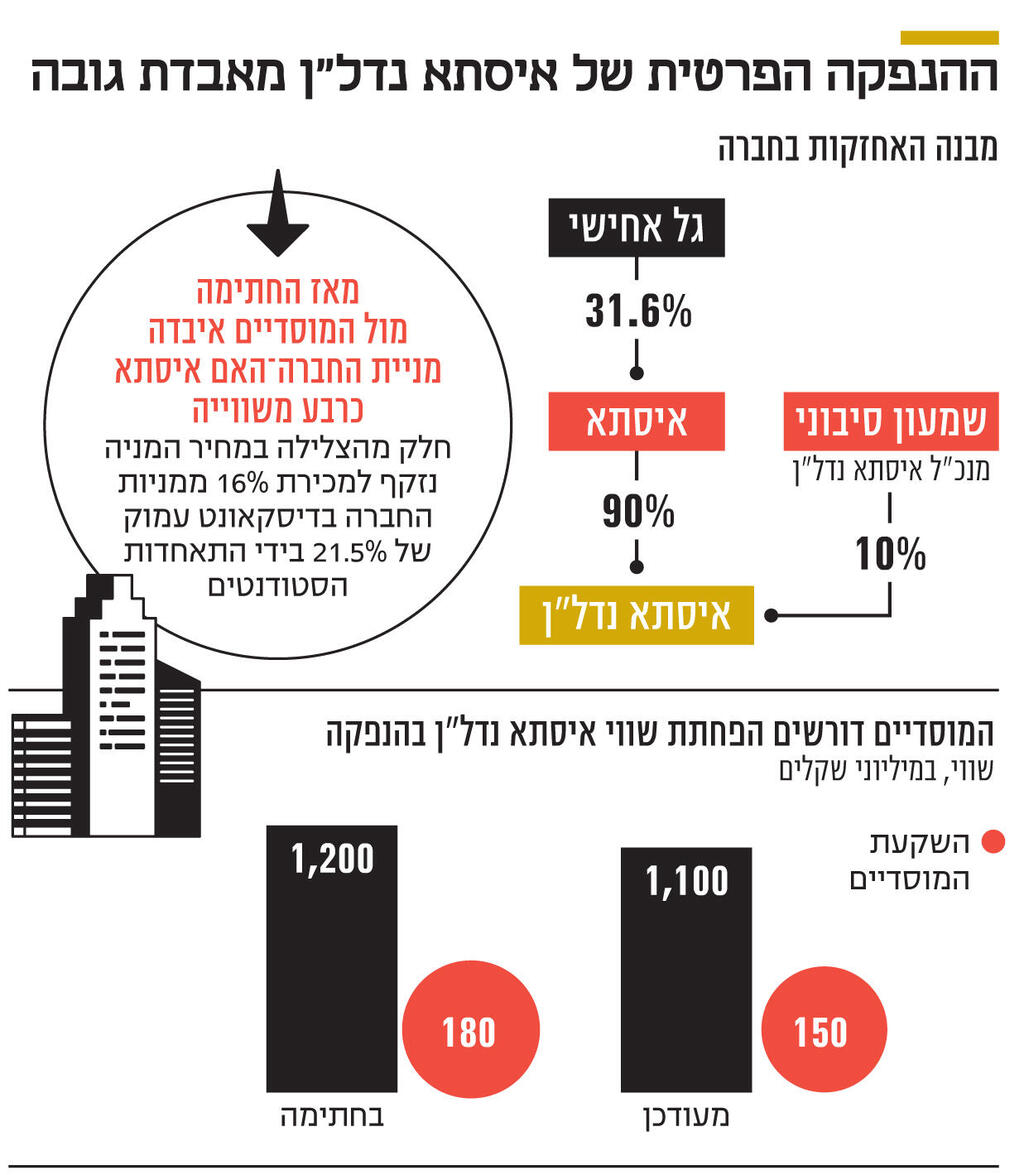

הפניקס והקרנות חצבים ואלפא, שהשתתפו בהנפקה הפרטית לפי שווי 1.2 מיליארד שקל, מבקשות להפחית את שווי החברה והשקעתן. זאת בעקבות הצלילה בשווי החברה־האם איסתא ב־25% מהחתימה. גם היקף ההשקעה צפוי לקטון לכ־150 מיליון שקל

הירידה בשווי השוק של איסתא ובמניות ענף הנדל"ן בכללותו הובילה לירידה בשווי של חברת איסתא נדל"ן במסגרת הנפקת המניות הפרטית שביצעה הקבוצה לגופים המוסדיים.

ל"כלכליסט" נודע כי המוסדיים המעורבים בעסקה פנו לאיסתא בשבועות האחרונים וביקשו לעדכן כלפי מטה את שווי החברה בה. עוד נודע, כי בימים אלה מתנהל משא ומתן לקביעת השווי החדש, והמגמה המסתמנת היא הפחתה של 10% בשווי המקורי ובסכומי ההשקעה.

בתחילת מאי דיווחה איסתא, שבשליטת אחישי גל, על הנפקה פרטית של החברה־הבת (90%) איסתא נדל"ן. תמורת ההנפקה אמורה לשמש את איסתא נדל"ן להמשך הפיתוח העסקי בתחומי הנדל"ן למגורים, הלוגיסטיקה והמלונאות ולהרחבת מקורות המימון שלה. ב־10% הנותרים של מניות החברה מחזיק המנכ"ל שמעון סיבוני, והוא ואיסתא אמורים להידלל בהתאם בהנפקה.

איסתא חתמה על השקעה של 180 מיליון שקל באיסתא נדל"ן לפי שווי חברה של 1.2 מיליארד שקל לפני ההשקעה בתמורה ל־13% ממניות איסתא נדל"ן, ול"כלכליסט" נודע כי שלושה גופים מוסדיים משתתפים בהנפקה. הפניקס, ששמה כבר פורסם בהקשר להנפקה, היא המובילה, ולצדה ישתתפו קרן הגידור חצבים של נדב גרינשפון וקרן אלפא של גבי דישי. הפניקס מהווה כשני שלישים מההשקעה ואלפא וחצבים יחד כשליש. סכום ההשקעה צפוי לקטון לכ־150 מיליון שקל ושווי החברה לכ־1.1 מיליארד שקל לפני הכסף.

בעת ההודעה על העסקה עמד שווי מניית החברה־האם איסתא בבורסת ת"א על 120 שקל ומאז הוא צנח ל־94.5 שקל. מדובר בירידה של 21.5% בשווי החברה, שהוא כעת 1.5 מיליארד שקל. חלק מהירידה בא בעקבות מכירה של 16% ממניות איסתא בידי התאחדות הסטודנטים, שירדה לאחזקה של 5.3% בלבד, וזאת לאחר שהיתה בעלת המניות השנייה בגודלה אחרי אחישי גל עם 31.5%.

התאחדות הסטודנטים מכרה את מניות איסתא בדיסקאונט של 21.5% תמורת 80 שקל למניה, ולמרות הדיסקאונט העמוק העדיף גל לא להשתתף ברכישה. הסטודנטים התפשרו על המחיר בטענה שמכירת חבילה גדולה כל כך של מניות לא היתה אפשרית במחיר גבוה יותר ובתנאי השוק המשברי. את המניות רכשו הפניקס, קרן ספרה ומור בית השקעות. ביום פרסום העסקה צנחה מניית איסתא ב־10%.

איסתא עדיין נקראת חברת הנסיעות של התאחדות הסטודנטים והיא פועלת בעיקר בתחום התיירות, אם כי חלק ניכר מפעילותה כיום הוא בתחום הנדל"ן. לפי השווי המסתמן בעסקה, תחום הנדל"ן מהווה 74% משווייה של איסתא בבורסה. איסתא נדל"ן תרמה לקבוצה רווח של 129 מיליון שקל ב־2021, שמרביתו – 86 מיליון שקל - נבעה משיערוך נכסים.

בפרסום העסקה נמסר כי כחלק ממזכר העקרונות הוסכם שהצדדים יפעלו להנפקתה של איסתא נדל"ן בתוך 30 חודשים מהשלמת ההשקעה. כחלק מהליך הגיוס צפויה איסתא להמיר חלק מהלוואות בעלים שנתנה לאיסתא נדל"ן, בהיקף של 600 מיליון שקל, להון מניות של החברה־הבת. בנוסף, תינתן להפניקס ולקרנות חצבים ואלפא אופציה להצטרף ליתרת ההלוואות, על בסיס חלקה היחסי בהון של איסתא נדל"ן.

הפרויקטים שאיסתא נדל"ן מנהלת כוללים כ־3,000 יחידות דיור ו־18 בתי מלון בארץ ובחו"ל - חלקם בשלבי הקמה. בנוסף היא מתמחה במרכזים מסחריים שכונתיים, ויש לה פעילות משמעותית בישראל בתחומי התעסוקה, התעשייה והלוגיסטיקה באזורי ביקוש.

איסתא נדל"ן זכתה עם סלע בינוי במכרז של רשות מקרקעי ישראל לרכישת 12 דונם ברמת אפעל תמורת 120 מיליון שקל וסכום נוסף של 34 מיליון שקל עבור פיתוח. לפי תוכנית בניין העיר שחלה על הקרקע, אפשר להקים עליה שטחי מסחר ותעסוקה בשמונה מבנים ובשטח כולל של 100 אלף מ"ר.