ועכשיו באג"ח: משפחת וינברג רוצה לגלגל את הסיכון לציבור

הלוואות הבעלים יוקטנו; רוב החוב לחברות האשראי החוץ־בנקאי יוחזר, כמו גם החוב לבנקים; העמלות ימשיכו לזרום למשפחה; והציבור ילווה לחברה בריבית של 5% הצמודה למדד; משפחת וינברג חוזרת לסיבוב שני בשוק ההון

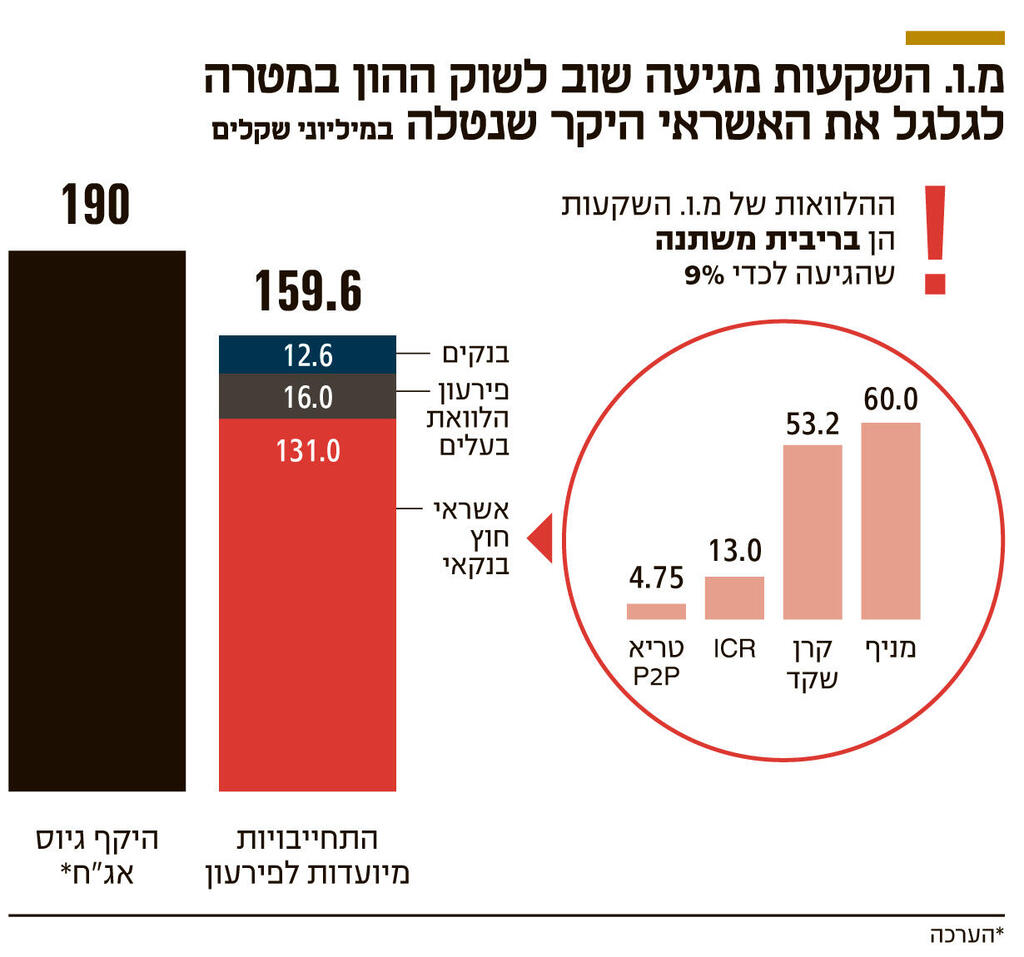

חוזרים דרך החלון: לאחר שכשלה פעם אחת, מנסה משפחת וינברג, שבבעלותה מאות נכסים באזור המרכז, לגלגל את הסיכון הנדל"ני לציבור. בפעם הראשונה היה זה ניסיון לגייס הון בעזרת הנפקת מניות שכשל וכעת מתכננת החברה לגייס אג"ח. המטרה המרכזית של הגיוס היא החלפת החוב הפרטי בחוב ציבורי: הלוואות בעלים יוחזרו, כמו גם הלוואות שנטלו מגופי אשראי חוץ־בנקאי בריביות של כ־9%.

במקומן, מקווה החברה להנפיק אג"ח בריבית צמודת מדד של כ־5% ולשעבד למחזיקי האג"ח חלק מהפרויקטים. ההצעה הזו מגיעה כשהאקו סיסטם הפיננסי בענף הנדל"ן הוא שלילי: הריבית עולה, המימון מתייקר, המשכנתאות בצניחה ומחירי הדירות יורדים אף הם. אם אלו לא הספיקו הרי שסימנים למיתון בצריכה הפרטית מתחילים להראות במשק.

באווירה הזו מגיעה הנפקת האג"ח של מ.ו השקעות, שמחזיקה בעשרות פרויקטים של מגורים בת"א, ושנמצאת בבעלות בני הזוג משה ונילי וינברג (50% כל אחד) לשוק ההון. נילי היא מנכ"לית החברה ובנם של בני הזוג, גיא, מכהן כיו"ר. לאורך השנים צברה המשפחה מאות נכסים, בעיקר באזורי ביקוש במרכז הארץ כמו תל אביב וראשון לציון.

בנוסף, החברה מבקשת להשביח בשנים הקרובות שישה פרויקטים שונים: נכס בבני ברק, נכסים ברחוב אידלסון 17, רחוב מזא"ה 71 ורחוב נחמני 64 בתל אביב, קרקע בגבעת זאב וקרקע בתל השומר. על פי החברה, הנכסים הללו אמורים לייצר 202 דירות לאחר השבחתם.

התשקיף המעודכן של החברה מציג את היקף האשראי הרחב שנטלה עליה לרכישת אותם נכסים המיועדים להשבחה. הרכישה נעשתה תוך לקיחת הלוואות בהיקף של 146 מיליון שקל מחברות אשראי חוץ־בנקאי (ראו תרשים), בריבית משתנה ממוצעת, שעומדת היום על 9%. הלוואות נוספות, בהיקף של 12.6 מיליון שקל, נלקחו מבנקים שונים בריבית משתנה של 5.34%. בסך הכל נטלה החברה אשראי בהיקף של כמעט 159 מיליון שקל ובחישוב פשוט, הריביות שאותן היא משלמת עומדות כיום על כמעט 14 מיליון שקל בשנה.

מעבר לכך, החברה קיבלה השנה הלוואת בעלים בהיקף של 48 מיליון שקל, שממנה ייפרעו 16 מיליון שקל לאחר גיוס ההון בשוק. 32 מיליון שקל מהלוואת הבעלים נושאים ריבית של 7.9%. השאר, 16 מיליון שקל, נושאים ריבית של 5.8%. בנוסף, לאחר הנפקת האג"ח תשתחרר המשפחה מהערבויות האישיות שנטלה על עצמה. הלוואת הבעלים נדרשה לחברה לאחר כישלונה, בדצמבר אשתקד, להפוך לחברת ציבורית באמצעות הנפקת מניות (IPO). כחלק מהגיוס החברה מעמידה את כל ששת הנכסים המיועדים להשבחה כבטוחה ראשונה לנושי האג"ח. בסביבת מ.ו השקעות מקווים כי הבטוחה, שעל פי התשקיף שווייה נאמד ב־273 מיליון שקל (למול חוב אג"ח של 190 מיליון שקל), תביא להשתתפות המוסדיים בהנפקה ותציב את הריבית על לפחות 5%, בהצמדה למדד המחירים לצרכן. החברה מתכוונת להסביר למוסדיים כי מעבר לבטוחות, היא מחזיקה בגמישות פיננסית ויכולה באופן מיידי למכור דירות בתל אביב וזכויות בתל השומר בשווי של 85 מיליון שקל. השמאים שעליהם הסתמכה החברה בעת קביעת שווי הנכסים הם רן ברקובסקי, שמואל פן ואבנר גרון.

כתף קרה מהמוסדיים: כאמור, זו ההתנסות השנייה של משפחת וינברג עם שוק ההון הישראלי. החברה שאפה לגייס כ־100 מיליון שקל לפי שווי של כ־330 מיליון שקל לפני הכסף. כלומר, להתחיל להיסחר בבורסת תל אביב לפי שווי של כ־430 מיליון שקל. אולם המשפחה קיבלה כתף קרה מהגופים המוסדיים, שלא גילו תיאבון רב להנפקה והציעו להשקיע בחברה לפי שווי נמוך משמעותית. החתם שהיה אחראי על הנפקת מניות החברה אז היה לידר שוקי הון, אולם את הנפקת האג"ח מובילה אקסטרה מייל חיתום, בניהולו של גלעד שמעוני.

בסביבת החברה מסבירים כי ההנפקה שכשלה יצאה לשוק בתזמון בעייתי. על פי מקורב לחברה, "נציגי המשפחה גם לא 'התאמצו' יתר על המידה לאסוף רוכשים ולא היו מוכנים לרדת בשווי. החברה הייתה תמימה וקיימה לא יותר מחמש מצגות מול מוסדיים שדחו את המחיר". עתה המשפחה מאמינה כי אג"ח עם שעבודים עמוקים ישכנעו את המוסדיים לשתף פעולה.

כך או כך, התשקיף חושף כי האשראי היקר שאותו נטלה החברה פוגע בתוצאותיה. בשורה התחתונה רשמה החברה רווח נקי של 1.3 מיליון שקל לעומת 12.9 מיליון שקל ב־2021. ב־2022 הסתכמו הכנסות החברה ב־18 מיליון שקל לעומת 15.2 מיליון שקל ב־2021.

עוד עולה כי ההבדל ברווח נובע בעיקר בשינויים בשיערוכים שביצעה החברה לנכסיה. שיערוכים אלו תרמו לרווחי החברה בשנת 2021 כ־33.6 מיליון שקל לעומת 21.9 מיליון שקל בשנת 2022. הכנסות החברה משכירות הסתכמו ב־1.7 מיליון שקל בשנת 2022, דומה לסכום שהכניסה בשנת 2021.

מעבר לתמחור, שעליו לא נרשמה הסכמה בין המוסדיים למשפחת וינברג אשתקד, הופנתה מהשוק ביקורת כלפי החברה בנוגע לתגמול שאותו המשפחה ניסתה לגזור על חשבון ציבור המשקיעים. במסגרת הפיכת החברה לציבורית, ביקשה המשפחה להעניק לנילי וינברג שכר בעלות של 600 אלף שקל בשנה, בעוד שבעת שהחברה הייתה פרטית היא לא משכה שכר כלל.

תגמולים מפליגים

בנוסף, ביקשה המשפחה לגבות מענק בשיעור של 7.5% משווי כל פרויקט לאחר השלמתו דרך חברת מ.ע.ג.ן שבבעלותה (משה ונילי וינברג מחזיקים ב־80% מהחברה ובנם גיא מחזיק ב־20%), שתהיה אחראית על הקמת הפרויקטים. עבור ניהול הפרויקטים תגבה החברה סכום מוערך נוסף של חצי מיליון שקל. על פי התשקיף הנוכחי, המענק החדש שתגבה המשפחה קטן לכדי 3%. מעבר לשירותים התפעוליים, משרד עורכי הדין של גיא וינברג שמספק שירותים משפטיים לחברה, נהנה גם הוא מעמלות. במכירת דירה של החברה, גובה המשרד עמלה של 1.5% מהעסקה. עלות שכר המשרד ב־2021 הסתכמה בכחצי מיליון שקל. ל"כלכליסט" נודע כי כחלק מהרצון לשוב לשוק ההון, נעשה בדק בית בחברה בדמות בירורים של עלויות כלכליות של החברה ועלתה המסקנה כי גביית 7% מענקים אינה מציאותית. על פי מקורב לחברה, "החברה היא חברה רזה. את כל שירותי התפעול הם מבצעים על ידי מיקור חוץ, אין סיבה לגביית מענק גבוה כל כך".