פאגאיה קורסת ביותר מ-60% בעקבות הסרת הנעילה על מכירת המניות

פאגאיה קורסת ביותר מ-60% בעקבות הסרת הנעילה על מכירת המניות

התרסקות המניה במסחר בניו יורק הגיעה בהמשך לירידות חדות שנרשמו בימים הקודמים. הנפילה היום משלימה מחיקה של 90% משווי השיא של החברה בתחילת אוגוסט, אז לכמה רגעים היתה הישראלית הגדולה בעולם במונחי שווי שוק

מניית חברת הפינטק הישראלית פאגאיה ממשיכה להתרסק. המניה צונחת היום בבורסת נאסד"ק ביותר מ-60% ומחירה הגיע ל־2.48 דולרים. זאת, בעקבות שחרור הנעילה על מכירת מחצית ממניות החברה שמוחזקות על ידי בעלי המניות הקיימים, ובהם מייסדי פאגאיה ועובדיה, כשהמחצית הנוספת תשוחרר בדצמבר.

הנפילה הנוכחית מצטרפת לירידה של 11% שנרשמה אתמול, ולאחר שבסוף השבוע המניה כבר נפלה ב־29%. מתחילת השנה ירד שווי המניה ב־71%, והיא השלימה נפילה של 90% מהשיא שאליו הגיעה בתחילת אוגוסט (29.95 דולר למניה).

באותה העת פאגאיה נסחרה לפי שווי שוק של מעט יותר מ־20 מיליארד דולר, מה שהפך אותה לכמה רגעים לחברה הישראלית הגדולה בעולם במונחי שווי שוק - גדולה יותר מסולאראדג', צ'ק פוינט ונייס. שחרור המניות מתאפשר לאחר שהסתיימה תקופה של 90 יום שבהם נאסר על בעלי המניות לממש אותן. זו התקצרה מ־12 חודשים לאחר שהמניה נסחרה במחיר של יותר מ־12.5 דולר למשך 20 יום בחודש אחד.

במידה רבה, ההתרסקות של פאגאיה כעת, שמחזירה אותה לשווי שבו היתה באמצע יולי (2.84 דולרים למניה), היא סמל לפרופורציות שמקבלות חברות הטכנולוגיה בחסות הטלטלה הנוכחית בשווקים. העלאת הריבית, שנועדה להילחם באינפלציה, משנה באופן דרמטי את מודלי התמחור של החברות, וגורמת למשקיעים להיות סלקטיביים יותר ונדיבים פחות בהערכות שווי, בעיקר כלפי חברות טכנולוגיה שאינן רווחיות, כדוגמת פאגאיה.

פאגאיה, שנסחרת לפי שווי של 1.85 מיליארד דולר, סיימה את המחצית הראשונה של השנה עם הכנסות של 352.1 מיליון דולר - עלייה של 92% לעומת התקופה המקבילה בשנה שעברה, אך רשמה הפסד של 164.5 מיליון דולר שהיה גבוה פי 3 מההפסד במחצית המקבילה ב־2021. בשורה התחתונה: החברה רשמה ברבעון השני של 2022 הפסד חשבונאי נטו המיוחס לבעלי המניות של 146.3 מיליון דולר, הנובע מתגמול לעובדים בסכום של 146 מיליון דולר, זאת מול הפסד של 5.3 מיליון דולר בתקופה המקבילה.

פאגאיה הגיעה לנאסד"ק ביוני האחרון באמצעות מיזוג עם הספאק EJF Acquisition לפי שווי של 8.5 מיליארד דולר, שלא הופחת למרות הירידות החדות שנרשמו בשווקים ממועד החתימה על הסכם המיזוג בשנה שעברה ועד להשלמתו ביוני. מדובר באחת מעסקאות הספאק הגדולות של חברה ישראלית, והוא הושלם בעיתוי בעייתי כשהשווקים רועדים ושוק ההנפקות כמעט נסגר לחלוטין, בעיקר לספאקים.

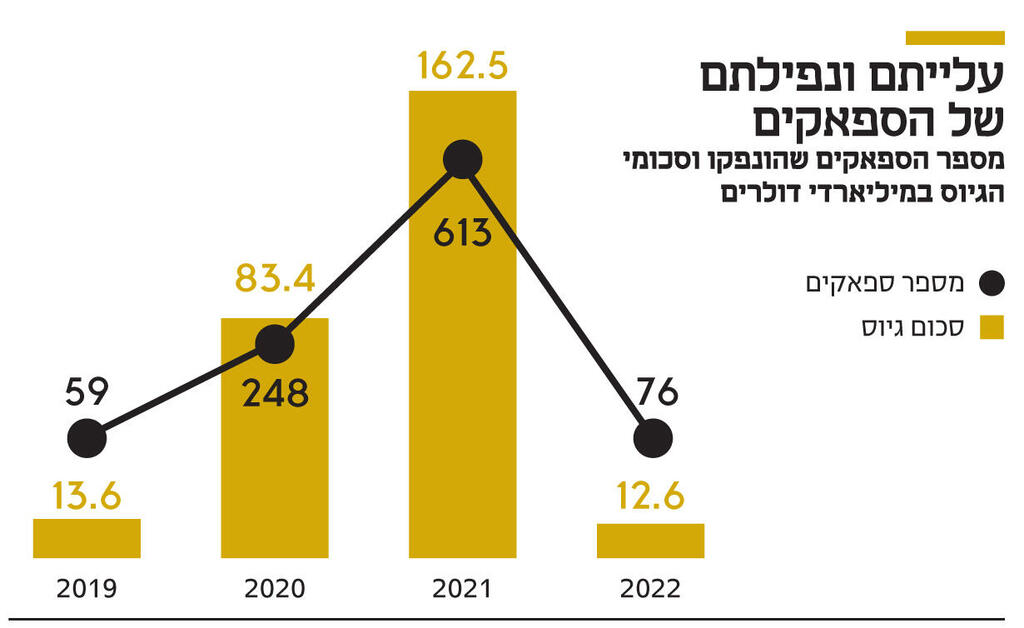

ספאק (SPAC) הוא ראשי תיבות של Special Purpose Acquisition Company, וכאמור מדובר בחברות שמנפיקות ומגייסות כספים, כדי למזג לתוכן חברות פרטיות בתוך פרק זמן מוגדר, לרוב שנתיים. אם הספאק לא מצליח לבצע עסקה בפרק הזמן הזה, הוא מחזיר את הכסף למשקיעים בתוספת ריבית. ספאק אינו המצאה חדשה, אך ב־2020, כשהחל הראלי בשווקים, הוא נהפך לכלי פופולרי במיוחד, בעיקר בקרב חברות טכנולוגיה. כך, אם ב־2019 הונפקו 59 ספאקים שגייסו 13.6 מיליארד דולר, הרי שב־2020 הונפקו כבר 248 ספאקים שגייסו 83.4 מיליארד דולר, וב־2021 הונפק מספר שיא של 613 ספאקים שגייסו 162.5 מיליארד דולר. ואולם, מתחילת השנה הנוכחית, שמתבררת כאחת הקשות בשוק ההון, המספרים ירדו דרמטית. עד כה הונפקו 76 ספאקים בלבד ב־2022 שגייסו 12.6 מיליארד דולר.

אובדן האטרקטיביות של הספאקים נובע גם מהעובדה שחברות רבות שמוזגו עם ספאקים הנחילו למשקיעים בעיקר אכזבות, תוך שהמניות של רבות מהן צוללות גם בשיעורים של 80%. כעת גם פאגאיה מצטרפת לסטטיסטיקה. את המכה המשמעותית ביותר חטף שוק הספאקים ביולי האחרון כשפרשינג סקוור, מקרנות הגידור הגדולות בעולם שהוקמה על ידי המשקיע המיליארדר ביל אקמן, החזירה למשקיעים את 4 מיליארד הדולרים שגייס מהם הספאק שלה. מדובר במעשה סמלי במיוחד משום שמדובר בגיוס הספאק הגדול ביותר שנעשה בארה"ב.

הזינוק במניית פאגאיה והנפילה שנרשמה בעקבותיו חשפו רבים מהחוליים של הספאקים בכלל. אחד הבולטים שבהם הוא משך נעילת המניות שמוביל לתמריץ לעליית מחיר המניה. בהנפקות רגילות משך הנעילה הוא 180 יום שבמהלכם בעלי המניות הקיימים אינם יכולים לממש אותן. אך בספאקים אין כללים, ובפאגאיה, כאמור, התקצרה תקופת הנעילה מ־12 חודשים ל־90 יום. המקרה של פאגאיה הוא חריג יחסית בהקשר זה, ובמצב הנוכחי של השווקים - כשמניות החברות נופלות כמעט מיד עם השלמת המיזוג לספאק - קיצור תקופת הנעילה הופך למשימה קשה הרבה יותר.

משך הנעילה של המניות משפיע גם על כשל אחר שבולט גם הוא במקרה של פאגאיה: היעדר הנזילות שמתבטא במספר המועט של מניות הזמינות למסחר. כשל זה נובע מכך שבעלי המניות בספאק רשאים לאשר את המיזוג אך למשוך את כספם בחזרה ולא להשקיע בו. היבט זה מוביל לכך שכל עוד לא השתחררו המניות הנעולות - אין הרבה מניות במסחר והתנועות באלה שיש מובילות לתנודות חדות בשווי המניה ולהגעה לאנומליות בשווייה ביחס למניות של חברות מבוססות יותר. במקרה של פאגאיה, 97% מכספי המשקיעים נמשכו בחזרה - מה שהותיר את החברה עם מספר זעום של 945 אלף מניות זמינות למסחר, בעוד היקף המניות המקובל בוול סטריט הוא כ־20 מיליון.

פאגאיה - שהוקמה ב־2016 על ידי המנכ"ל גל קרובינר, סמנכ"ל הטכנולוגיה אביטל פרדו וסמנכ"ל ההכנסות יהב יולזרי - פיתחה מערכת אוטומטית לחיתום, שמאפשרת לנותני אשראי להגדיל את היקפי ההלוואות ולשפר תהליכים בבדיקת הלקוחות. החברה חוותה צמיחה מואצת מאז הקורונה ונהפכה לספקית פתרונות חיתום לחלק גדול מפלטפורמות מתן האשראי המקוונות בארה"ב וגם לבנקים. על רקע זה, הכנסות החברה זינקו ב־2021 ביותר מפי 4 לרמה של 474 מיליון דולר לעומת 99 מיליון דולר בלבד ב־2020. הכנסות אלה אף היו גבוהות ב־17% מהתחזיות שפורסמו עם חתימת ההסכם עם הספאק בספטמבר 2021. עם זאת, בשורת הרווח התפעולי, פאגאיה רשמה הפסד של 5.8 מיליון דולר לעומת רווח של 21 מיליון דולר ב־2020, ובמחצית הראשונה של 2022 כאמור הפסדיה העמיקו.