ניתוח

הראל נסוגה, מנורה מתלבטת: הכוח בשוק חברות כרטיסי האשראי עובר לקונים

הראל החליטה אתמול שלא לערער על החלטת רשות התחרות לאסור עליה לרכוש את ישראכרט, בנימוקים שיקשו על חברות ביטוח לרכוש חברות כרטיסי אשראי. חרף החלטת הרשות, מנורה מבטחים עשויה בכל זאת להגיש הצעה לישראכרט או כאל

שנה לאחר שהראל הגישה הצעה לרכישת חברת כרטיסי האשראי ישראכרט, העסקה ירדה סופית מהפרק. אתמול הודיעה הראל שבשליטת יאיר המבורגר, כי אין בכוונתה לבקש לדחות את המועד להשלמת העסקה שמסתיים היום.

המשמעות היא שהראל ויתרה על הרעיון לערער לבית הדין לתחרות על ההחלטה הצפויה של רשות התחרות לפסול את העסקה. הרשות הודיעה לפני שבוע על כוונתה לפסול את העסקה, מחשש למעבר מידע על לקוחות ישראכרט להראל בעיקר בתחום ביטוחי הבריאות, שבו הראל היא שחקנית מרכזית בשוק.

בתגובה להודעת הראל איבדה אתמול מניית ישראכרט 4% משווייה בתחילת המסחר אך בהמשך תיקנה ונותרה כמעט ללא שינוי - לאחר שאיבדה 46% מאז הפרסום כי בכוונת רשות התחרות לפסול את העסקה. לעומת זאת מניית הראל זינקה אתמול ה־4.2% - כאשר הראל ביצעה רכישה עצמית ב־39 מיליון שקל ־ מה שמעיד על כך שהמשקיעים של הראל חשבו שרכישת ישראכרט במחיר של 3.1 מיליארד שקל אינה אטרקטיבית במיוחד.

הזדמנויות השקעה אחרות

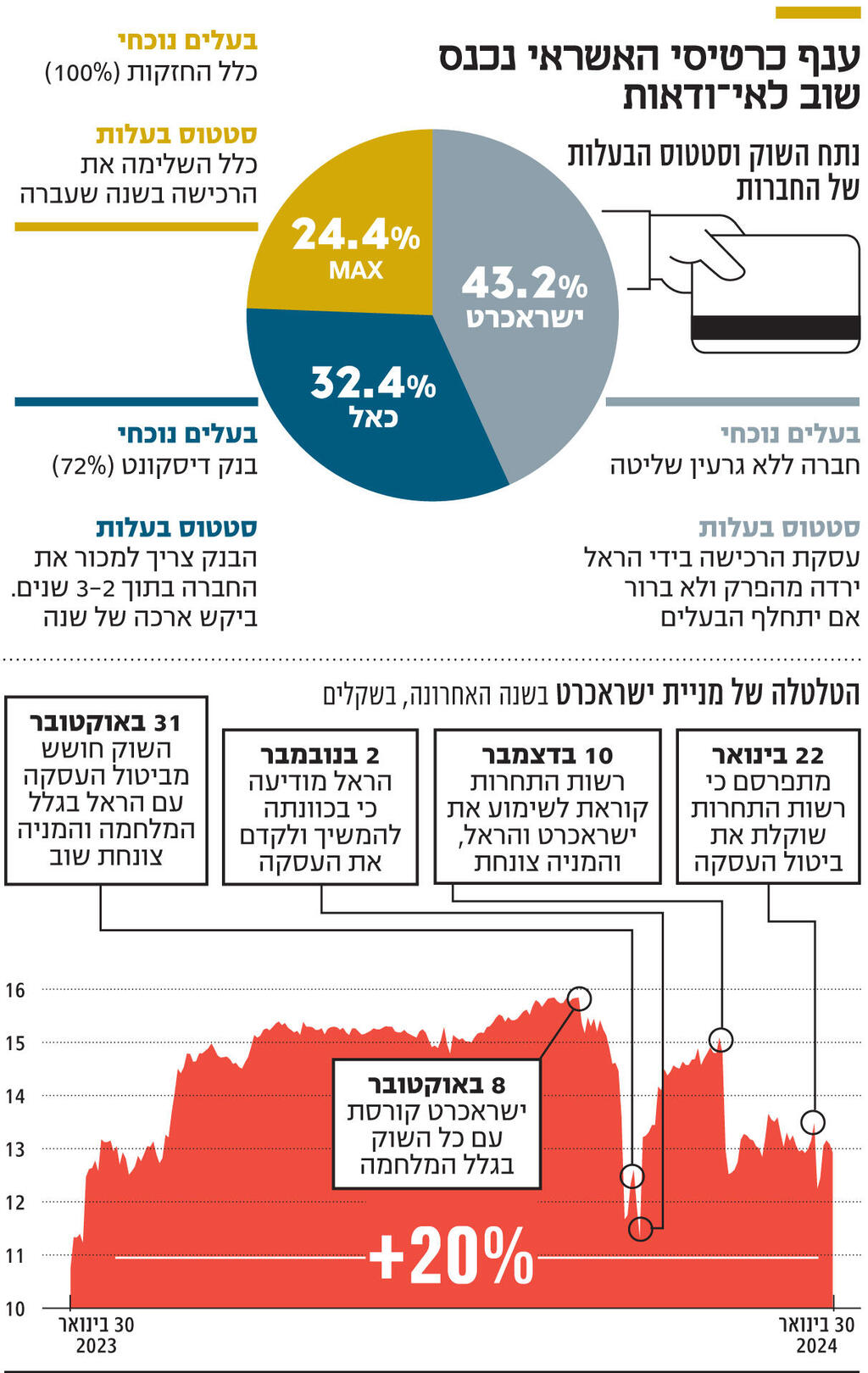

בהראל ובישראכרט האמינו שיש להם בסיס משפטי לערער על החלטת הרשות, במיוחד לאור העובדה שרק בשנה שעברה אישרה הרשות את רכישת חברת כרטיסי האשראי MAX על ידי כלל אחזקות. אולם הליך הערעור, שצפוי לקחת לפחות שנה, כרוך בעימות מול הרגולטור ובאי־ודאות לגבי התוצאה, כל זאת כשבמקביל דווקא בתקופה זו יכולות לצוץ הזדמנויות השקעה בתחומים אחרים עבור הראל. וכך, 7 שנים לאחר שרפורמת שטרום קבעה כי על הבנקים הגדולים למכור את חברות כרטיסי האשראי והכניסה את הענף לאי־ודאות, כעת זה קורה שוב לאחר שנראה היה שחברות הביטוח בדרך להשתלט על ענף כרטיסי האשראי.

הכל התחיל כאשר כלל אחזקות חתמה על עסקה למכירת MAX (שהושלמה), שהעירה את מתחרותיה של כלל, שלא רצו שיהיה לה יתרון תחרותי ודריסת רגל בעולם התשלומים. וכך, העסקה של כלל היוותה למעשה את יריית הפתיחה של השתלטות שאר החברות על הענף. מנורה מבטחים והראל הגישו הצעות מתחרות לרכישת ישראכרט, שהיא חברה ללא גרעין שליטה. במקביל שר האוצר החליט שגם על בנק דיסקונט למכור את כאל בתוך 4-3 שנים, וההערכות היו שאחת מחברות הביטוח (המפסידה בעסקת ישראכרט או הפניקס) ירכשו את כאל. במאי האחרון ניתנה גושפנקא לקידום ההשתלטות הזו כשצוות של משרד האוצר פרסם המלצה לאפשר למוסדיים לרכוש חברות כרטיסי אשראי ואף המליץ לבצע תיקון בחוק, שיאפשר לדיסקונט למכור את כאל לחברת ביטוח, זאת משום שהחוק במתכונתו הנוכחית אוסר על בנק למכור חברת כרטיסי אשראי לחברת ביטוח.

אלא שרשות התחרות טלטלה את המצב. ברשות אמנם טוענים כי כל עסקה נבחנת בפני עצמה, ורמזו שההחלטה לפסול את עסקת ישראכרט הראל תלויה גם בנתחי השוק שלהן - ישראכרט היא החברה הגדולה בענף כרטיסי האשראי והראל היא החברה השנייה בגודלה בענף הביטוח במונחי שווי שוק והגדולה ביותר בביטוחי בריאות. אולם הסיבה לפסילת עסקת ישראכרט־הראל היא סיבה עקרונית: חשש להעברת מידע על הרגלי הצריכה של לקוחות ישראכרט להראל וזאת לטובת שיפור יכולות המכירה של הראל. זהו חשש שרלבנטי בכל עסקה שבין חברת כרטיסי אשראי לבין חברת ביטוח, ללא קשר לגודל נתח השוק שלה בביטוח בריאות. לכן יהיה קשה לראות את הרשות מאשרת עסקה אחרת בין חברת ביטוח לחברת כרטיסי אשראי. כך שחברת ביטוח שנכנסת עכשיו לתהליך של עסקה שכזו, צריכה לקחת בחשבון שסיכוי גבוה שהיא תצטרך להגיע עד לבית הדין לתחרות בשביל להשיג את האישור.

חרף זאת בחברות הביטוח לא אמרו נואש. לפי הערכות בהחלט ייתכן שמנורה מבטחים שרצתה מזה זמן רב לרכוש חברת כרטיסי אשראי, תאיץ את התכנית, ייתכן שבצורת הצעה מחודשת לישראכרט או שבצורת הצעה לרכישת כאל. הסיטואציה הנוכחית משחקת לטובתה של מנורה מבטחים. משוק של מוכרים, השוק הופך כעת לשוק של קונים, שהכוח אצלם: הראל ירדה מהפרק, הפניקס הולכת בשנה האחרונה יותר בכיוון של פיתוח גמא כזרוע שלה בעולם התשלומים והאשראי הצרכני, ולא ברור אם מגדל יכולה ורוצה לעמוד ברכישה בסדר גודל שכזה. כלומר אם לפני שנה, שתיים או שלוש חברות ביטוח רצו לרכוש שתי חברות כרטיסי אשראי, כעת כבר מדובר על חברת ביטוח אחת או שתיים רלבנטיות עם שתי חברות כרטיסי אשראי על המדף, כאשר לאחת מהן (כאל) יש דדליין להשלמת המכירה.

בבנק דיסקונט כבר פנו למשרד האוצר וביקשו ממנה דחייה בהשלמת מכירת כאל בשנה נוספת (במקום בעוד שנתיים, בעוד 3 שנים). אמנם, בכל מקרה, אם דיסקונט יחליט להנפיק את כאל בבורסה, הוא יקבל ממילא שנה נוספת להשלמת ההפרדה, אך בבנק בניהולו של אבי לוי לא רוצים בכך, שכן בעת הנפקה מוותר הבנק על פרמיית השליטה שאותה יוכל לקבל במכירה.

החלטת רשות התחרות, שלמעשה משאירה סימן שאלה גדול בדבר היכולת של חברת ביטוח לרכוש חברת כרטיסי אשראי משחקת לטובת דיסקונט בסיכוי שבקשתה לדחות בשנה את המכירה תאושר. אולם בטווח הארוך היא הופכת את המכירה להרבה יותר מורכבת לבנק.

פוטנציאל סינרגיה מוגבל

בתגובה לירידת עסקת הראל־ישראכרט מהפרק, נמסר מישראכרט: "קיבלנו את הודעת הראל על החלטתה שלא להאריך את תקופת ההסכם. מבחינתנו אין שינוי בתוכניות, לרבות אסטרטגיית הצמיחה שמיושמת בהצלחה בשנה האחרונה". כלומר בישראכרט משדרים עסקים כרגיל, וזאת חרף העובדה שבכירי החברה, בראשות היו"רית תמר יסעור ורן עוז המנכ"ל, התאמצו מאוד כדי שהעסקה תצא לפועל.

ואכן, רכישת ישראכרט בידי הראל לא היתה אמורה לחולל מהפיכה דרמטית בפעילות החברה, כשם שקרוב לשנה לאחר רכישת MAX על ידי כלל, לא נרשמו בה טלטלה או מהפכה. מבחינה עסקית, אין משמעות דרמטית לרכישת חברת כרטיסי אשראי על ידי חברת ביטוח, שכן פוטנציאל הסינרגיה מוגבל למדי. המשמעות היא בעיקר ביתרון הכללי של בעלים עם גב חזק ושל יציבות כי בעלות של חברת ביטוח היא לטווח ארוך.

לעומת זאת, המצב הנוכחי של אי־ודאות לגבי בעל השליטה מקשה ומכביד על חברה פעמים רבות בהתנהלותה השוטפת. לפני שבע שנים המצב היה כך בישראכרט ובלאומי קארד (כיום MAX), כאשר מי שנהנתה מכך היא כאל, שנשארה תחת דיסקונט. כעת המצב משתנה חלקית, ישראכרט שוב נמצאת באי־ודאות - האם תעבור לבעל שליטה או תישאר חברה ללא גרעין שליטה - בכאל לא ברור מי ירכוש אותה ומתי, כאשר בינתיים היא תחת שליטת דיסקונט, שאמור בסופו של דבר להפוך למתחרה שלה. לעומת זאת MAX נהנית כעת מיציבות של בעלים חדש שנכנס לפני שנה. השאלה האם היא תדע לנצל זאת לטובתה בזמן שאצל מתחרותיה שוררת אי־ודאות.