ניתוחלמה השקעה פסיבית ב־S&P 500 עולה כמו אקטיבית? רמז: מתחיל בסוכן ביטוח

ניתוח

למה השקעה פסיבית ב־S&P 500 עולה כמו אקטיבית? רמז: מתחיל בסוכן ביטוח

תוך שנתיים וחצי, עברו מעל 100 מיליארד שקל למסלולים עוקבי המדד האמריקאי, אך דמי הניהול נותרו כמעט כמו במסלולים האקטיביים. הסיבה: פופולריות המדד, והתשלום הגבוה לסוכני הביטוח

הטרנד לא הוזיל משמעותית את דמי הניהול: נדמה שכבר אי אפשר לדבר על מסלולים מחקי S&P 500, מדד הדגל האמריקאי, מבלי להצמיד להם את המילה "טרנד". בשנים האחרונות, רוב חברות הביטוח ובתי ההשקעות החלו להציע מסלולי השקעה שעוקבים אחר המדד, שעלה ב־81% ב־5 השנים האחרונות.

חולשת המשק הישראלי עקב ההפיכה המשטרית ולאחר מכן המלחמה, העלו עוד יותר את קרנו של המדד בעיני החוסכים הישראלים. התוצאה: יותר מ־100 מיליארד שקל הועברו למסלולים אלו בשנתיים וחצי האחרונות.

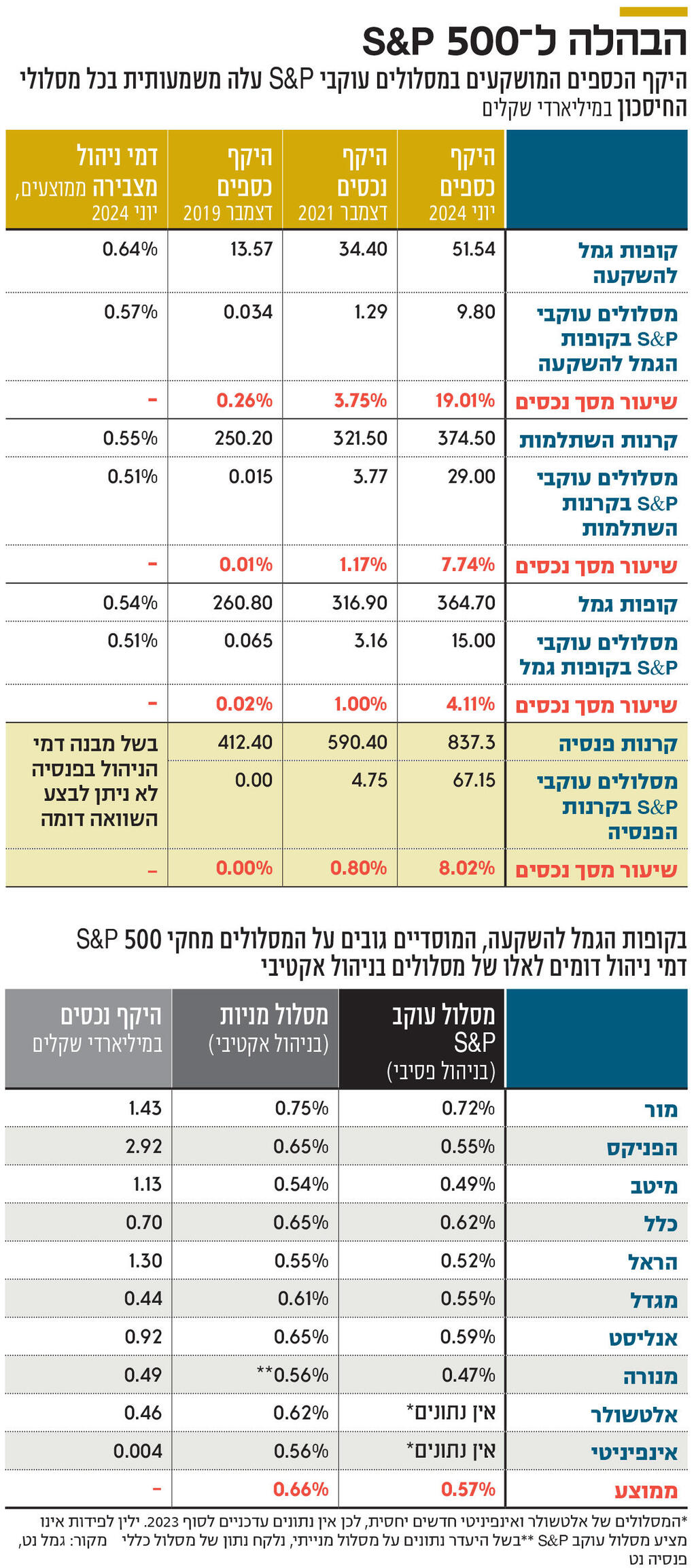

מבדיקת כלכליסט עולה כי בקרנות הפנסיה והגמל, קופות הגמל להשקעה וקרנות ההשתלמות, סך הכספים שמושקעים ישירות במסלולים עוקבי S&P 500 עומד, נכון ליוני האחרון, על 121 מיליארד שקל - 7.4% מסך הכספים. להשוואה, בדצמבר 2021, כ־13 מיליארד שקל בלבד הושקעו במסלולים אלו, 1% מסך הכספים.

רוב המסלולים בחסכונות ארוכי הטווח של הציבור משקיעים ברמת חשיפה מסוימת למדד, והנתונים שמוצגים משקפים אך ורק את ההשקעה במסלולים שמשקיעים את מלוא הכספים במדד. המגמה בולטת במיוחד בקופות הגמל להשקעה, שם 9.8 מיליארד שקל, כ־19% מהכספים, מושקעים במסלולי S&P 500. זאת, לעומת 1.3 מיליארד שקל (כ־3.75%) ב־2021. בקופות הפנסיה מושקעים במסלולים אלו 67 מיליארד שקל, כ־8% מהחסכונות. בסוף 2021 הנתון עמד על פחות מאחוז.

הקסם שבפשטות

חלק מהקסם של S&P 500 טמון בפשטות שבו. בשונה מניהול השקעות אקטיבי, שמתבסס על אנליזות ותחזיות ומבצע שינויים רבים בתמהיל ההשקעות בכדי למקסם את התשואה בתיק, המסלולים שעוקבים אחר מדד S&P 500 משקיעים ב־500 החברות הגדולות בארה"ב.

אומנם יש דרכים שונות לעקוב אחר המדד, ההשקעה נחשבת פסיבית לחלוטין. מכיוון שמסלולי S&P 500 חוסכים לגופים שמנהלים את החסכונות שלנו הרבה מאמץ, ניתן היה לצפות שדמי הניהול במסלולים האלו יהיו זולים משמעותית ביחס למסלולים בניהול אקטיבי. עם זאת, מבדיקת כלכליסט את דמי הניהול הממוצעים מצבירה שמשלמים החוסכים, עולה כי ההבדלים זניחים.

בכלל המסלולים בקופות הגמל להשקעה, דמי הניהול הממוצעים נכון ליוני האחרון עמדו על 0.64%. כלומר, על כל 10 אלף שקל בקופה, החוסך משלם 64 שקל בשנה. במסלולים עוקבי S&P 500, הנתון עמד על 0.57% - הבדל של 0.07%. בקרנות ההשתלמות ובקופות הגמל הפערים אף מצומצמים יותר, ועומדים על 0.04% ו־0.03% בהתאמה. בקרנות הפנסיה מבנה דמי הניהול מורכב יותר ולכן לא מוצגת השוואה, אך גם בהן הפערים זניחים.

מכיוון שמדובר בעיקר בחסכונות ארוכי טווח, בהן אפקט הריבית דריבית קריטי במיוחד, החיסכון בדמי הניהול עשוי להשפיע באופן קריטי על התשואה בתיק. חיסכון של עשיריות אחוז בדמי הניהול יכול להביא, לאורך זמן, לחיסכון של מאות אלפי שקלים ויותר. בשל הדומיננטיות של מסלולי S&P 500 בקופות הגמל להשקעה, בחנו את דמי הניהול הממוצעים מצבירה בחברות הביטוח ובבתי השקעות, ביחס למסלולים המנייתיים. בשלוש חברות - מור, כלל והראל, הפער עומד על 0.03%.

בהפניקס, שבה מנוהלים 30% מהכספים במסלולי S&P 500 בקופות הגמל להשקעה, הפער הוא 0.1%. את דמי הניהול הגבוהים ביותר על מסלול S&P 500 גובה מור - 0.72%, ואת הנמוכים ביותר גובה מנורה - 0.49%. השאלה המרכזית היא מדוע דמי הניהול במסלולי S&P 500 גבוהים כמעט כמו בניהול אקטיבי.

"אין כאן אנליזה, אין מנהלי השקעות שחושבים מהבוקר ועד הלילה כיצד להשקיע, אין אלוקציית נכסים. לוקחים קרן סל או חוזה עתידי ותודה רבה. זו פעולה פשוטה בנכס פשוט", אמר לכלכליסט יניב פגוט, סמנכ"ל מחלקת מסחר בבורסה לני"ע. גורמים רבים בענף, ופגוט ביניהם, הסיבה למחיר הגבוה היא "הפופולריות של המדד, יחד עם מגמת העברת הכספים לחו"ל בעקבות המצב בארץ". גורמים נוספים בענף אומרים "אם אנשים באים אליו ממילא, למה שזה יהיה בחינם?".

"חיסכון לא מהותי"

לפי מנכ"ל של אחת החברות בענף, "ההשקעה ב־S&P 500 חוסכת אומנם את האנליזה, אך זהו חיסכון לא מהותי. עיקר העבודה היא לא על הניהול של ההשקעות, אלא על הניהול של העמית". גורם נוסף מציין כי "עלות ניהול השקעות היא סכום מינורי ביחס לשאר העלויות, במרכזן העמלה שמשולמת לסוכני הביטוח".

בכיר נוסף בענף אומר כי "כל העלויות לסוכן, לבנק המתפעל, לתפעול הפנימי ולתחזוק מערכות מחשב פנימיות - כל זה לא תלוי בסוג המסלול שאתה בוחר ולכן הפער לא יכול להיות משמעותי". במקרה של קרנות הפנסיה, יש גם מכשול רגולטורי, שכן מנהלי הקרנות מחויבים להציע מחיר אחיד לכל מסלולי ההשקעה שבניהולם. פנינו לרשות שוק ההון לבקש את התייחסותה לפערים.

הרשות השיבה כי "לאחרונה נכנסה לתוקף רפורמה מקיפה בתחום מסלולי ההשקעה והרשות תבחן בהמשך את השפעותיה". הרפורמה אליה התכוונו ברשות היא שינוי במסלולי החיסכון, שמחייב את חברות הביטוח ובתי ההשקעות להציע מסלולי השקעה פסיביים, כמו השקעה ב־S&P 500. במסלולים אלו, הוצאות לניהול השקעות - דמי ניהול נוספים שנגבים מהחוסכים ומשולמים ישירות לגורמים חיצוניים, צפויים להיות נמוכים משמעותית בהשוואה למסלולים אחרים. הרפורמה מבוססת על ועדה ייעודית בראשות פרופ' ישי יפה מהאונ' העברית.

הרעיון של יפה היה שהמסלולים עוקבי המדדים יאפשרו הוזלה של כלל דמי הניהול שנגבים, ולא רק של הוצאות ניהול השקעות חיצוניות. "התכלית העיקרית של מסלול זה היא לייצר עוגן תחרותי שיציג אלטרנטיבה פשוטה להשקעות האקטיביות והיקרות המקובלות כיום", נכתב בדו"ח הוועדה. האלטרנטיבה אכן הוקמה, אך עד כה לא הביאה להוזלה אליה קיווה יפה.