ניתוחקרב אמריקאי ישראלי: מי ישלוט ברשת שופרסל

ניתוח

קרב אמריקאי ישראלי: מי ישלוט ברשת שופרסל

שלומי ויוסי אמיר מצטרפים למחזרים אחרי רשת המרכולים, אך פז מאיימת בהוצאת צו מניעה, כפי שנחשף אתמול בכלכליסט; עוד הציעו לרכוש את השליטה בשופרסל - מייקל אלפרט שעומד בראש קבוצת משקיעים מארה"ב, צבי ויליגר ואהרון פרנקל

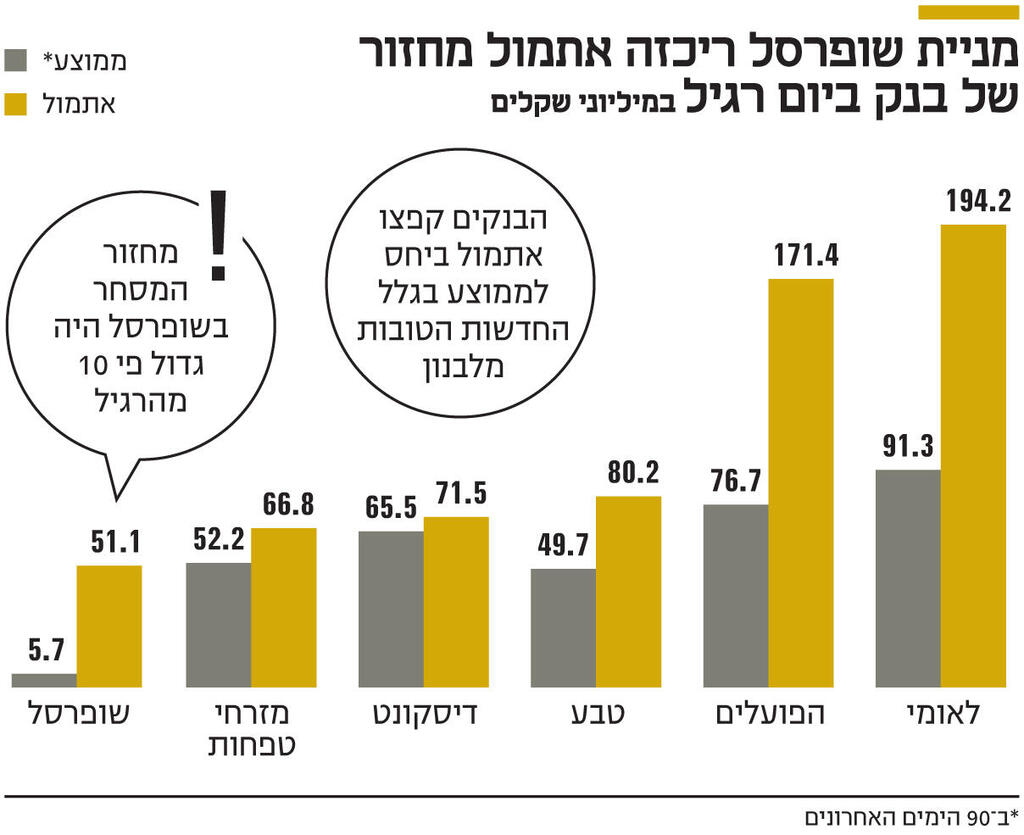

פחות משבוע לקח לאחים שלומי ויוסי אמיר, מאז ביקורו של מייקל אלפרט האמריקאי בארץ, כדי להגיש הצעה נגדית לשלו, לרכישת מניות שופרסל, בצעד שצפוי ככל הנראה לפתוח מאבק שליטה בחברה. במהלך שנחשף אתמול בבוקר ב"כלכליסט", הציעו האחים אמיר, בעלי השליטה לשעבר ברשת פרשמרקט, לרכוש 24.9% ממניות שופרסל מידי המוסדיים הגדולים שמחזיקים ברשת, ולפי שווי של 6 מיליארד שקל לחברה. ההצעה הוגשה באמצעות צחי סולטן מבעלי דיסקונט חיתום ומשקפת פרמיה של כ־15% על שווי השוק של שופרסל בפתיחת המסחר אתמול בבוקר. המניה הגיבה בזינוק של יותר מ־11%.

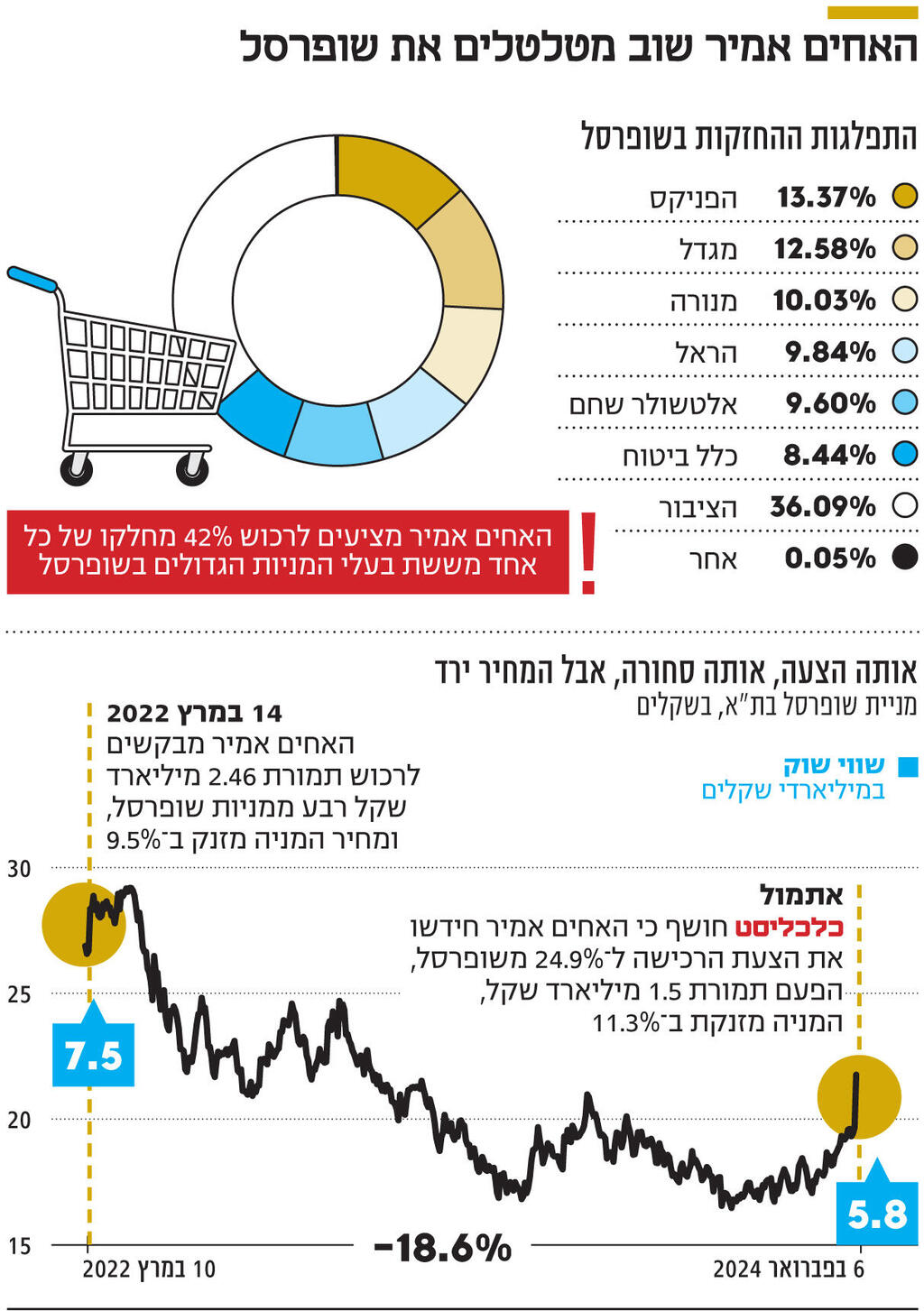

ההצעה של האחים אמיר היא פרי פסו, כלומר כל אחד מששת המוסדיים שהם בעלי המניות הגדולים בשופרסל - הפניקס (13.4%), מגדל (12.6%), מנורה (10%), הראל (9.9%) ואלטשולר שחם (9.6%) - ימכור את החלק היחסי שלו (42%) בהחזקה שיאפשר לאחים להגיע לנתח המבוקש. ההצעה היא לשבוע, ובסיומו מתחייבים האחים להעביר במזומן 1.5 מיליארד שקל למוסדיים עבור המניות. המחיר המשתקף למניה בהצעה הוא 22.58 שקל למניה.

השאיפה: שליטה אפקטיבית

האחים מציעים לרכוש ממניות שופרסל במטרה להגיע לשליטה אפקטיבית בשופרסל, שהיא חברה ללא גרעין שליטה שבראשה עומד כיום היו"ר איציק אברכהן, והיא מנוהלת בידי אורי וטרמן. 24.9% הוא הנתח המקסימלי שניתן לרכוש בחברה ללא גרעין שליטה מבלי לבצע הצעת רכש, זאת משום שחוק החברות קובע שכדי לעלות להחזקה של 25% ומעלה בחברה שבה אין גרעין שליטה, ואין גורם אחר שמחזיק בלפחות 25%, יש לבצע הצעת רכש שמופנית לכלל בעלי המניות.

ההצעה של האחים אמיר מגיעה כאמור שבוע אחרי שביקר בארץ מייקל אלפרט, מבעלי אשכנזי אקוויזישן, שעומד בראש קבוצת משקיעים מארה"ב שמעונינת לרכוש גם היא את השליטה בשופרסל. אלפרט נפגש בשבוע שעבר עם גופים מוסדיים והציע לרכוש מחצית מאחזקותיהם כדי להגיע ל־30% ממניות החברה. אלפרט, שמלווה בבנק ההשקעות ג'פריס, לא הגיש עדיין הצעה רכישת המניות אבל ל"כלכליסט" נודע כי הוא מתכוון לעשות זאת ביומיים־שלושה הקרובים. היות ומדובר בקבוצת משקיעים, מבנה ההצעה מורכב יותר שכן נדרשת מעורבות של כמה גורמים שמתאחדים לצורך שליטה בחברה.

בנוסף, אלפרט לא חשף את הזהות של שותפיו לרכישה כדי לאפשר למוסדיים להכיר את הפרופיל הפיננסי שלהם. עם זאת, על הבדיקות והיועצים ששכר, כבר עלול אלפרט מאות אלפי שקלים, כך שמדובר כנראה בגורם רציני. גורמים מוסדיים סיפרו כי מיד עם פרסום הגעתו של אלפרט לארץ, ב"כלכליסט" בשבוע שעבר, החלו האחים אמיר לפעול וקבעו פגישות עם המוסדיים בעלי המניות, מאחר והשאיפה שלהם לרכוש את שופרסל ידועה וקיימת מזה שנתיים, ולא היו רוצים לראות את הרשת עוברת לידיים אחרות.

באמצע מרץ 2022 הציעו האחים אמיר לרכוש כמות זהה של מניות שופרסל תמורת 2.5 מיליארד שקל, אולם אז נסחרה הרשת לפי שווי של 7.5 מיליארד שקל. מיד לאחר ההצעה אז זינקה מניית שופרסל ב־9.5% ובהמשך הגיעה לשווי שיא של 7.8 מיליארד שקל. האחים אמיר משכו את הצעתם הראשונה כעבור שבוע בגלל הסכם אי־התחרות הקיים ביניהם לבין חברת פז, שרכשה מהם את רשת פרשמרקט. כיום, ערב ההצעה, שופרסל נסחרה בשווי של כמעט 5.2, והיא סגרה את המסחר אתמול בשווי של כ־5.8 מיליארד שקל. הזינוק במניית החברה אתמול במסחר עשוי להעיד גם על התגובה החיובית של השוק לאפשרות שהאחים אמיר ישלטו בשופרסל, ולשם השוואה, ביום הפרסום על ביקורו של אלפרט עלתה המניה ב־2% בלבד.

המכשול: ההסכם עם פז

האחים אמיר מכרו באוגוסט 2021 את רשת הקמעונאות שהקימו, פרשמרקט, לחברת פז, לפי שווי של 2.1 מיליארד שקל, ובידיהם הון נזיל של 2 מיליארד שקל שמאפשר להם להציע מחיר מזומן ומיידי בעסקה. היתרון של האחים הוא בנסיון העשיר שלהם בשוק הקמעונאות בארץ, כמי שהקימו ומכרו רשת מצליחה שהיתה הרווחית ביותר בתחום הסופרמרקטים. פז, כאמור, הכניסה בהסכם המכירה סעיף שאוסר עליהם להתחרות בה עד סוף 2024. אתמול דיווחה פז לבורסה כי היא רואה בהצעה הפרה של סעיף אי־התחרות של האחים אמיר ופז אף שלחה אליהם מכתב מעו"ד בועז בן צור ועו"ד אמיר שויצקי שבו הודיעה כי תוציא נגדם צו מניעה אם לא יבטלו את הצעתם עוד היום בבוקר. האחים אמיר התחייבו בשיחות מוקדמות עם המוסדיים לא לממש את הנדל"ן של שופרסל אלא לשמור על החברה כמקשה אחת, ולנהל אותה בעצמם, מה שלדעת לפחות חלק מהמוסדיים יגדיל את הסיכוי להשבחה והצפת ערך ליתרת אחזקותיהם בחברה, מה גם שמדובר בגורמים שמכירים ומעורים בשוק הישראלי.

מה הסיכוי של כל צד לזכות בעסקה?

נראה כי בקרב רוב המוסדיים הדעה היא שהרקע של האחים אמיר מקנה להם סוג של פרמיה בעסקת רכישה מול האמריקאים. "האמריקאים יצטרכו להגיש הצעה גבוהה משמעותית כדי שנבחר בהם. אנחנו פחות מכירים אותם ומולם ניצב גורם מקומי בעל נסיון מוכח שאנחנו מאמינים ביכולת שלו להרים את ביצועי הרשת בשל הנסיון מהעבר", אמר גורם מוסדי. גם העובדה שהסכום נזיל ומצוי בידי האחים מהווה יתרון כאמור. עם זאת,אין לפסול מצב שבו חלק מהמוסדיים יתמכו בהצעה של האחים אמיר וחלק אחר בזו של האמריקאים.

במקרה כזה סביר להניח שלא תהיה עסקה. לא בכדי ההצעה של אמיר וכנראה גם של האמריקאים מופנית לכל המוסדיים הגדולים בחברה. כל מוסדי שמחזיק במניות מעוניין שהנתצח שיקריב יהיה בשיעור דומה לזה של מתחריו, ולא שמתחרה שלו ישאר עם נתח גדול יותר או כל המניות שברשותו, וייהנה מתשואה עתידית אפשרית בלי שהקריב למעשה דבר.

זו גם הסיבה בעצם שחלק מהמוסדיים דרשו מהאחים אמיר לפנות לבעלי מניות מוסדיים נוספים בחברה, דוגמת ילין לפידות, מיטב הכשרה ודומיהם, ולשתף אותם במהלך. צעד כזה יקטין את הנתח שכל מוסדי גדול ימכור במהלך.

שאלה גדולה היא בעל מניות פרטי, הגדול בחברה, צבי ויליגר, בעל השליטה בויליפוד שמחזיק ב־4.9% משופרסל. לויליגר יש תוכניות משלו לנסות לרכוש את השליטה בחברה והוא הגיש הצעה לפני כשלושה שבועות שדיברה על מיזוג נתח ממניות המוסדיים לשלד בורסאי, ובמקביל הפקדת מניות השליטה שלו בויליפוד בנאמנות, כך שהוא יוכל להתגבר על ניגודי העניינים כספק ולהפוך מנהל סחר בשופרסל ובעל שליטה. התכנית לא התקבלה בהתלהבות בידי המוסדיים. עתה ויליגר יצטרך להחליט אם הוא מצטרף למוסדיים למכירת המניות לאחים אמיר או להצטרף לקבוצה האמריקאית, שכן רכישת השליטה בידי מי מהם תסתום את הגולל על חלומו להגיע לשליטה ברשת. סביב שופרסל היו גם מי שהעלו תהיות כיצד המוסדיים מעניקים שליטה עבור 24.9% מהמניות בלבד.

ההצעה גובשה עם המוסדים

ההצעה לשווי של 6 מיליארד שקל גובשה בין האחים אמיר למוסדיים בשיחות שקיימו עמם בימים האחרונים, והיא על דעתם ומקובלת עליהם. יחד עם זאת, כאמור, הצעה גבוהה משמעותית של הקבוצה האמריקאית תתן לגיטימציה למוסדיים לקיים לגביה מו"מ ואף להעדיף אותה. ההצעה של האמריקאים מתואמת גם עם הנהלת החברה בראשות היו"ר איציק אברכהן והמנכ"ל אורי וטרמן, מה שלא ניתן לומר על האחים אמיר, שעם זאת לא נתנו כיוון על תכניותיהם ברשת ולגבי הניהול.

בנובמבר 2022 הציע גם איש העסקים אהרון פרנקל למוסדיים הגדולים בחברה לרכוש מאחזקותיהם. המחיר שהציע היה גבוה יותר, 25 שקל למניה. פרנקל הציע לרכוש כ־20% ממניות החברה, כלומר כ־15% מהנתח שהחזיק כל מוסדי. שווי החברה בהצעה של פרנקל עמד על 6.6 מיליארד שקל, כלומר 10% גבוה יותר מזה של האחים אמיר. חברות הביטוח מנורה ומגדל טרפדו אז את ההצעה כשלא הצטרפו אליה, כשכאמור, ללא השתתפות של כל המוסדיים הגדולים, ההיתכנות של עסקה כזו יורדת לאפס לאור הרצון לשיוויון בתנאים מצד המוסדיים.

ככל הידוע, הן מנורה והן אלטשולר שחם, תומכות היום בהשתלטות של אמיר על החברה ומאמינים ביכולותיהם להרים את השווי שלה. המוסדיים גם מאמינים שהמשבר עם פז פתיר. מנורה ואלטשולר שחם היו משקיעות גדולות בפרשמרקט, טרם יציאתה להנפקה, ורשמו רווחים גדולים של מאות מיליוני שקלים מההשקעה, כך שלא תהיה הפתעה אם יתמכו כאמור בהצעת אמיר. גם פז היא חברה ללא גרעין שליטה שמניותיה מוחזקות בידי המוסדיים בעיקר, ולצדם איש הנדל"ן זוהר לוי שמחזיק בפז (9.7%) באמצעות חברת הנדל"ן סאמיט שבשליטתו.

הפניקס נתפסת כמי שמצדדת בהצעה האמריקאית, אבל הדבר איננו נכון בהכרח, ויחד עם כלל, מגדל והראל, צפויות לבחון את שתי ההצעות ולשקלל את מרבית הנתונים כולל העובדה שמדובר בשחקן מקומי מול שחקן זר. בכל מקרה, נראה כי ההחלטות בחברות הביטוח ילוו במסע לחצים של שני השחקנים במשחק, שעשויים להגיע עד למנכ"לי החברות ולא להיעצר בחטיבות ההשקעה. בעלי המניות של שופרסל נהנו בינתיים מעליה של כ־18% בשווי החברה בחודש האחרון, חלק גדול מכך בעקבות ההתענינות ברכישה.