בלעדי

איפה הפנסיה? פחות בהייטק, הרוב בחו"ל, והאפיקים הלא סחירים צוברים תאוצה

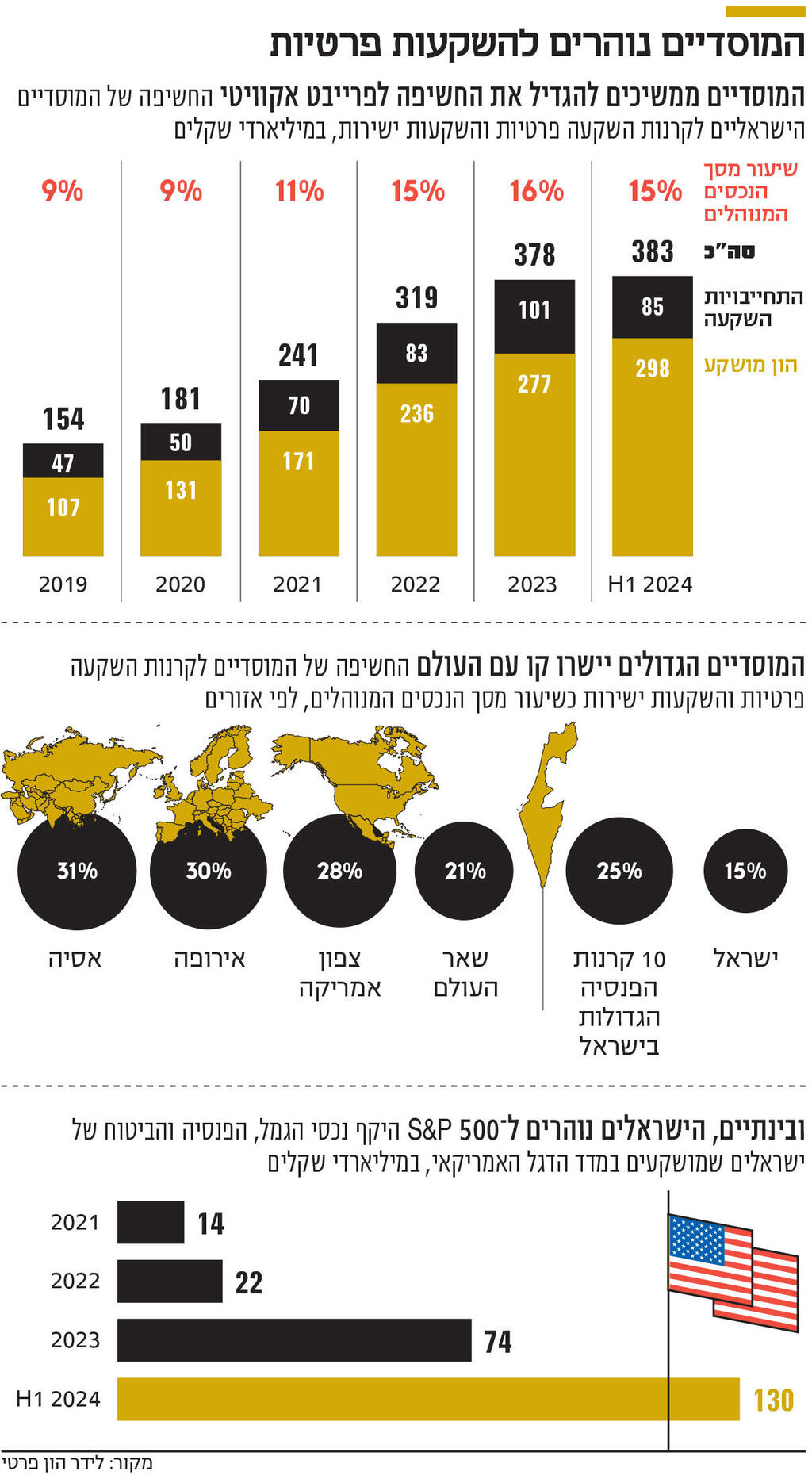

המוסדיים הישראליים הגדילו במחצית הראשונה את החשיפה לקרנות השקעה פרטיות, אבל הזרימו פחות כסף לקרנות הון סיכון. בלידר הון פרטי מעריכים שעד סוף העשור שליש מהנכסים יושקעו באפיקים לא סחירים, בדומה למתרחש בעולם כיום

מנהלי הפנסיה בישראל נוהרים להשקעות מחקות מדד S&P 500, מקטינים חשיפה להשקעות בהייטק ומגדילים את ההשקעה בקרנות פרטיות. כך עולה מדו"ח השקעות ישירות שהכינו בלידר הון פרטי, אשר הגיע לכלכליסט.

הדו"ח בוחן באופן חריג את התקופה יולי 2023–יולי 2024, וזאת כדי לנתח את השפעות המלחמה וההפיכה המשטרית על החלטות ההשקעה של הגופים המוסדיים הישראליים. עיקרי הממצאים שעולים מהדו"ח הם שבניגוד לתקופת הקורונה — שבה היתה עצירה מוחלטת כמעט של השקעות באפיקים לא סחירים — הרי שהפעם למדו מנהלי ההשקעות מהניסיון והמשיכו לפזר את ההשקעות לקרנות השקעה פרטיות, אך בקצב איטי יותר.

איתי אלנתן, שותף־מנהל ומנכ"ל לידר הון פרטי, שכתב את הדו"ח עם אריאל שרייר, סבור כי הגופים המוסדיים האטו מעט את פיזור ההשקעות לאפיקים הלא סחירים בעקבות רמה גבוהה של חוסר ודאות ורצון להבטיח נזילות. "השנה האחרונה היתה מאתגרת עבור המשקיעים המוסדיים, בעקבות המלחמה המתמשכת, אבל עם זאת הם מציגים צמיחה מרשימה בנכסים המנוהלים — דבר שאין לו אח ורע באף מדינה בעולם", אמר אלנתן לכלכליסט, "אנחנו צופים שהחשיפה לקרנות השקעה ולהשקעות פרטיות ימשיכו לצמוח ויגיעו לשליש מהנכסים המנוהלים עד סוף העשור הנוכחי", הוא הוסיף.

עדיין בפיגור אחרי העולם

ואכן, אחרי שנים של חשיפת חסר לעולם ההשקעות הפרטיות, מנהלי החיסכון הישראלים סוגרים את הפער מול העולם. הדבר ניכר בכל תחומי קרנות ההשקעה הפרטיות, כאשר אפילו בתחום הנדל"ן, שבו העדיפו המוסדיים היסטורית לפעול באופן ישיר, נרשם מעבר למנהלים חיצוניים. אם עד 2016 נוהל רק שיעור קטן מכספי החיסכון הפנסיוני (קרנות פנסיה וחברות ביטוח) בקרנות השקעה פרטיות, הרי שמאז נרשמה עלייה קבועה עד לשיעור של 15% בשלוש השנים האחרונות. אמנם מדובר עדיין בשיעור נמוך יחסית לעומת 28% בממוצע העולמי, אך בלידר מציינים כי שיעור החשיפה ב־10 קרנות הפנסיה ומסלולי הביטוח הכלליים הגדולים ביותר כבר מתקרב שיעור החשיפה לממוצע העולמי והגיע במחצית הראשונה של 2024 ל־25%. עם הגופים הגדולים נמנים מקפת של מגדל, גלעד כללי של הראל, קרן הפנסיה הכללית של מנורה, הפניקס פנסיה מקיפה ועוד, כאשר בכל קרן מנוהלים יותר מ־20 מיליארד שקל.

נכון לסוף המחצית הראשונה של 2024, הסתכמו הנכסים המנוהלים של הגופים המוסדיים ביותר מ־2.5 טריליון שקל — עלייה של 6% לעומת סוף 2023. כלומר, בתוך חצי שנה בלבד נוספו 148 מיליארד שקל לנכסים המנוהלים, וזאת מול תוספת של 216 מיליארד שקל ב־2023 כולה. הנתונים האלה מראים כי חרף המלחמה והפגיעה הכלכלית הקשה, שיעור ההפקדות לפנסיה ממשיך להיות גבוה וגם עולה על הפדיונות.

הבעיה העיקרית של המשק כרגע — והיא תורגש בעיקר לאחר סיום המלחמה — טמונה בכך שחלק גדול מהכסף זורם אל מעבר לים ולא לבורסה המקומית או לאפיקי השקעה בנדל"ן ותשתיות בישראל. הסיפור הגדול ביותר בתחום הפנסיוני בישראל בשנתיים האחרונות בולט היטב גם בנתונים של לידר הון פרטי, והוא סכום עתק של 205 מיליארד שקל שהושקעו בקופות מחקות מדד S&P 500. המגמה החלה עוד לפני פרוץ המלחמה באוקטובר 2023, וזאת על רקע חוסר הוודאות שיצרה ההפיכה המשפטית, והיא הרקיעה לשיאים חדשים השנה, כאשר ברקע כמובן גם התשואות החריגות לטובה של המדד המרכזי בוול סטריט. אם בשנה שעברה נדדו 75 מיליארד שקל לקרנות המחקות את S&P 500, הרי שרק במחצית הראשונה של השנה הנוכחית קפץ הסכום ל־130 מיליארד שקל.

רק החשיפה לנדל"ן מקומית

לצד הזינוק בחשיפה לחו"ל במקטע הסחיר, גם האפיקים הלא סחירים — ובראשם קרנות ההשקעה — מהווים למעשה חשיפה לחו"ל. קרנות השקעה פרטיות והשקעות ישירות גדלו ב־15 מיליארד שקל או בכ־%5 בין יולי 2023 ליולי השנה, וכיום מנוהלים בהן כ־300 מיליארד שקל (383 מיליארד שקל עם התחייבויות עתידיות משוערות). לפי לידר, 81% מהשקעות אלה מופנות לקרנות זרות, ורק בתחום הנדל"ן מדובר בעיקר בחשיפה מקומית. באשר לקרנות התשתיות ישראל כלל לא נמצאת על המפה, וההשקעות הן בעיקר בפרויקטים בצפון אמריקה ובאירופה. לפני עשור, כאשר המוסדיים עשו את צעדיהם הראשונים בהפניית כספים לקרנות השקעה פרטיות, היה הנתח של הקרנות הישראליות גבוה הרבה יותר ועמד על כ־40% לעומת פחות מ־20% כיום. גם עבור ההייטק הישראלי אין בדו"ח בשורות חיוביות, שכן אחד הסקטורים הבודדים שבהם נרשמה ירידה של המוסדיים הישראליים הוא קרנות הון סיכון והשקעות ישירות בחברות (Co-Investment).

בלידר מחלקים את ההשקעה באפיקים הלא סחירים (לא כולל אג"ח לא סחיר — ס"ש) לארבעה תתי־מגזרים: קרנות השקעה פרטיות (PE), נדל"ן, חוב ותשתיות. כמחצית מכלל ההשקעה, 165 מיליארד שקל, מופנית לקרנות פרייבט אקוויטי, 95 מיליארד שקל לקרנות המתמחות בנדל"ן וכ־120 מיליארד מופנים בחלוקה כמעט שווה לקרנות חוב וקרנות תשתיות. בקרנות פרייבט אקוויטי הכיוון הפופולרי ביותר (42% מההון) הוא קרנות רכישה ממונפת כמו בלקסטון בקרב הזרות ופימי או פורטיסימו בקרב המנהלים המקומיים. שיעור של כ־70% מהכסף בתחום זה מופנה לחברות הבוגרות, ורק 30% — וכאמור, עם ירידה בהשקעות בקרנות הון סיכון — מוקצים לחברות צמיחה וסטארט־אפים צעירים יותר. לאחר שיא היסטורי שנרשם בשנים 2022–2020 בהשקעה בהייטק, באמצעות קרנות הון סיכון והשקעה ישירה בחברות, ירד בשנה האחרונה שיעור החשיפה. ההסבר לכך הוא סיום תוכנית ההטבות הממשלתית שמכונה "מסלול הטבה 43", שנתן למוסדיים הגנה של עד 40% מירידת ערך התיק הזה. באחרונה יזמה רשות החדשנות תוכנית הטבות חדשה, אך בקרב המוסדיים לא ממהרים לשוב להשקעה בקרנות הון סיכון, משום שהפעם מדובר במינוף תשואה חיובית ולא במתן רצפה להפסדים, כמו בתוכנית הקודמת.

בנדל"ן השינוי העיקרי הוא בהמשך העברת מרכז הכובד לניהול באמצעות קרנות, ולא ישירות, כפי שהעדיפו המוסדיים בעשורים האחרונים. נכון לקיץ האחרון רק 36% מההשקעות בנדל"ן נוהלו ישירות ו־64% באמצעות קרנות, לעומת חלוקה שווה ב־2020. מרבית התיק שמנוהל באופן ישיר מרוכז בישראל, ואילו הנתח שמועבר לניהול חיצוני מרוכז בחו"ל.

אם יימשכו קצב הצמיחה הנוכחי בנכסים המנוהלים בקרב מנהלי הפנסיה והעניין באפיק הלא סחיר, הרי שבתוך חמש שנים תגיע החשיפה של החוסכים הישראלים לקרנות השקעה פרטיות ליותר מטריליון שקל. כלומר, על פי הניתוח של לידר, כמעט שליש מהנכסים ינוהלו באפיקים אלה, כאשר היקף הנכסים באפיקים הפנסיוניים צפוי לעמוד על 4 טריליון שקל. לשם השוואה, באירופה ובאסיה מוקצים כבר היום 30% מהחיסכון הפנסיוני למנהלי קרנות פרטיות.