גיוסי שיא לקרנות עוקבות S&P 500: "אחוז לא מבוטל מהפנסיות שלנו מושקע בחמש מניות"

גיוסי שיא לקרנות עוקבות S&P 500: "אחוז לא מבוטל מהפנסיות שלנו מושקע בחמש מניות"

סכום של 9.3 מיליארד שקל זרם בתוך שנה וחצי לקרנות העוקבות אחרי מדד S&P 500. מתחילת 2023, 80% מהגיוסים לקרנות עוקבות אחרי מדדי מניות בחו"ל היו ל־S&P 500. יניב פגוט מבורסת ת"א: "הוא נתפס כמוגן"

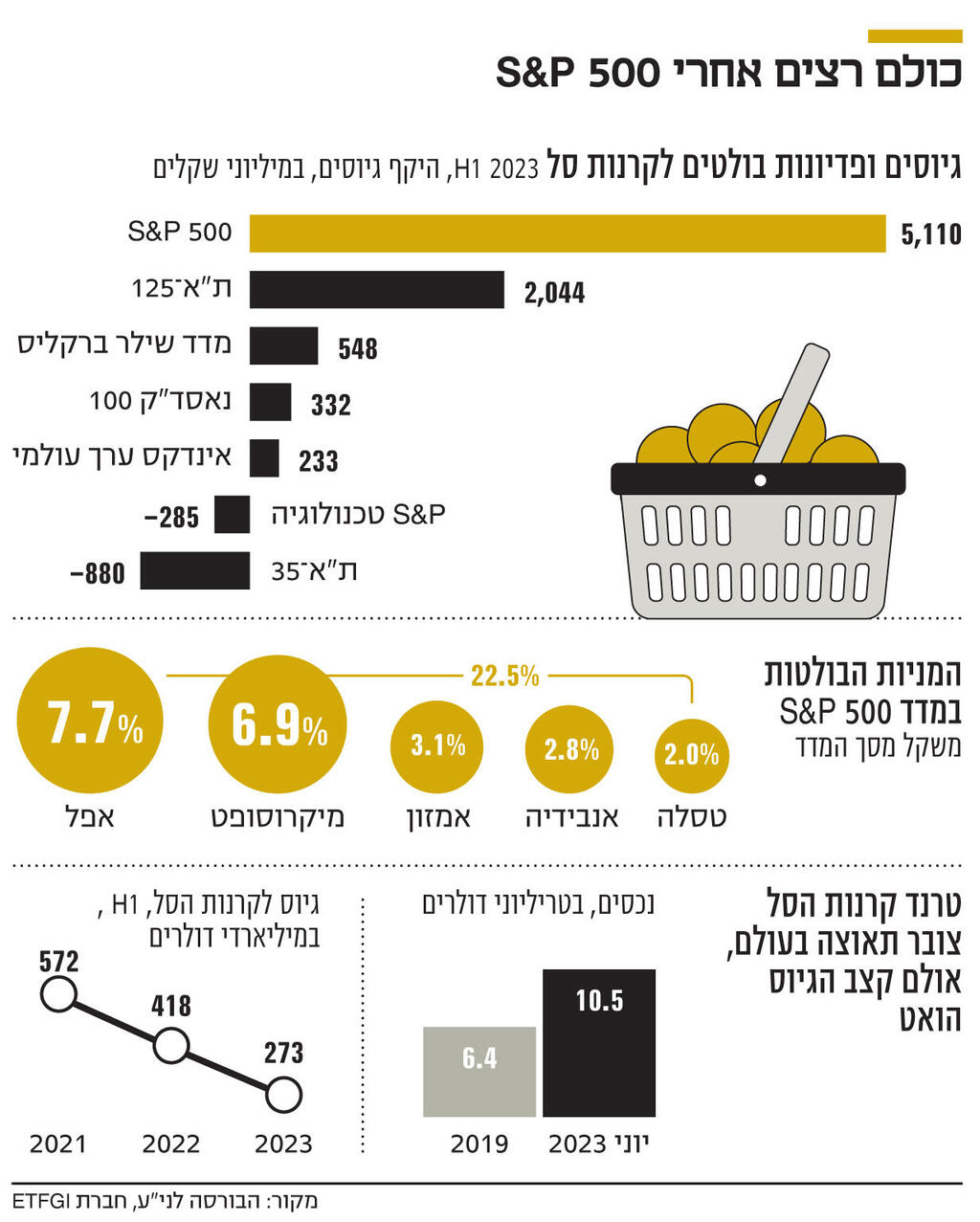

מדד S&P 500 הוא המדד המועדף כיום על המשקיעים בחו"ל וגם בישראל. לפי נתוני הבורסה בתל אביב, זרמו אל קרנות הסל העוקבות אחרי מדד זה 9.3 מיליארד שקל בשנה וחצי האחרונות. בשנת 2022 זרמו 4.2 מיליארד שקל לקרנות העוקבות אחרי S&P 500, הסכום הגדול ביותר מבין המדדים הזרים. במחצית הראשונה של 2023 זרמו לקרנות עוד 5.1 מיליארד שקל, שמהווים מעל ל־80% מסך הגיוסים לקרנות העוקבות אחר מדדי מניות בחו"ל. סך הנכסים בקרנות העוקבות אחר מדד זה עומד על 33 מיליארד שקל, ומהווה קרוב ל־20% מסך הנכסים בקרנות הפסיביות בישראל.

גם בחו"ל מדד זה פופולרי. המגייסת הגדולה בארה"ב במחצית הראשונה של השנה היתה קרן VOO אשר עוקבת אחרי S&P 500. היא גייסה כ־13.8 מיליארד דולר במחצית הראשונה של השנה, ו־40 מיליארד דולר ב־2022. חשוב להדגיש שהסכומים הללו גויסו אף שהמדד עצמו ירד ב־2022 ב־20%, אולם נראה שהדבר לא פגע בתיאבון המשקיעים להגדיל את החשיפה למניות הגדולות בשוק האמריקאי.

"זה מדד ריכוזי": "S&P 500 הוא פעמיים המלך, גם בגלל המגמה החיובית של השקעה בקרנות סל, וגם בגלל השנה הקשוחה שהיתה אשתקד כשנאסד"ק ירד בחדות, מה שהביא להזרמת הרבה מאוד כסף למקום יותר יציב ופחות תנודתי מנאסד"ק. בנוסף, כל מיני טרנדים בתחום החדשנות, שהסבו למשקיעים מפח נפש גדול בנפילות אשתקד, הביאו לכך שרבים רוצים לחזור לבייסיק, ומדד S&P 500 נתפס כמוגן יותר", אומר בשיחה עם "כלכליסט", יניב פגוט, סמנכ"ל בכיר ומנהל מחלקת מסחר נגזרים ומדדים בבורסה בתל אביב.

לדבריו, רכישת קרנות הסל על מדד זה נעשתה גם על ידי מוסדיים וגם על ידי משקיעים פרטיים, אולם נתון זה משקף רק חלקית את החשיפה של הציבור הישראלי למדד. המוסדיים הגדולים משתמשים בעיקר בחוזים עתידיים כדי להיחשף ל־S&P 500, וקרנות הסל הן רק מכשיר נלווה. התוצאה היא שהחשיפה של הציבור הישראלי למדד זה גבוהה כיום יותר מתמיד. "הציבור הישראלי צריך לדעת כמה דברים לפני שהוא ממשיך לרכוש את המדד", אומר פגוט. "ראשית, זה מדד ריכוזי. הוא אמנם מכיל 500 מניות, אבל משקל חמש המניות הגדולות הוא 22%, כלומר אחוז לא מבוטל מהפנסיה שלנו מושקע בחמש מניות אמריקאיות. בעיניי, זו חשיפה לא נורמלית למספר מצומצם של מניות", אומר פגוט, ומוסיף שהמדד כיום לא זול במיוחד. "אחרי שעלה ביותר מ־15% מתחילת השנה, היום מכפיל הרווח של המדד הוא 18.9, וזה כשאנחנו בתקופה של ריבית 5% בארה"ב. לשם השוואה, בעשור האחרון ממוצע מכפיל הרווח של החברות במדד עמד על 17.4, וזה כשהריבית היתה 0%".

זרימת הכספים למדד S&P 500 משקפת טרנד של זרימת כספים לקרנות הסל בחו"ל. בשנים האחרונים עלתה הפופולריות של קרנות הסל: אם בסוף שנת 2019 הן ניהלו כ־6.4 טריליון דולר, כיום הן מנהלות 10.5 טריליון דולר ‑ זינוק של מעל ל־60%, כאשר מתחילת השנה נכסיהן עלו ב־15%.

48 חודשים של גיוס חיובי: לפי נתוני חברת המחקר המתמחה בענף תעודות הסל העולמי ETFGI, קרנות הסל בארה"ב סוגרות 48 חודשים רצופים של גיוסים חיוביים, הישג נאה יחסית לטלטלה בשווקים בשנה וחצי האחרונות. בחברת המחקר מציינים כי אין מוצר פיננסי אחר שמציג כאלו נתונים.

למרות העלייה המשמעותית בהיקף הנכסים, היקף הגיוסים הגלובליים בתעשייה הואט ועמד במחצית הראשונה של השנה על 273 מיליארד דולר בהשוואה ל־418 מיליארד דולר בתקופה המקבילה אשתקד, ו־572 מיליארד שקל במחצית הראשונה של 2021. אומנם בקרנות הנאמנות הרגילות יש יותר גמישות בניהול ההשקעות ויכולת השקעה בנכסים מתקדמים כמו קריפטו, אבל הפופולריות של קרנות הסל נובעת מדמי הניהול הנמוכים, הנזילות התוך־יומית שהן מציעות וכשמדובר במדדים המרכזיים כמו S&P 500, זה גם נתפס בעיני המשקיעים כנכס פחות תנודתי. "על הבדלים של פיפסים בודדים בדמי הניהול, כסף זורם לתעודה הזולה יותר. יש עלייה בתודעה לנושא של דמי ניהול, בטח במוצרים פסיביים שאלמנט הניהול בהם מוגבל", אומר פגוט. גם בישראל התעשייה במומנטום חיובי, אבל היא עדיין קטנה משמעותית לעומת ההיקפים בחו"ל. בישראל קרנות הסל פעילות בעיקר בשוק המניות. לעומת זאת, בכל הקשור לאג"ח או לקרנות מעורבות של אג"ח ומניות, הציבור הישראלי מעדיף את קרנות הנאמנות המסורתיות.

גם אם מתמקדים רק בשוק המניות, קרנות הסל בישראל רחוקות משיעור החדירה בארה"ב. "הנכסים של קרנות הסל על מדדי המניות המקומיים מהווים בערך 4.5% מסך שוק המניות במונחי שווי שוק. לשם השוואה, בארה"ב היקף נכסי קרנות הסל על מדד המניות הוא 7 טריליון דולר, המהווה כ־25% משווי השוק של המניות שם. הפערים הללו מעידים על כך שבתל אביב יש החמצה לא נורמלית של שוק קרנות הסל", אומר פגוט.

באשר לזרימת הכספים לקרנות הסל על מדדי המניות המקומיים, מנתוני הבורסה עולה כי בשנת 2022 גויסו בקרנות הסל על מדדי המניות המקומיים קרוב ל־7.4 מיליארד שקל, ואילו תחילת השנה התחילה רע בשל ההפיכה המשטרית, עם יציאת כספים מקרנות המדדים בהיקף של 2 מיליארד שקל. אולם בשלושת החודשים האחרונים חלה חזרה של כספים, בעיקר על ידי מוסדיים, ואת המחצית הראשונה של השנה סיימו המדדים עם גיוס חיובי של מיליארד שקל, כאשר מעל ל־2 מיליארד שקל זרמו לקרנות העוקבות אחר מדד ת"א־125, בעוד קרוב ל־900 מיליון שקל יצאו מקרנות מדד ת"א־35.

העובדה שהמחצית השנה הראשונה הסתיימה עם כניסה חיובית של כספים לקרנות הסל העוקבות אחר המניות המקומיות אינה טריוויאלית לאור ההפיכה המשטרית שהכבידה על השוק המקומי וגרמה לו לפגר בשיעור לא מבוטל לעומת התשואות של מדדי המניות בחו"ל.

ההסבר לכך הוא שכניסת הכספים הגיעה כאמור בעיקר מהמוסדיים, שמדי חודש זורמים אליהם הפקדות הציבור (בעיקר בשוק הפנסיה), שאותן עליהם להשקיע. כך שגם אם המוסדיים לא חושבים שישראל מהווה הזדמנות השקעה, רק כדי לשמור בערך על פרופורציית חשיפה דומה לשוק המקומי, עליהם לרכוש החזקות במיליארדי שקלים. ומה באשר לציבור הרחב? ניסיון העבר מראה שהוא כנראה יחזור לשוק המניות המקומי רק אחרי שהשוק יעלה ויצמצם פערים מול העולם.

היום השחור שהוליד את קרנות הסל - כך נוצר הטיקר המפורסם בעולם: יום שני 19 באוקטובר 1987 נודע כיום שני השחור, שבו הבורסות בעולם קרסו. עד היום לא ברורה הסיבה המדויקת שהובילה לקריסה של יותר מ־22% במדד דאו ג'ונס האמריקאי, ולקריסות חדות יותר בבורסות אחרות בעולם. בניסיון לנתח את ההתרחשות, אנשי רשות ני"ע בארה"ב (SEC) הבינו שאין בנמצא אף נייר ערך שמשקף באופן רחב את השוק.

המחשבה שמוצר כזה יכול היה לרכך את הזעזוע הובילה לכך שחמש שנים אח"כ, בינואר 1993, הושקה קרן הסל (ETF) הראשונה בארה"ב – SPY, קרן סל שעוקבת אחרי מדד S&P 500, מה שהוליד סקטור חדש לחלוטין – קרנות הסל, שהפכו לאחד מאפיקי ההשקעה הפופולריים ביותר. כיום, 30 שנה אחרי שהושקה, SPY היא עדיין הגדולה ביותר בעולם במונחי נכסים מנוהלים.

קרן סל היא מכשיר פיננסי שנועד לעקוב באופן פסיבי אחר מדדים של מניות, אג"ח וסחורות. קרנות הסל משקיעות את הכספים של הלקוחות בצמוד למדד פיננסי ספציפי וקבוע מראש, ללא שיקול דעת של הנהלת הקרן, בשונה מקרן מנוהלת. הקרן אומנם מנסה לעקוב אחרי מדד ספציפי, אבל היא אינה מבטיחה תשואה מסוימת. למעשה, הקרן מתחייבת למשקיע לעשות כמיטב יכולתה לעקוב אחר המדד ולהשיא תשואה דומה למדד, גם אם היא אינה זהה. קרן סל נסחרת בבורסה בדומה לכל נייר ערך אחר, דוגמת אג"ח ומניות, ולכן היא נזילה תמיד וניתנת לקנייה ומכירה במהלך יום המסחר.

הפופולריות של קרנות הסל נעוצה בשני גורמים עיקריים. ראשית, כשבוחנים את הנתונים לאורך ההיסטוריה, ניתן לראות שקשה "להכות" את השוק לאורך זמן. כלומר, להשיא תשואה עודפת. על פי רוב, תשואת המדדים גבוהה יותר או דומה לזו של מנהלי השקעות רבים, ולכן עבור הציבור הרחב תשואת המדד היא טובה דייה. שנית, קרנות הסל זולות יותר מכיוון שהן פסיביות, ולכן דרוש פחות מאמץ ניהולי. הן גובות דמי ניהול של 0.3%-0.1%, בעוד בקרנות הנאמנות דמי הניהול גבוהים מ־1% וגם בקרנות ההשתלמות הם עשויים להגיע ל־0.8%. בנוסף, השקעה במדד היא בגדר פיזור סיכונים, שכן קניית המדד באמצעות קרן סל שקולה לרכישה של כלל הנכסים במדד לפי המשקל שלהם במדד.