מאי האדום: בדקו - כמה מחקה קרן ההשתלמות שלכם בחודש שעבר

מאי האדום: בדקו - כמה מחקה קרן ההשתלמות שלכם בחודש שעבר

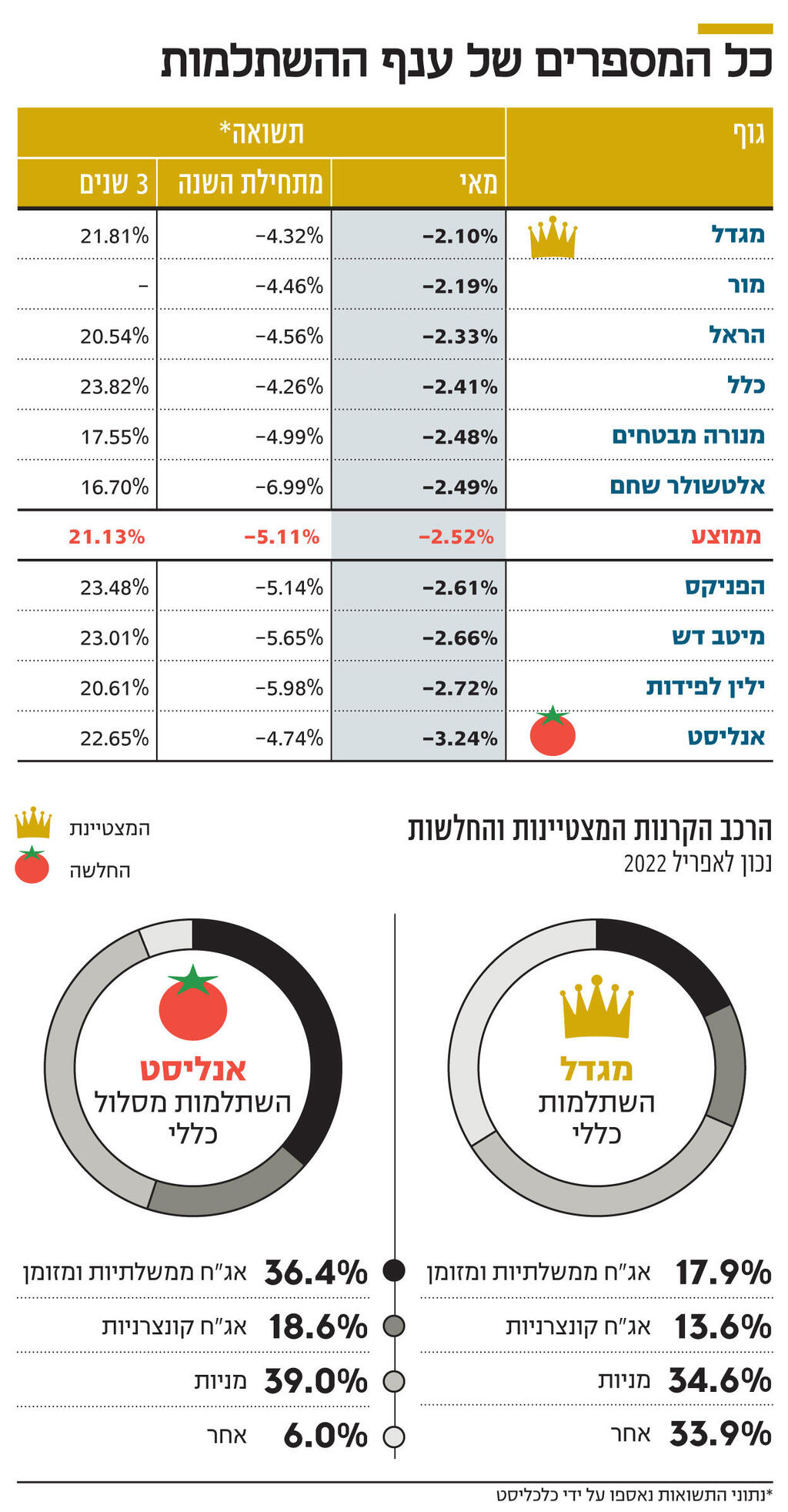

בחמשת החודשים הראשונים של 2022 חודש אחד בלבד, מרץ, התאפיין בעליות בשווקים. ביתר החודשים המסכים היו צבועים באדום, וקרנות ההשתלמות רשמו ירידה ממוצעת של 5.1%

החששות מפני התפרצות אינפלציונית והעלאת ריבית חדה מושכים את השטיח מתחת לרגלי המשקיעים. בחמשת החודשים הראשונים של השנה חודש אחד בלבד, מרץ, התאפיין בעליות בישראל ובארה"ב. ביתר החודשים המסכים היו צבועים באדום, וקרנות ההשתלמות רשמו ירידה ממוצעת של 5.1%.

מאי התאפיין בתשואה שלילית של 2.5% בענף ההשתלמות; זו הירידה החודשית הממוצעת הקשה ביותר ממרץ 2020, אז ירדו הקרנות בממוצע 9%. מדד ת"א־35 ירד ב־5.7% במאי ות"א־125 צלל ב־6.8%. היה זה החודש הראשון מתחילת השנה שבו הבורסה האמריקאית הציגה תשואות טובות יותר מהבורסה המקומית. כך נאסד"ק, שכולל בעיקר מניות טכנולוגיה, ירד ב־2.05%, ומדד S&P 500 נותר ללא שינוי.

על כן במאי קרנות ההשתלמות שמאופיינות בחשיפה גבוהה לחו"ל רשמו תשואה עדיפה על פני אלה שמתמקדות בשוק המקומי. בהתאם לכך, שתי הקרנות עם התשואה הגרועה ביותר במאי הן של אנליסט ושל ילין לפידות, שצללו ב־3.24% וב־2.72% בהתאמה. לעומתן, את התשואה הטובה ביותר במאי, קרי התשואה השלילית המינורית ביותר, הציגה הקרן של מגדל, שהשילה 2.1%. הקרן, שמנהלת נכסים בכמעט 13 מיליארד שקל, רשמה תשואה שלילית של 4.32% מתחילת השנה, התשואה הטובה ביותר במסלול.

ארז מגדלי, מנהל חטיבת ההשקעות במגדל ביטוח, הסביר ל"כלכליסט" כי התשואה נבעה מהתאמות הקרן לסביבה אינפלציונית ולהעלאת ריבית. כלומר, השקעתה באג"ח ממשלתיות צמודות מדד עם טווח פדיון קצר. "בתחום החברות עברנו לאג"ח עם דירוגים גבוהים בלבד בתיק האשראי. זאת כי אנו חושבים שבישראל האינפלציה במגמת עלייה ועלולה לפגוע בחלק מהחברות, והממונפות שבהן יתקשו לעבור את התקופה הנוכחית. מבחינת המניות שינינו את התמהיל הפנימי, עברנו למניות בתחומי בריאות וצריכה בסיסית, עם התמקדות בחברות רווחיות ולא ממונפות. הגדלנו את האחזקה בנדל"ן ובתשתיות, פרויקטים בתשואות גבוהות יחסית שמותאמים לסביבה של אינפלציה".

לגבי השאלה האם אחרי חמישה חודשי ירידות לא הגיע הזמן שחוסכים יעברו למסלולים שמרניים יותר, ענה מגדלי כי קרנות ההשתלמות שייכות לחיסכון ארוך טווח, ועל כן כדאי לחוסכים להתאזר בסבלנות. "כבר אפשר לזהות הזדמנויות בשווקים", אמר מגדלי. "השווקים נוטים להגזים לשני הכיוונים. כפי שב־2021 לא הכול היה ורוד מבחינה כלכלית, השנה לא הכל שחור. למשל, בחלק ממניות הטכנולוגיה כבר קיימות הזדמנויות. החברות היציבות והרווחיות יידעו לנצל בעצמן את ההזדמנויות במשבר, והן ייצאו מחוזקות. חברות חלום, שהמודל העסקי שלהן הוא לא בר־קיימא, ימשיכו לסבול. ההזדמנויות נמצאות גם בגזרת התשתיות והמעבר לאנרגיה ירוקה; המלחמה בין רוסיה לאוקראינה מחזקת את הרצון של מדינות ליותר עצמאות בתחום האנרגיה".

במקום השני נמצאת הקרן של מור, שרשמה תשואה שלילית של 2.19% בחודש החולף. הקרן, בניהול אורי קיסוס, ירדה מתחילת השנה 4.46%, התשואה השלישית בטיבה עד כה ב־2022 (במקום השני כלל עם תשואה שלילית של 4.26%). התשואה של מור, לצד העבודה המסיבית מול סוכני הביטוח, מאפשרת לבית ההשקעות להיות גוף הגמל עם הגיוסים הגדולים בשוק. כך, מתחילת השנה גדלה קרן ההשתלמות של מור במסלול הכללי ב־4.5 מיליארד שקל, למרות מגמה שלילית בשווקים. הקרן של אלטשולר שחם, לשם השוואה, התכווצה ב־5.6 מיליארד שקל באותו הזמן.

ביצועי הקרן של אלטשולר שחם מעניינים משתי סיבות. הראשונה, עדיין מדובר בקרן ההשתלמות הגדולה בישראל, שמנהלת 58.6 מיליארד שקל, פי ארבעה מהשנייה בגודלה, ילין לפידות. הסיבה השנייה תלויה באופי ההשקעות של אלטשולר שחם: לאורך השנים הגדיל זה את שיעור השקעתו בשווקים בחו"ל, ואלה השיאו במאי תשואה עודפת על פני השוק המקומי. הקרן רשמה תשואה שלילית של 2.5% במאי, הממקמת אותה באמצע הטבלה. ככל הנראה, הקרן חוותה שני תהליכים מקבילים: החשיפה לחו"ל היטיבה עמה, ומנגד החשיפה הגבוהה למניות (55%) החמירה את תשואתה השלילית. מתחילת השנה ירדה הקרן של אלטשולר ב־7%, התשואה הגרועה במסלול.

בטווח הארוך, את התשואה הטובה בשלוש השנים האחרונות רשמה כלל עם 23.8%. במקום השני צמודה אליה הפניקס, עם 23.5%. במקום האחרון ניצבת אלטשולר שחם עם תשואה של 16.7% לעומת ממוצע של 21.1% במסלול.

נתוני קרן ההשתלמות הרעה והמצטיינת נאספו על ידי קבוצת קלי.