ניתוחהאם הבנקים יגלגלו אל הלקוחות את העלאת המס שתוטל עליהם

ניתוח

האם הבנקים יגלגלו אל הלקוחות את העלאת המס שתוטל עליהם

שר האוצר רוצה להגדיל את מס הרווח שמשלמים הבנקים מ־17% ל־26% בהתאמה. הבנקים שכרו את המשנה ליועמ"ש לשעבר ומאיימים להגיע לבג"ץ. בחו"ל המס העודף לא ערער את הבנקים, אך בישראל יש חשש שאת מחיר המס ישלם הציבור

הבנקים נערכים למאבק נגד כוונת שר האוצר בצלאל סמוטריץ' להגדיל את שיעור מס הרווח המוטל עליהם. ל"כלכליסט" נודע כי איגוד הבנקים שכר לשם כך את אבי ליכט, לשעבר המשנה ליועמ"ש לממשלה, וכיום שותף במשרד עורכי הדין מיתר. ליכט צפוי להכין נייר עמדה, שינמק מדוע מדובר בהחלטה מפלה ולא מידתית, שנעשתה ללא עבודת הכנה מעמיקה שתצדיק את הגדלת המס דווקא על סקטור הבנקאות ולא על גופים נוספים במשק, שנהנים משיעור רווחיות גבוה. בנוסף, במערכת הבנקאית מציינים כי אם עמדתם לא תתקבל, קיים סיכוי טוב שיעתרו לבג"ץ נגד המדינה.

בימים אלה מכין משרד האוצר את התיקונים הנדרשים לתקציב שנת 2024, בעקבות המלחמה והעלויות המשמעותית הכרוכות בה. מבחינת סמוטריץ', זו קרקע פורייה להחיות מחדש את היוזמה שרצה לקדם כבר בשנה שעברה, להגדלת המס על הבנקים.

בכל פעם שהמדינה הובילה צעד נגד הבנקים, הם ידעו לפצות את עצמם. בעגה הבנקאית זה נקרא "צעדים מקזזים". בפועל, זו הרעת תנאים ללקוחות

התוכנית המסתמנת היא הגדלת מס הרווח מ־17% ל-26%. היות שהבנקים, כמו מוסדות פיננסיים אחרים, לא משלמים מע"מ ‑ במקום זאת הם משלמים מס על הוצאות השכר והרווח שלהם בגובה של 17% (זאת בנוסף למס חברות המוטל על רווחיהם — ע"א). התוכנית היא להעלות את המס הזה לתקופה של שנתיים. במשרד האוצר העריכו שהעלאת המס תגדיל את הכנסות המדינה ממסים ב־1.4 מיליארד שקל, אולם מתחשיבים שעשו בבנקים, הם מעריכים שהעלייה תהיה משמעותית יותר ותעמוד על מעל ל־2 מיליארד שקל בשנה.

1. הרקע: רווחים גבוהים והשראה מהעולם

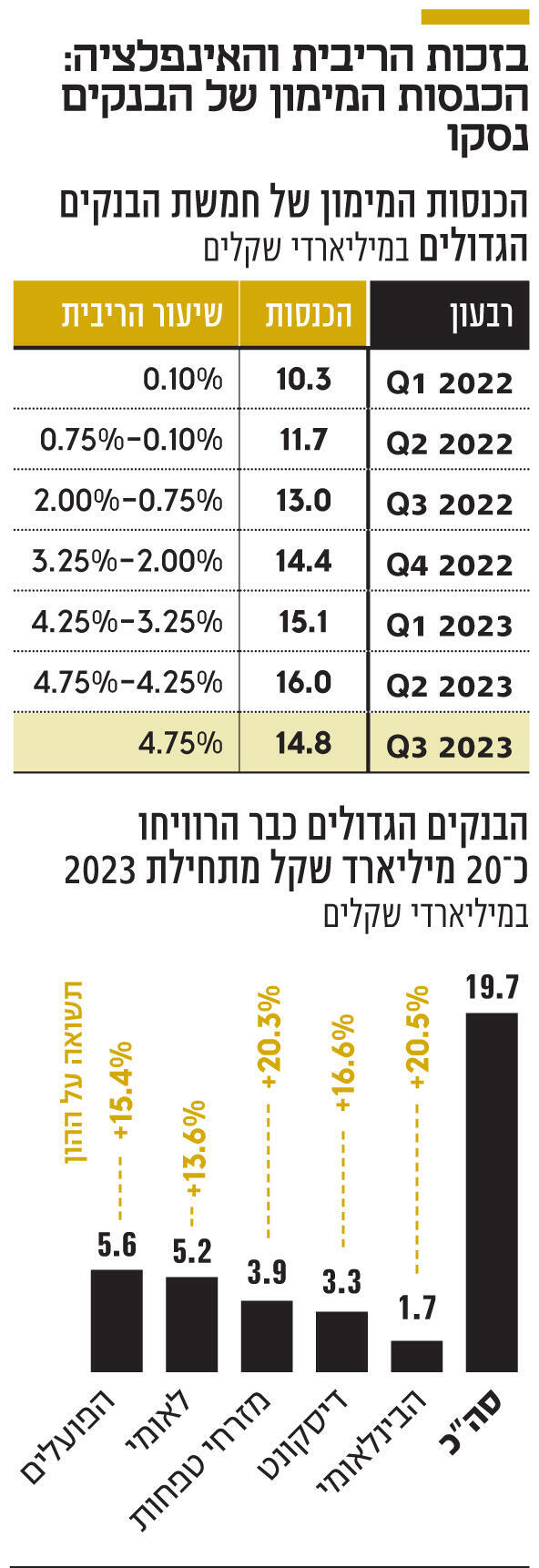

כאמור, הרעיון להגדיל את המס על רווחי הבנקים החל להתגלגל עוד בשנה שעברה. ההשראה למהלך היא יוזמה מהשנתיים האחרונות של כמה מדינות במערב, בהן ספרד, קנדה וצ'כיה, להטיל מס מיוחד על הבנקים. ההתמקדות בבנקים נבעה מכך שתהליך עליית הריבית המהיר שהיה בשנים 2022 ו־2023 גרם לזינוק חד ברווחיהם. הסיבה לכך היא שבעוד שבצד ההלוואות מיהרו הבנקים לגלגל את העלאות הריבית אל הלקוחות, ולגבות מהם ריביות גבוהות יותר, בצד הפיקדונות, שהוא הצד בו הבנק משלם ללקוח ריבית, הגלגול היה מאוד חלקי. בנוסף, גם העלייה באינפלציה הגדילה את הכנסות הבנקים צמודות המדד.

בישראל התוצאה של התהליך הזה היתה שאת שנת 2022 סיימו חמשת הבנקים הגדולים עם רווח של 24 מיליארד שקל, ואת תשעת החודשים הראשונים של שנת 2023 סיימו עם רווח של קרוב ל־20 מיליארד שקל. זאת, על אף הפרשות גבוהות להפסדי אשראי, שאותן ביצעו בעקבות המלחמה.

העלייה ברווחיות הבנקים, כאן ובעולם, לא נבעה ממאמצי ניהול יוצאי דופן או פיתוח טכנולוגיה פורצת דרך, אלא פשוט משינוי בתנאי המאקרו, שהחריף את יוקר המחיה. לכן, חלק מהמדינות החליטו להעלות את המס לבנקים, כדי שהכספים ישמשו לצעדים אחרים של אותן מדינות להקלה על יוקר המחיה לאזרחים.

בכל מדינה נקבע מנגנון אחר לקביעת המסים. בחלק מהמדינות נקבעה מדרגת מס מיוחדת לרווחים גבוהים. כך, למשל, בצ'כיה הוחלט על מס של 60% על רווח הגבוה ב־20% מהרווח הממוצע בשנים 2018‑2021. לעומת זאת, בספרד הוחלט על מס נוסף, של 4.8%, על הכנסות מעמלות וריבית, שיוטל על בנקים עם הכנסות של מעל ל־800 מיליון יורו מסעיפים אלה.

בישראל מסתמן גם כן מנגנון של העלאת שיעור המס, במקום גביית מס על רווחים מעל שיעור מסוים, ככל הנראה משום שזהו מנגנון פשוט יותר לביצוע, שגם משאיר פחות מקום למניפולציות מצד הבנקים.

2. יו"ר ועדת הכספים בעד, בנק ישראל נגד

מי שעומד מאחורי המהלך להגדלת המס על הבנקים הוא כאמור שר האוצר סמוטריץ', ולא הדרג המקצועי במשרדו, שרובו לא מתלהב מהמהלך. מי שעוד מתנגד לכך הוא בנק ישראל, שמשמש גם כרגולטור המפקח על הבנקים. התנגדותו של הבנק המרכזי למהלך, שנשמעה כבר אשתקד, נותרה בעינה. בבנק ישראל מתנגדים עקרונית להטלת מס ייעודי לסקטור מסוים, ומציינים שאם כבר הוחלט לעשות מהלך שכזה, בשל אילוצי תקציב, אז יש להטיל את המס על סקטור הפיננסים כולו ולא ספציפית על הבנקים.

לעומת זאת, תמיכה למהלך צפויה להגיע מצד הפוליטיקאים, שממילא סימנו מזמן את הבנקים וניסו להוביל יוזמות חקיקה להגבלת רווחיהם. תמיכה צפויה מוועדת הכספים והעומד בראשה ח"כ משה גפני (יהדות התורה) שלאחרונה ציין שוב שיש לקדם מהלך להעלאת המס על הבנקים. הוא אף לקח חלק בהצעת חוק פרטית, שניסתה לקדם מהלך שכזה בשנה שעברה.

מבחינת סמוטריץ', העלייה בגירעון היא הזדמנות מצוינת לקדם את המהלך, גם מכיוון שרצה לעשות זאת מזמן, כדי למתג עצמו כמי שנלחם בבנקים, וגם מכיוון שעליו להגדיל את מקורות ההכנסה למדינה, וראש הממשלה בנימין נתניהו בולם אותו מלהעלות מסים הקשורים לציבור הרחב.

3. הבנקים מתריעים שהמס יבריח משקיעים

בבנקים, כצפוי, מעלים שורה של טיעונים נגד המהלך. הם מתריעים, בין היתר, כי הוא יבריח משקיעים זרים ‑ מה שיפגע באיתנותם ובהון שלהם וישפיע לרעה על יכולתם לתמוך בצמיחת המשק הישראלי.

קשה להתרגש מהטענות הללו, בעיקר מכיוון שהטלת מס עודף כבר קיימת בכמה מדינות בעולם, והשד לא נראה נורא: המהלך לא גרם לטלטלה או איים על יציבות הבנקים באותן מדינות. בבריטניה, למשל, נהוג כבר מאז המשבר של 2008 לגבות מס גבוה יותר מהמערכת הבנקאית, ולא נרשמה קטסטרופה. גם תגובתן של מניות הבנקים בישראל למהלך הצפוי היתה עד כה מתונה: מאז נודע על הכוונה להעלות את המס ירדו מניות הבנקים ב־2.7% בלבד, בעוד מדד ת"א־125 איבד 0.6% באותו הזמן. בנוסף, המצב הנוכחי שבו נדרש מימון רב למלחמה, שסופה עדיין אינו נראה באופק, הוא באמת מצב קיצון, שמצדיק נקיטת צעדים יוצאי דופן.

אלא שבכל זאת קיים חשש מרכזי שאי אפשר להתעלם ממנו ‑ הדרך שבה יתמודדו הבנקים עם העלאת המס. ניסיון העבר מראה שבכל פעם שהמדינה הובילה צעד נגד הבנקים שאמור היה להחלישם, הם ידעו לפצות את עצמם על אובדן ההכנסות או הרווחים. ממכירת קופות הגמל וקרנות הנאמנות שעליה הורתה ועדת בכר ב־2005 ועד למכירת חברות כרטיסי האשראי ב־2017, רווחי הבנקים לא נפגעו. בעגה הבנקאית המנומסת, הצעדים שנקטו הבנקים בתגובה נקראים "צעדים מקזזים". בפועל, מדובר בהרעה בתנאים ללקוחות.

ככל הנראה, הבנקים לא יעלו באופן רשמי מחירים ‑ לא תהיה העלאת עמלות או הורדת ריביות על פיקדונות בתעריפוני הבנקים מעבר לשינוי בריבית בנק ישראל. אבל בשטח, יש תעריפון רשמי, ויש מחיר בפועל. כך, למשל, רוב הלקוחות מקבלים הנחות בעמלות, וסביר שאלו יצמוצמו. כמו כן, במעל ל־50% מהפיקדונות הריבית נקבעת במו"מ של הבנק מול הלקוח. גם כאן יקטינו הבנקים כנראה את גבולות הגזרה ביכולת המיקוח של פקידי הבנק מול הלקוחות. בסעיף האשראי המחיר נשען על מאפיינים אישיים ורמת סיכון, כך שקל יותר להעלות מרווחים ברוב הפעילויות. לכן, לא נתפלא אם בסופו של דבר מי שבאמת יישא במרבית עליית המס הזו יהיה הציבור.