בלעדיהמנוע נכבה: קרן טנא וקיבוץ עין חרוד ביטלו את הנפקת קיונרג'י

בלעדי

המנוע נכבה: קרן טנא וקיבוץ עין חרוד ביטלו את הנפקת קיונרג'י

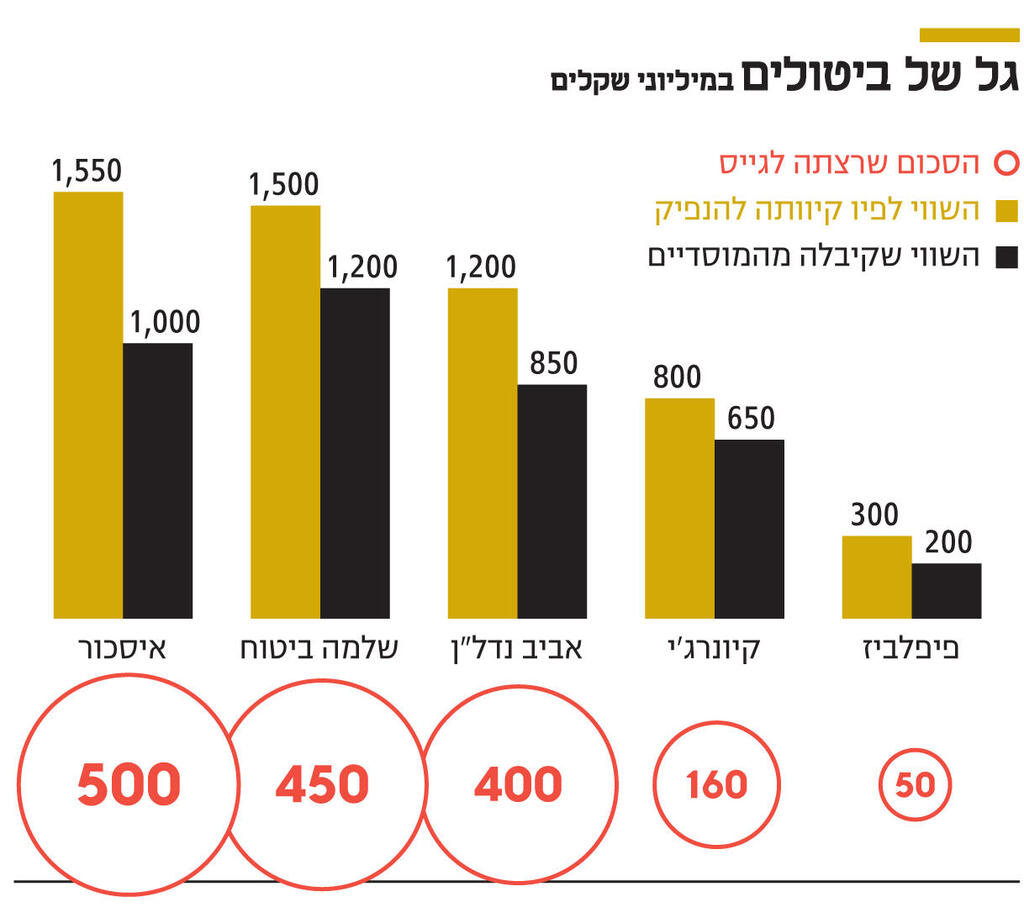

הסנטימנט השלילי בשווקים הוביל לביטול הנפקת חברת המנועים, שקיוותה לגייס לפי שווי של 800 מיליון שקל. זו ההנפקה השלישית שמבוטלת מתחילת השנה, לאחר ביטול ההנפקות של פיפלביז ואיסכור

שנת 2022 נפתחה ברגל שמאל עבור השווקים. המדדים המרכזיים בוול סטריט נצבעו באדום, על רקע הציפיות להעלאת ריבית בתגובה לאינפלציה שמרימה את הראש, ומשם חלחלו הירידות לשווקים נוספים בעולם, בהם ישראל. הסנטימנט השלילי הזה מכה בשוק ההנפקות הראשוניות (IPO) בישראל, שנהנה משגשוג חסר תקדים עד לתחילת השנה. בשנים 2020 ו־2021 הונפקו בבורסת תל אביב 123 חברות, שגייסו במצטבר כ־25 מיליארד שקל.

ל"כלכליסט" נודע כי חברת האנרגיה המתחדשת קיונרג'י הודיעה לבורסה בתחילת השבוע שהיא מבטלת את ההנפקה שלה. ביולי האחרון קיונרג'י פרסמה תשקיף מתוך כוונה לגייס 160 מיליון שקל לפי שווי של 800 מיליון שקל, ובסוף אוגוסט פרסמה השלמה לתשקיף, אך התקשתה לקבל את השווי המבוקש מהגופים המוסדיים, ועל כן ההנפקה הוקפאה. כעת היא בוטלה סופית.

בסביבת החברה מסבירים כי בעלי המניות של קיונרג'י, ובראשם בעלי השליטה המשותפת קרן טנא (42.7%) וקיבוץ עין חרוד איחוד (42.7%), סבורים שבמצב הנוכחי של השווקים לא כדאי להמשיך בהליך ההנפקה, ולהבטיח את המשך הפעילות של קיונרג'י כחברה פרטית. עוד הסבירו כי משום שהחברה היא אמריקאית, הליך ההנפקה בבורסת תל אביב העמיס עליה שלל רגולציות מכבידות, כמו פרסום תשקיף כפול, בישראל ובארה"ב. במקביל, החברה הבטיחה לעצמה את מקורות המימון הדרושים לה במהלך הרבעון האחרון, מה שאפשר לה לסגת סופית מההנפקה באחוזת בית.

עם זאת, ייתכן שבעתיד קיונרג'י תהפוך לציבורית. "שוק ההון לא במיטבו, זה לא סוד. המהלך הנכון עשוי להיות הנפקה בנאסד"ק, משום שהחברה היא אמריקאית בסופו של דבר, אבל יכול להיות שבעתיד עוד נחזור לתל אביב", אמר ל"כלכליסט" אחד מבעלי המניות.

ירידה קלה בהכנסות, ההפסד הנקי העמיק

קיונרג'י הוקמה על ידי ריקור, חברת התעשייה מעין חרוד איחוד, ב־2009. החברה פיתחה מערכת אספקת חשמל שמבוססת על מנוע ליניארי וממירה אנרגיית חום לאנרגיה מכנית. המערכת של החברה מסוגלת לספק חשמל באופן רציף למקומות מרוחקים במקרה של תקלות ברשת החשמל.

פיתוח המנוע הליניארי נעשה לאחר שריקור רכשה חברה בפשיטת רגל בארה"ב ב־2013. קיונרג'י אינה מוכרת בשוק המקומי, משום שכיום היא חברה אמריקאית, סטטוס שקיבלה ב־2014, כשרכשה את אינפינה (Infina) האמריקאית, העוסקת בפיתוח מנועי סטירלינג. רכישה זו הובילה להעברת מרכז הפעילות של החברה לארה"ב. עם זאת, קיונרג'י מייצרת חלק ממוצריה בקיבוץ עין חרוד, ורבים מבכירי החברה, כולל המנכ"ל אורי זיק, הם ישראלים.

בסוף 2019 ביצעה החברה ארגון מחדש, שבו הועברו מניות החברה לאחזקה ישירה על ידי עין חרוד ולקרן טנא, בראשות אריאל הלפרין. לא ידוע כמה שילמה קרן טנא עבור השליטה המשותפת בחברה. עם זאת, באפריל 2019 השלימה קיונרג'י סבב השקעה לפי שווי חברה של 85 מיליון דולר, כלומר שווי האחזקות בחברה של קרן טנא נאמד ב־37 מיליון דולר.

הכנסות החברה ב־2021 הסתכמו ב־8.6 מיליון דולר, ירידה קלה לעומת ההכנסות ב־2020, שעמדו על 8.77 מיליון דולר. ההפסד של החברה הסתכם ב־2021 ב־5.58 מיליון דולר לעומת הפסד של 3.96 מיליון דולר ב־2020.

"השוק ייסגר ככל שהשווקים יתנהגו גרוע יותר"

ביטול ההנפקה של קיונרג'י נראה כמו תחילתו של גל. בשבוע שעבר נחשף ב"כלכליסט" כי חברת פיפלביז, שמפעילה פלטפורמה לגיוס המונים, ביטלה את ההנפקה שלה משום שלא היתה מוכנה להתפשר על השווי. בעלי השליטה בחברה, אור בנון ואורן המבורגר (20% כל אחד), שאפו לגייס כ־50 מיליון שקל לפי שווי של 300 מיליון שקל אחרי הכסף, אולם המוסדיים היו מוכנים להעניק לחברה תג מחיר של 240 מיליון שקל לכל היותר.

בסוף השבוע שעבר הודיעה גם יצרנית מוצרי הפלדה איסכור כי היא מבטלת את ההנפקה. החברה החליטה למשוך את תשקיף ההנפקה אחרי שלא קיבלה את השווי שאליו כיוונה: 1.5‑1.6 מיליארד שקל לפני הכסף. איסכור עוסקת ביבוא, עיבוד, שיווק והפצה של מתכות ופלדות. קרן קדמה קפיטל, שרכשה את השליטה ב־2017 בחברה, קיוותה להציף ערך משמעותי למשקיעיה עם ההנפקה. עם זאת, החברה קיבלה אינדיקציות מהמוסדיים כי לנוכח התנאים בשוק כיום, על מנת להשתתף בהנפקה, החברה תצטרך להוריד את מחיר ההנפקה ב־33% לכדי מיליארד שקל.

מוקדם יותר גם משפחת אביב החליטה לבטל את הנפקת אביב נדל"ן, שאותה שאפה להנפיק לפי שווי של 1.2 מיליארד שקל, בעוד המוסדיים הסכימו להעניק לחברה שווי של 850 מיליון שקל בלבד; ומשפחת שמלצר ביטלה את הנפקת שלמה ביטוח, שאותה שאפה להנפיק לפי שווי של 1.5 מיליארד שקל, בעוד השוק הסכים לשווי של 1.2 מיליארד שקל. חברות אחרות התפשרו על השווי, דוגמת יבואנית מוצרי אפל לישראל iDigital, שביקשה להנפיק לפי שווי של כמיליארד שקל ובסופו של דבר גייסה 150 מיליון שקל לפי שווי חברה של 775 מיליון שקל.

על פי בכיר בגוף מוסדי שלקח חלק בהנפקות הגדולות של אשתקד, "השוק ילך וייסגר ככל שהשווקים יתנהגו גרוע יותר. זה תהליך מתמשך: אם ב־2020 כל הנפקה זכתה לביקושים גבוהים בעוד המוסדיים היו שרויים בתחושת (FOMO (Fear Of Missing Out של חברות חדשות, השוק הלך ונהיה יותר סלקטיבי לאורך 2021. כבר בשנה שעברה ראינו שחלק מהחברות ששקלו הנפקה בדקו את השוק וויתרו עוד לפני פרסום התשקיף.

"חברה טובה תוכל להנפיק אפילו בקטסטרופה"

"הירידות בשנת 2022 מלבות את הקשיחות של המוסדיים. חברות שלא מרחרחות מספיק את השוק לפני ההנפקה מבזבזות זמן וכסף. להשקפתי, החברות צריכות להציג לפני שניים־שלושה מוסדיים את מהות החברה ולהבין לאן זה הולך. צריך להגיד, אם חברה טובה תרצה להנפיק, היא תוכל להנפיק בסנטימנט שלילי, אפילו בקטסטרופה".

גורם מוסדי אחר מעיד כי הנפקה מוצלחת היא שילוב של המגמה בשוק ושל מהות החברה וכי ההנפקות שבוטלו מציגות זאת נאמנה. להשקפתו, איסכור, קיונרג'י ופיפלביז לא היו מצליחות להנפיק בתנאים שאותם דרשו גם לפני חצי שנה. קיונרג'י, כאמור, גם ניסתה. "איסכור הגיעה במומנטום חיובי לשוק הפלדה, שנובע מרבעונים חזקים של עלייה במחירי הסחורות. המוסדיים הבינו שהשווי של החברה מנופח ותוצאותיה עלולות להיות זמניות. חברות דומות בעולם לא נסחרות בשווי שביקשה. איסכור היא חברה טובה ויכולה להנפיק, אבל היא תצטרך להוריד בשווי. קיונרג'י היתה יכולה להגיע לשווי שרצתה אם היתה מתעוררת מוקדם יותר, ב־2019, כשהשוק היה צמא לחברות אנרגיה אלטרנטיבית, כמו אלקטריאון ואוגווינד, אבל כיום השוק יותר סלקטיבי בתחום זה. פיפלביז היא חברת טכנולוגיה שהמוסדיים פשוט לא האמינו במודל ההכנסות שלה".

בכיר בגוף מוסדי אחר מסביר כי המוסדיים פשוט לא עומדים בהיצע. לדבריו, "השוק השתנה בחודשים האחרונים והמוסדיים הפכו בררנים יותר, בין היתר בגלל היצע עצום של חברות ויכולת ניתוח של כמות מוגבלת של חברות. שלב הסינון הראשון, שהתחיל באזור הקיץ, פגע בחברות טכנולוגיה צעירות שהגיעו לשוק והתקשו לגייס. בשבועות האחרונים השוק דורש גם תמחור אטרקטיבי ולראיה, הנפקת איסכור, שנחשבת לחברה אמיתית ותזרימית, אך לא הצליחה לגייס מאחר שלא הציעה תמחור מספיק מעניין".

עוד מסביר הבכיר כי המוסדיים נכוו בשנה שעברה מחברות חדשות. לדבריו, "קשיחות המוסדיים נובעת גם מחשדנות, לאור מספר לא מבוטל של הנפקות לא מוצלחות, שהסבו הפסדים של עשרות אחוזים. כל אלה, בשילוב סביבת ריבית עולה, שבאופן כללי עוינת למניות, ובנוסף ירידות בשווקים, מובילים לשוק הנפקות מקרטע. נכון להיום, יש מעל 10 חברות שמתכננות להנפיק בחודשים הקרובים ואנחנו בספק אם כולן יצליחו לגייס ולהפוך ציבוריות בסופו של דבר. אנחנו כן סבורים שחברות איכותיות בתמחור אטרקטיבי יצלחו את הגיוס".