הקפיצה ברווח של חברות הביטוח לא תתגלגל לכיסי הצרכנים במהרה

חברות הביטוח הגדולות הקפיצו את מחירי ביטוחי הרכב והרוויחו פי 3.5 ברבעון ‑ 1.07 מיליארד שקל בהשוואה ל־318 מיליון שקל ברבעון המקביל. מנכ"ל באחת מחברות הביטוח: "אומנם החלה התייצבות, אבל הדרך לירידת מחירים עוד ארוכה"

דו"חות חברות הביטוח לרבעון הראשון של 2024, שפורסמו בשבועיים האחרונים, הציגו שיפור משמעותי ברווחיות ביחס לרבעון המקביל ב־2023. הרווח הנקי של שש החברות הגדולות ‑ מנורה מבטחים, מגדל, הפניקס, הראל, כלל וביטוח ישיר, הוכפל כמעט פי 3.5, ועמד על 1.07 מיליארד שקל, בהשוואה ל־318 מיליון שקל בלבד ברבעון המקביל.

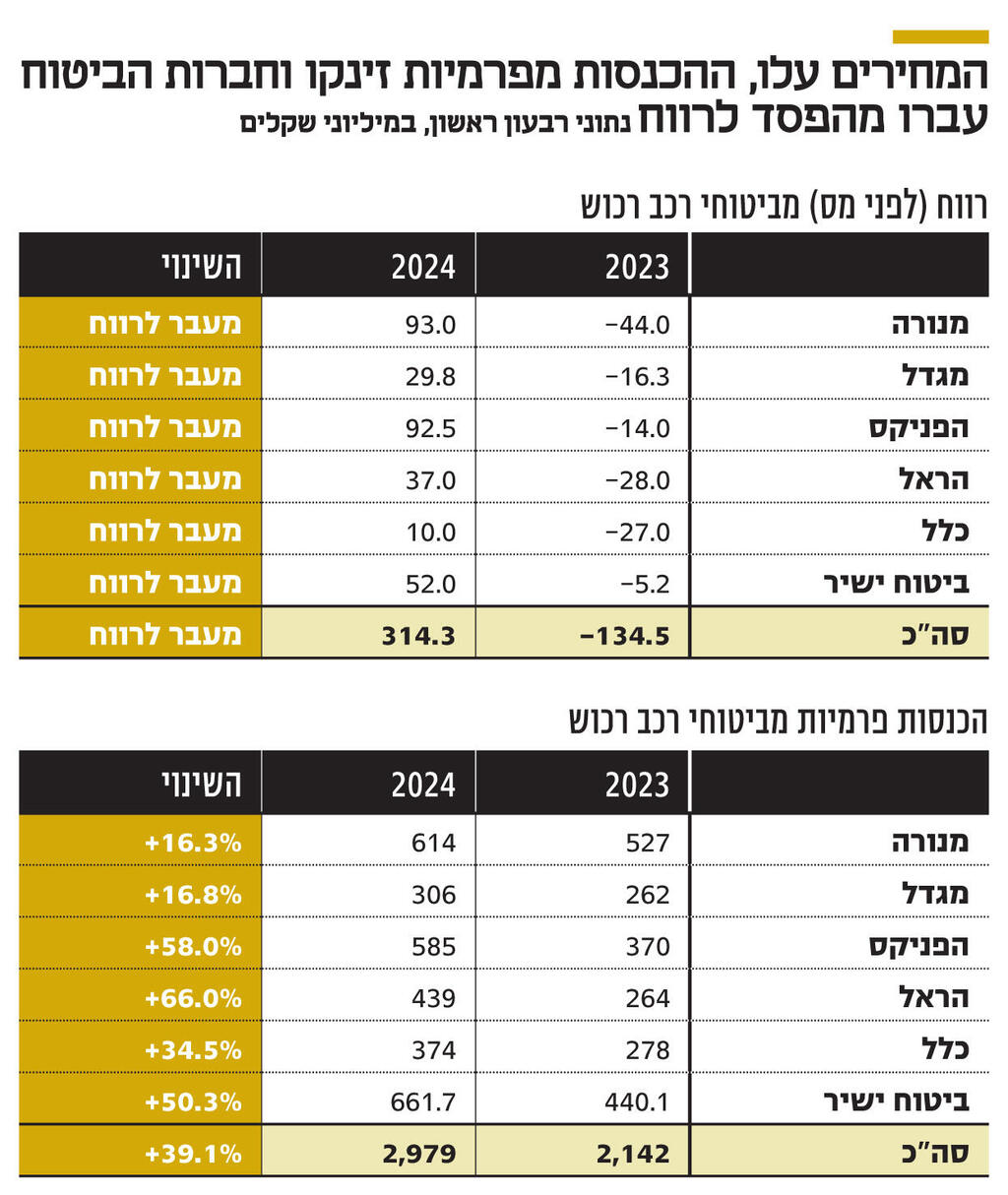

אחד הגורמים המרכזיים לקפיצה ברווח בכל החברות הגדולות הוא מעבר מהפסד לרווח בביטוחי רכב רכוש (מקיף וצד ג'): הרווח (לפני מס) של שש החברות עמד על 314 מיליון שקל, בהשוואה להפסד של 134 מיליון שקל ברבעון המקביל.

בשנים האחרונות, שילוב של מספר מגמות, ובמרכזן התייקרות חלקי החילוף, עלייה במספר גניבות הרכבים ובמספר תאונות הדרכים, הפכו את ביטוחי הרכב להפסדיים עבור חברות הביטוח. בשנת 2022, אותה יעדיפו החברות לשכוח, סך ההפסד בביטוחים מקיפים וביטוחי צד ג' הסתכם ב־1.55 מיליארד שקל. כתוצאה מכך, חברות הביטוח החלו לייקר בחדות את מחיר ביטוחי הרכב. לפי סוכנות הביטוח Wobi, שעובדת עם 10 מתוך 14 מחברות הביטוח בשוק, מאז תחילת 2022, מחיר ביטוח רכב מקיף עלה בכ־61%.

העלאת הפרמיות ב־2023 איפשרה לחברות הביטוח לצמצם את ההפסד ולעבור לרווחיות, כאשר בענף כולו סיימו את 2023 עם רווח של 134 מיליון שקל. מאז, חברות הביטוח המשיכו להעלות מחירים, כאשר לפי נתוני Wobi, מתחילת ינואר חלה עלייה של 6.5% במחיר ביטוח מקיף.

את ההתייקרות בביטוחי הרכב ניתן לראות בעלייה המשמעותית בהכנסות מפרמיות של חברות הביטוח הגדולות: ברבעון הראשון של 2024 הן צמחו ב־39% ביחס לרבעון המקביל, והסתכמו ב־2.98 מיליארד שקל, לעומת 2.14 מיליארד שקל ברבעון המקביל. מספר הפוליסות עצמן גדל באחוזים בודדים בכל שנה, כך שרוב העלייה מיוחסת להתייקרות במחיריהן. העלייה המשמעותית ביותר בהכנסות מפרמיות נרשמה בהראל ‑ 66%, ובהפניקס ‑ 58%. לעומת זאת, במנורה מבטחים ובמגדל נרשמה עלייה קטנה יחסית, של 16.3% ו־16.8% בהתאמה. הפער בין החברות אינו משקף בהכרח פער בהעלאות המחיר, אלא במספר הפוליסות שנמכרו. יודגש כי מדובר בפרמיות בשייר, כלומר הכנסות מפרמיות נטו לחברת הביטוח, ללא הכנסות של מבטחות המשנה.

שאלת המפתח היא האם העלייה ברווחיות תתורגם להתייצבות במחיר ביטוחי הרכב ואף לירידה בהם. לפי נתוני Wobi, באפריל נרשמה, לראשונה מאז אוקטובר 2021, ירידה במחיר הממוצע של ביטוחי הרכב, כאשר מחיר ביטוח מקיף ירד ב־1.3%, ובמאי חלה ירידה נוספת של כ־0.5%. הדעות בענף חלוקות. מצד אחד, ענף ביטוחי הרכב נחשבים לאחד התחרותיים בשוק. לכן, טוען רגולטור בענף, ברגע שחברות הביטוח עוברות לרווח, התחרות על המחיר חוזרת. אותו גורם צופה שבמחצית השנייה של 2024 נראה ירידות נוספות במחיר הביטוח. מנגד, מנכ"ל באחת מחברות הביטוח אמר לכלכליסט כי "אומנם כבר החלה התייצבות במחיר הביטוחים, אך הדרך לירידת מחירים עוד ארוכה. החברות יצטרכו לחכות עוד כמה רבעונים לראות שהשוק מתייצב".

"תלוי מה יהיה אחרי המלחמה", אומר לכלכליסט נדב שרייבמן, מנהל מחלקת מחקר ואנליזה ב־Wobi. "אם הגניבות יחזרו לרמות הרבעון השלישי של 2023, וכמות תאונות הדרכים תחזור לעלות, גם המחירים ימשיכו לעלות". לפי נתוני יחידת אתגר לאיתור ותפיסת גנבי רכב במשטרת ישראל, מתחילת השנה היו 5,330 מקרי גניבות רכבים, בעוד שבתקופה המקבילה ב־2023 היו 6,306 מקרים ‑ ירידה של 15.5%.

אוהד מעודי, סגן בכיר לממונה על שוק ההון אמר לכלכליסט כי "שוק ביטוח הרכב נמצא בפיקוח הדוק של הרשות וקיימת בו רמת תחרות גבוהה. מחירי הביטוח נוגעים לציבור גדול בישראל ושמירה על שוק הוגן ותחרותי היא יעד חשוב של הרשות. ענף ביטוחי הרכב מושפע במידה ניכרת גם מתופעות של עלייה בהיקף גניבות הרכב, כניסת רכבים חשמליים והפרעות לסחר הבינלאומי. בחודשים האחרונים נרשמת מגמת התייצבות במחירי הביטוח והרשות תמשיך לקדם צעדים שיתמכו בהפחתת המחירים לטובת ציבור המבוטחים".

"מנורה העדיפה פחות לקוחות ולהרוויח יותר"

את הרווח הגבוה ביותר בביטוחי רכב מקיף רשמה מנורה מבטחים ‑ 93 מיליון שקל. מבין חברות הביטוח הגדולות, נראה כי זו שהצליחה לרשום את הרווחיות הגבוהה ביותר בשנים האחרונות היא מנורה מבטחים. לפי חישוב שפרסמה החברה במצגת למשקיעים לאחר פרסום הדו"ח הכספי, עולה כי בין 2018‑2023, החברה רשמה רווח כולל מביטוחי רכב רכוש של 606 מיליון שקל. זאת בעוד הפניקס, כלל הראל ומגדל רושמות רווח מצרפי זעיר של 2 מיליון שקל. בלטה במיוחד שנת 2023, אותה סיימה מנורה מבטחים ברווח של 154 מיליון שקל לפני מס, לעומת הפסד ממוצע של 14 מיליון אצל ארבע האחרות.

נתוני מנורה מבטחים כוללים את רווחי שומרה, חברה־בת בהחזקה מלאה, שסיימה את הרבעון ברווח של 47.5 מיליון שקל. שומרה אחראית על רוב העלייה בהכנסות מפרמיות בשייר של מנורה: מאז הרבעון המקביל ב־2023, חלה עלייה של כ־86 מיליון שקל בהכנסות מפרמיות של מנורה, מתוכן כ־63.5 מיליון שקל, כלומר כ־74% בשל העלייה בהכנסות של שומרה. "זו חברה שמובילה בביטוח האלמנטרי", אומר גורם בכיר בחברה מתחרה. "צריך לשים לב שבשנה וחצי האחרונות הם עשו טיוב תיק מאוד דרמטי ‑ העלו מחירים והוציאו אוכלוסיות שלא היו טובות. זה הסיפור של מנורה. העדיפה להיות עם פחות לקוחות ולהרוויח יותר. בלי שומרה, התיק שלהם כמעט לא צומח". אותו גורם מציין שמכיוון שבשנה האחרונה המחירים עלו ב־20‑25%, "כל מי שצמח מתחת למספרים האלו ירד בכמויות הרכב שהוא מבטח".

מנורה מבטחים מחזיקה גם ב־50% ממנוע השוואות המחירים בסטי פרייס להשוואות ביטוח. מנכ"ל מנורה מבטחים מיכאל קלמן התייחס לכך בשיחה עם כלכליסט ואמר כי "ישנם דגמים ספציפיים שהחלטנו לא לבטח, מאחר שלא משתלם לבטח אותם, או לחלופין הצבנו דרישות מיגון גבוהות יותר". מדובר על רכבים גניבים יותר, או כאלה שחלקי החילוף שלהם יקרים יותר.

קלמן סירב להתייחס למחירים המאמירים של ענף ביטוחי הרכב, אך הוא סבור כי קיימת מחזוריות בענף. כלומר בשנים מסוימות התחרות עולה, המחירים יורדים והפעילות הופכת הפסדית לחברות, תוצאות שמביאות להתחלה של עליית מחירים והקטנת התחרות. בהמשך יגיע איזון ולאחריו רווח של החברות שנותרו בענף. בהתאם, קלמן מאמין שברבעונים הקרובים הענף ימשיך להיות רווחי עבור החברות.

השפעות המלחמה על התוצאות "לא מהותיות"

חברות הביטוח כמעט ולא הושפעו באופן ישיר כתוצאה מהמלחמה. אומנם ברבעון האחרון של 2023 דיווחו החברות על הירידה בהכנסות מביטוחי נסיעות לחו"ל, שעדיין נמשכת, לצד עלייה בתשלומים, בעיקר בביטוחי חיים ‑ שמשקפת את המציאות הטראגית והקשה מאז 7 באוקטובר, אך ברבעון הנוכחי רוב החברות הסתפקו בלציין שהשפעות המלחמה על התוצאות הכספיות "אינן מהותיות".

בנוסף, מאז פרוץ המלחמה נתוני גניבות הרכבים לא חזרו לרמתם, מה שסייע להגדיל את שורת הרווח בביטוחי הרכב. בענף צופים שחברות הביטוח ישמרו על רווח חיתומי גבוה גם ברבעונים הבאים, כאשר גם לתרחיש של התרחבות המלחמה בחזית הצפונית עלולות להיות השלכות על רווחי החברות מפעילות ביטוחית.

בשורה התחתונה, חברות הביטוח סיימו כאמור עם רווח נקי של 1.07 מיליארד שקל, כאשר את השיפור המשמעותי ביותר ברווחיות רשמה כלל, שסיימה את הרבעון עם רווח נקי של 164 מיליון שקל, בהשוואה להפסד של 102 מיליון שקל ברבעון המקביל. אחד מהגורמים המרכזיים לעלייה ברווחיות, מעבר לשיפור בענף הרכב, הוא רכישת חברת כרטיסי האשראי Max, שהגדילה את שורת הרווח של החברה. Max סיימה את הרבעון הראשון עם רווח נקי של 58 מיליון שקל והיתה אחראית ל־35% מרווחיה של כלל.

את הרווח הגבוה ביותר ‑ 284 מיליון שקל ‑ רשמה הפניקס, שגם מחזיקה בתיק הנכסים הגדול ביותר ‑ שעומד על 472 מיליארד שקל, והביא לעלייה של 29% ברווחים מתיק הנכסים המנוהלים של החברה (שכבר אחראי ל־40% מרווחי החברה מפעילות ליבה). לעלייה בגודל התיק תרמה השלמת רכישת הקרנות מפסגות במרץ האחרון בהיקף של 22.2 מיליארד שקל. הפניקס מובילה מגמה מתמשכת בכל הענף, של הגדלת תיק הנכסים וביסוס הכנסות שאינן מפעילות ביטוחית. חמש החברות הגדולות, ללא ביטוח ישיר, מנהלות יחד נכסים בשווי 2 טריליון שקל.